Til tider kan det synes som pressedekning og presseomtale har mye til felles med steining i enkelte muslimske land. Har ”rådet” bestemt seg for at man er skyldig blir man bundet på hender og føtter, protester og argumenter overhøres og rådet kan deretter konkurrere om å kaste så mange stein de klarer i trygg forvissning at dette aldri vil ramme dem selv. Hvis det senere skulle vise seg at man tok feil person eller grunnlaget for dødsdommen ikke var tilstede, omtales dette sjelden eller aldri. Noe slikt kunne både sette et årtusen gammelt ritual og en betydelig forlystelse i fare.

La ikke dette oppfattes som om pressen ikke har en viktig samfunnsoppgave. Tvert i mot. Det jeg her sikter til er når noen skriver noe som er uriktig og dette gjøres ved slurv, mot bedre viten eller av motiver andre enn de objektive. Først da blir pressen et farlig instrument.

Siden mitt yrke i snart 30 år har vært innenfor finans, er det naturligvis der jeg opplever og oppdager flest tilfeller av dette. I løpet av denne tiden har pressens dekning av finans endret seg voldsomt. Tilbake i tid ble børsnoteringene lest opp én gang om dagen fra et radiostudio på Oslo Børs. Børsnoteringene fulgte den gangen fangstmeldinger fra det norske kystfiske. Senere ble dette utvidet med et nytt studio på børsen med programleder fra Nrk og intervju av markedsaktører etter opplesningen av kursene. Det ble lagt stor vekt på at rapporteringen var korrekt presentert.

Riksdekkende radio og tv har fortsatt med sakligheten, men blitt mindre opptatt av korrektheten. Dekningen av den såkalte Terra-saken er ett eksempel på dette, noe jeg skal komme tilbake til. Den øvrige pressen er imidlertid blitt betydelig mer populistisk og mange ligner i dag mer på ”sladreblader” med et finansielt grunntema enn aviser eller medier for næring og finans. Det ville være naivt å ikke tro at dette i stor grad er etterspørselsdrevet – noe som antagelig sier mer om dagens samfunn enn om dagens medier.

Uansett årsak er bunnlinjen at det i dag er en helt ny type journalisme, og følgelig journalister, som dekker økonomistoff. Det er først og fremst oppsiktsvekkende overskrifter og populisme som gjelder og det legges mindre vekt på faglig forståelse og journalistisk integritet. En journalist kan gjerne synde mot begge de sistnevnte så lenge opplagstallene øker.

Dette er ikke ment å være noe forsvar for verken hedgefond eller for egen forvaltning. Begge deler må, i likhet med annen type forvaltning, tåle medienes søkelys og eventuell kritikk. Kravet man må kunne stille til noe som blir omtalt og påpekt er at informasjonen pressen benytter er korrekt og sammenligninger som gjøres er relevante. Uten selv å ha tatt Journalisthøyskolen føler jeg en trygghet for at dette fortsatt er tema i utdannelsen av denne yrkesgruppen.

Tilbake til hedgefond. Om det var en ryggradsrefleks hos journalisten eller mangel på finansiell forståelse som var årsaken vites ikke. Faktum var at da Terra-saken ble oppdaget gikk Nrk ut og kalte det kommunene hadde plassert sine penger i for hedgefond. Dette var ikke riktig. Pengene var plassert i et produkt som bestod av ulike typer av pengemarkedsfond som var belånt, og som kommunene i tillegge belånte ytterligere. Da dette ble påpekt overfor Nrk stod man med et dilemma. Skulle man rette opp dette eller ikke. Det siste ville bety at man måtte innrømme feil, noe som måtte ha sittet langt inn. Statskanalen fortsatte å gjenta påstanden noe som medførte at enkelte investorer ble så fylt av frykt at de innløste sine hedgefond og i stedet økte sine aksjeplasseringer. Dette skjedde uheldigvis rett før Finanskrisen inntraff for alvor. Statskanalen håpet muligens at dersom usannheten ble gjentatt nok ganger ville den tilslutt bli en realitet.

Den utenlandske banken som solgte produktet til nordmenn solgte, i likhet med en rekke andre banker, tilsvarende produkter i andre land. Ingen andre land enn Norge omtalte dette som hedgefond. Lignende produkter solgt av andre banker til andre norske investorer ble heller ikke omtalt som hedgefond. Nrks feilstempling sørget for at Finansminister Kristin Halvorsen stanset det lenge lovede Spesialfondsregelverket i tolvte time, da man fant det riktig å revurdere det hele i lys av det som hadde skjedd i Nord-Norge. Forleden gjentok forøvrig Dagbladets sjefsredaktør Nrks feil da hun var med i et tv program. Jeg tror ikke jeg tar feil når jeg påstår at Nrk var opprinnelsen til dette.

Det hele hadde nærmest roet seg da svindleren Bernie Madoff ble avslørt. Nrk kastet seg igjen frem og omtalte dette som hedgefond. Det tok imidlertid ved dette tilfellet kortere tid for statskanalen å oppdage at dette heller ikke var et hedgefond, men et fondsmeglerselskap. Dessverre skjedde det ikke raskt nok til å forhindre at finansminister Kristin Halvorsen igjen rakk å stanse utsendelsen av Spesialfondsregelverket.

Jeg har selv erfart pressens uetterrettelige behandling av hedgefond. I 2002 startet vi et fond som lovet lav risiko og som skulle ha en avkastning som var uavhengig av aksjemarkedet. Risikoen, standardavviket, skulle ligge mellom stats- og selskapsobligasjoner av høy kvalitet. Til tross for at de påfølgende årene inkludert 2002 hadde vært forferdelig år i aksjemarkedet fikk vi inn mye penger fra investorer. Nesten uten unntak var disse investorene opptatt av at de ikke ønsket å lide tap. Aksjeeksponering og tap hadde de allerede nok av.

Investeringsselskapet vi stiftet ble for å oppnå dette diversifisert på tre måter: strategi, forvalter og geografisk. Ulike strategier virker best på ulike tidspunkter i den økonomiske syklusen. Diversifiseringen med å plassere penger hos flere forvaltere ble gjort for å redusere risikoen for at en enkelt forvalter hadde et dårlig år, ble syk eller verre. Den geografiske diversifiseringen ble gjort for å redusere risikoen mot alt fra terror og krig til naturkatastrofer. World Trade Center-katastrofen hadde igjen minnet oss om at det utenkelig kunne skje.

De påfølgende årene etter opprettelsen av investeringsselskapet ble fantastiske år i aksjemarkedene. En avis som oppdaget at vårt investeringsselskap ikke leverte samme avkastningen som Oslo Børs valgte da å kjøre dette opp på forsiden. Journalisten mente at når hedgefond generelt hadde slått aksjemarkedet over tid så måtte det bety at samtlige hedgefond skulle slå aksjemarkedet hele tiden. Hvis ikke var de en fiasko. Forsøk ble gjort på å matematisk forklare at denne forventningen var feil, men til ingen nytte. I løpet av aksjeoppgangen ble hele tre forsider brukt til dette.

Aksjeoppgangen medførte en generelt høyere risikoappetitt hos investorene og for å etterkomme dette krevdes en endring av mandatet. Investeringsselskapet ble derfor flyttet til Irland i 2005. Flyttingen gjorde det mulig for de som ikke ønsket seg et noe høyere risikonivå å innløse. Siden flyttingen ble foretatt har fondet steget 18.2% i verdi, mens Oslo Børs i samme periode har falt 10.1%. Sammenligningen mellom fondet og Oslo Børs er fortsatt irrelevant og vi trodde en tid at dette var årsaken til den samme avisen valgte å ikke omtale dette.

Slik var det imidlertid ikke. Et annet investeringsfond vi forvalter, Fourth Moment, har i likhet med det ovennevnte fondet også som målsetning å levere bedre risikojustert avkastning enn aksjemarkedet over tid. Fourth Moment har et internasjonalt makromandat og har derfor sjelden investeringer i Norge. Samme avis interesserte seg mot slutten av forrige uke for hvordan det var gått med dette fondet. Fourth Moment er siden oppstart opp 29%, mens Oslo Børs i samme periode har falt i verdi. Fourth Moment har også en høyere verdi i dag enn da finanskrisen begynte. Avisen ønsket imidlertid ikke å få frem dette, men valgte i tråd med tidligere tilfeller å fokusere på at fondets avkastning var lavere enn Oslo Børs i en av de sterkeste periodene i sistnevntes historie. Fourth Moment er hittil i år opp 14.4%, noe som er svakere enn Oslo Børs. I tillegg valgte journalisten å legge vekt på uriktige tall for fondets årlige avkastning og selvfølgelig ble det heller ikke nevnt at Oslo Børs har hatt negativ årlig avkastning i samme periode. Vi fant også feil i omtalen av andre fond som ble nevnt, men her gikk det i motsatt retning. Heller enn å tro at det var med overlegg, tror vi dette kun beviser at summen av laster er konstant.

Som tidligere nevnt må forvaltere tåle at det både stilles spørsmål ved resultater og kompetanse. I tillegg må man tåle at man blir målt mot faglige relevante sammenligninger. Det kan være i forhold til fond innenfor tilsvarende strategier eller i forhold til den risikojusterte avkastningen man har levert. Ingen er eksempelvis dumme nok til å sammenligne pengemarkedsfond med aksjefond i en spesielt sterk periode i aksjemarkedet.

For the record har vi aldri forsøkt å skjule våre resultater eller hvordan disse har vært oppnådd. Vi har heller ikke gjort ”smarte” grep med å endre benchmark, slik vi har sett flere ordinære norske fond har gjort upåtalt, i den hensikt å få våre resultater til å se bedre ut. Månedsrapportene våre omtaler både hva vi har tapt penger på så vel som hvor vi har tjent pengene. Vi har også besvart spørsmål vi har fått fra journalister og forsøkt å rette opp feil de har stått i fare for å gjøre ved å påpeke disse og forklare hvorfor. Man er som omtalt imidlertid sjanseløs dersom journalistisk etikk ikke er til stede og målsetningen er at man skal stilles i et dårlig lys.

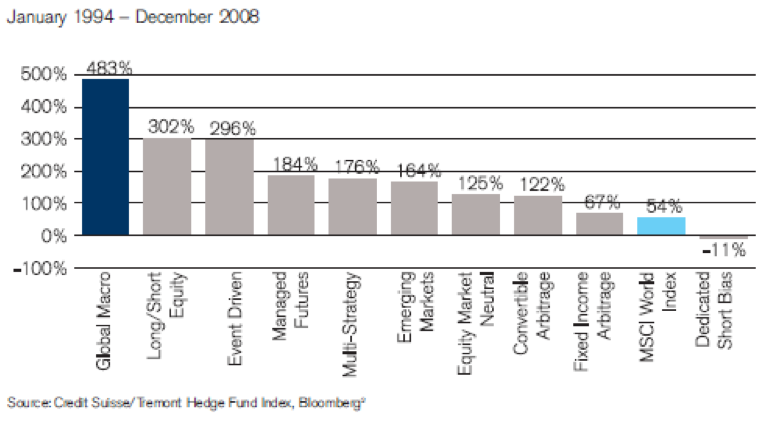

Uansett og generelt; manglende kompetanse, forutinntatthet, slurv eller underskudd på integritet har medført uriktig omtale av en aktivaklasse som er langt fra perfekt, men som tross alt både har hatt den beste risikojustert- og absolutte avkastningen over tid. Deler av media har imidlertid vært opptatt av å gi feilaktig inntrykk og gjennom det skremme myndigheter, styrer og investorer til å få inntrykk av at disse fondene er å regne som rene finansielle masseødeleggelsesvåpen. Det er både blitt sosialt og mediamessig akseptabelt å tape 50% eller mer av sine private verdier eller pensjon på aksjesparing på et gitt år. Har man derimot tapt en brøkdel av dette på å være investert i et hedgefond kan man imidlertid påregne å bli hengt ut. I likhet med de religiøse rådene i Saudi Arabia og Iran risikerer ikke pressen noe som helst om de bevisst eller ubevisst steiner uskyldige.

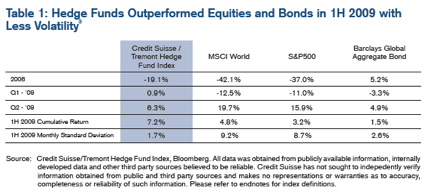

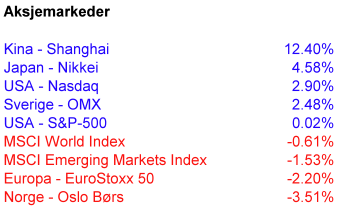

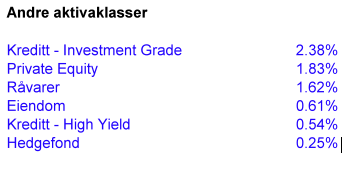

Nedenstående chart viser utviklingen på hedgefond i forhold til Oslo Børs (siden OSEBX indeksen ble tatt i bruk) og i forhold til MSCI-Verdensindeks for aksjer. Både avkastningen samt de opplagt lavere svingningene i hedgefond lar jeg tale for seg.