Når blir det uvanlige vanlig? Når blir det utenkelige normalt? -Stein Arne Nistad (Den Tapte Våren)

De som følger med i finans vil ha lagt merke til at fokus nesten alltid er på det som allerede har steget i verdi og i mindre grad på det som har falt og kan være billig.

Det er selvfølgelig spennende å lese om suksesser som har vært, men i mindre grad matnyttig. Man kan nemlig ikke få med seg en avkastning som allerede ligger bak oss.

Av denne årsak kan det inn i mellom være verdt å se på muligheter som enda ikke har inntruffet. I et finansmarked som i stor grad har gitt opp å finne noe å investere i som ikke er avhengig av retningen på aksje- eller obligasjonsmarkedet, bør dette være spesielt interessant.

Med rekken av naturkatastrofer som rammet Karibien og USA i 2017, vil det ikke komme som noen overraskelse å høre at katastrofeobligasjoner (Cat-bonds) har slitt i år.

Denne bloggen har nevnt slike obligasjoner ved flere tidligere anledninger og reaksjonen er at leserne oppfatter slike obligasjoner som svært risikofulle og kontroversielle.

Med en grad av ydmykhet vil jeg hevde at årsaken til dette er manglende kunnskap og forståelse for produktet. La meg her skynde meg å legge til at jeg ikke har noen økonomiske incentiver fra utstedere av slike obligasjoner, fond som investerer i dem eller på noen annen måte.

Mange synes å tro at en investering i slike obligasjoner er det samme som å spekulere på at naturkatastrofer vil inntreffe.

Dette er fullstendig feil. Det motsatte er faktisk tilfelle.

Utstedere av slike obligasjoner ønsker å beskytte seg økonomisk mot naturkatastrofer, mens de som investerer i dem håper at slike katastrofer ikke inntreffer.

Dersom en katastrofe allikevel inntreffer, brukes pengene fra obligasjonene til å hjelpe de uheldige som ble rammet.

Dette burde være en vinn-vinn situasjon for filantroper, investorer med sterkt utviklet sosial samvittighet, samt den voksende gruppen av institusjoner som er opptatt av etiske investeringer og retningslinjer.

Andre som burde være interessert i å investere i slike obligasjoner er de som mener at klimaendringene vi har sett de siste årene verken er menneskeskapt eller økende, men rene tilfeldigheter.

Sistnevnte skulle tilsi at det vi nå opplever er «outliers» og at alt vil bli som det var.

Enkelte mener at risikoen for naturkatastrofer er altfor uforutsigbare og at det følgelig er galskap å foreta slike investeringer.

Mulig er det uforutsigbart, men i så fall skiller det seg ikke fra andre hendelser som preger finansmarkedene.

Forskjellen er at i katastrofeobligasjoner er man inneforstått med en avkastningsdistribusjon som har skjevdeling og muligheten for «fet» venstrehale. (I motsetning til i aksjemarkedet hvor de fleste synes å bli sjokkert hver gang det skjer.)

For begge aktivaklasser har tilgjengeligheten av store datamengder hjulpet med å forbedrede modeller. For investorer i katastrofeobligasjoner betyr dette en høyere grad av presisjon med hensyn til sannsynligheten for ulike naturkatastrofer.

Økt tilbud av ulike typer katastrofeobligasjoner har idag gjort det mulig for forvaltere å sette sammen diversifiserte porteføljer av slike. Idag har man anledning til å både spre seg over ulike geografiske regioner i tillegg til ulike typer av hendelser.

Når støvet har lagt seg handler alle investeringer om avkastning og risiko. Investorer ønsker å bli kompensert for risikoen de påtar seg.

Siden ingen vet hva fremtiden bringer, er historiske data det eneste vi kan observere, vurdere og beregne sannsynligheter på basis av.

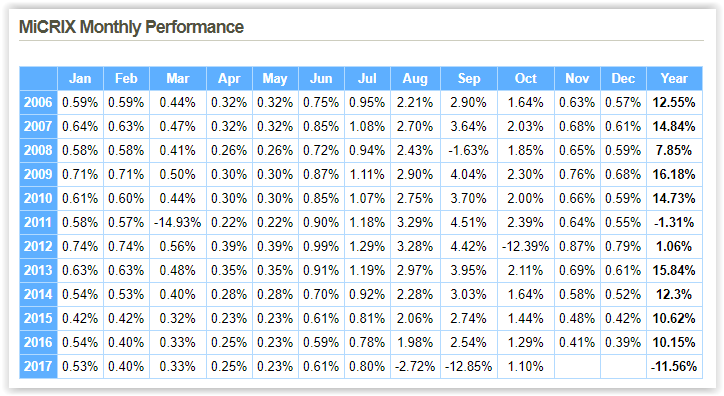

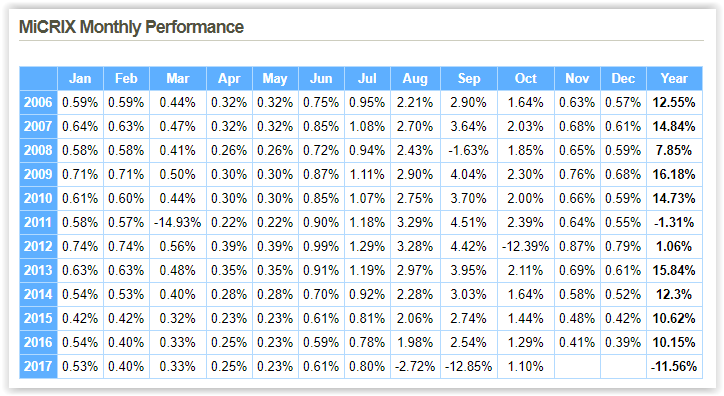

Nedenfor finner man en oversikt med totalt 12 år med månedlige avkastninger fra en indeks over katastrofeobligasjoner.

Det er mulig å investere i MiCRIX-indeksen direkte. Det betyr at en investor slipper å kjøpe hver obligasjon som indeksen inneholder, men kan få denne eksponeringen ved å kjøpe indeksen som ett enkelt produkt.

Den annualisert avkastning på indeksen har vært 8.4%, mens Oslo Børs i samme periode har gitt en annualisert avkastning på 7.78%.

Risikojusterer vi avkastningen ser vi at MiCRIX-indeksen har hatt en Sharpe Ratio på 1.37, mens den på Oslo Børs kun har vært 0.23.

Sharpe Ratio utregnes ved å ta avkastning minus den risikofrie renten og deretter dividere dette produktet på volatiliteten. Jo høyere forholdstall desto bedre er den risikojustert avkastningen.

Avhengig av hvordan man måler volatiliteten, har svingningene (og dermed risikoen) på Oslo Børs vært 3-5 ganger så høye som i MiCRIX.

Dersom man fant svingningene på Oslo Børs akseptabel, kunne man eksempelvis belåne MiCRIX-indeksen til man oppnådde identiske risiko med børsen. Gjør vi det kan man avlese hvilken avkastning de to aktivaklassene har når risikoen er lik.

Den annualiserte avkastningen fra MiCRIX-indeksen vil i så fall ha vært 25%. Katastrofeobligasjoner ville med andre ord ha gitt deg tre ganger så høy avkastning for samme risikoen som den Oslo Børs har gitt.

«Worst case» er også interessant å observere.

Oslo Børs var i 2008 på det verste ned 65%. En ugiret MiCRIX-indeks var i mars 2011 (jordskjelv og tsunami i Japan) ned 13.95%, mens en som var giret tilsvarende risikoen på Oslo Børs ville være ned ca. 42%.

MiCRIX-indeksen hentet seg imidlertid inn i løpet av året og endte 2011 kun ned 1.31%. Hittil har kun 5 av totalt 142 måneder gitt negativ avkastning.

Ser vi historisk så har inneværende år vært fylt av uvanlig mange naturkatastrofer. Det forventes derfor at forsikringsselskapene vil ønske å bli kompensert for den økte risikoen gjennom høyere forsikringspremier.

For investorer i katastrofeobligasjoner betyr dette at de vil sannsynligvis vil kunne få høyere rente på disse obligasjonene fremover.