«We have met the enemy and the enemy is us.» -Joel Greenblatt /Walt Kelly

Forfatteren Jack Schwager har brukt 30 år av sitt liv på å følge med på finansmarkedene generelt og og de beste aktørene spesielt. «Wizard»-bokserien til Schwager, som er intervjuer med mange av de sistnevnte, er brukt både som inspirasjon og lærebok av investorer over hele verden.

I sin nyeste bok: «Market Sense and Nonsense» påpeker Schwager de største feilene investorer gjør. Den største «synden» investorer gjør er å fatte beslutninger om fremtiden ved å se i speilet. Intuitivt galt når det gjelder bilkjøring, men for de fleste dessverre «logisk» når det gjelder investeringer.

Joel Greenblatt, kjent hedgefondforvalter og stifter av Gotham Asset Management, har skrevet forordet i boken. Ifølge Greenblatt burde «Market Sense and Nonsense» vært en naturlig del av pensum til de som studerer finans. Det er her verdt å nevne at Greenblatt også er professor ved Columbia University Graduate School of Business.

Poenget om at investorer tenderer til å se bakover når de skal vurdere fremtiden og mange andre som nevnes i boken, har tidligere blitt påpekt i denne bloggen. Schwager har imidlertid samlet sin erfaring og kunnskap i en 343 siders «håndbok». En håndbok som de aller fleste i besittelse av ydmykhet og en higen etter kunnskap burde ha nytte av.

Det viktigste poenget Schwager gjør, er å påpeke feilen av å basere seg på avkastning alene. Avkastning må alltid vurderes i forhold til risiko. Eksempelet Schwager bruker er at investorer typisk velger en forvalter som har gitt 30% avkastning men med et 50% verdifall underveis, fremfor en forvalter som leverer 10% avkastning men med bare 2% verdifall underveis. Hvis investorer er ute etter 30% avkastning ville man ha oppnådd langt høyere kvalitativ avkastning gjennom å velge sistnevnte forvalter og benytte to ganger belåning.

I tillegg til å sette søkelys på hvor liten verdi det kan ligge i historiske resultater, tar boken for seg verdipapirfond, hedgefond, ETF’er, teorien om «efficiente markeder», risikomålinger, belåning, medias rolle og ikke minst, den menneskelige faktor.

Jack Schwagers enkle konklusjon er at investorer er selv sin verste fiende når det gjelder gode resultater. Finanskrisen og kriser før det har viste dette med all tydelighet. Studier av investoradferd viser at de fleste investorer ikke klarer å selge investeringer de har tapt penger på og at de isteden gjør det motsatte og kvitter seg med investeringer de sitter på og som går bra. Det var kun små forskjeller på om de var småsparere eller mer velstående investorer.

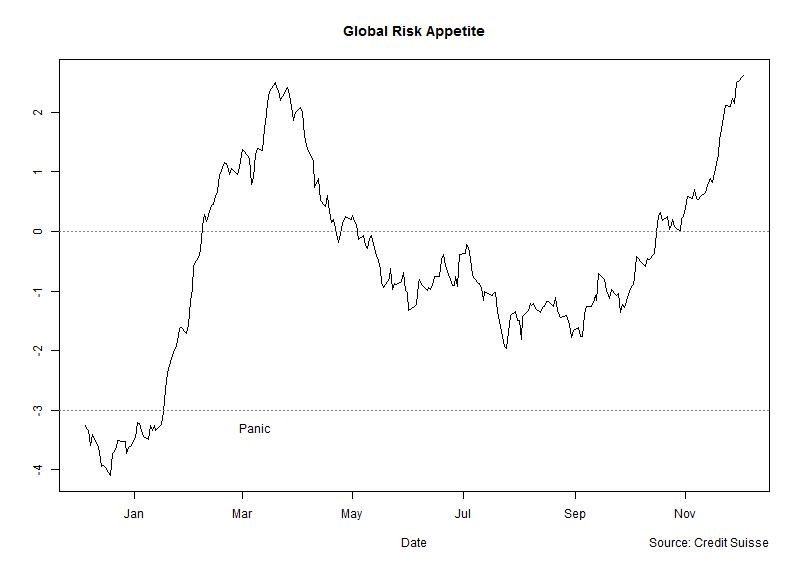

Hos de institusjonelle investorene var adferden noe annerledes. Her solgte man på den annen side ingenting. De ble således sittende både med vinnere og tapere. Ble imidlertid tapene for store grep styret eller myndigheter inn og forlangte at tapene ble stanset. Dessverre sammenfalt dette ofte med tiden da man nærmet seg bunnen.

De som var uheldige og ikke fant denne boken under juletreet kan glede seg over at noen av de beste poengene finnes i videoen under.