«The regulators have never seen a crisis coming so there is no reason to believe they will see the next.» -Nick Evans

Tiden etter finanskrisen har vært grobunn for nye etablerte «sannheter» innen finans. «Never fight the Fed» er en slik som har oppstått i kjølvannet av de kvantitative lettelsene.

I korte trekk er den ment å fortelle oss at den amerikanske sentralbanken (Federal Reserve) er så mektig, brutal og villig til å gjøre det som skal til for å nå sine mål, at det er nytteløst (og ikke minst ulønnsomt) å satse på at den vil feile.

Når «The Fed» sier at den vil gjøre noe bør vi derfor alle hoppe på toget å gjøre nettopp det samme, nemlig satse på at den vil lykkes.

Gjennom denne aktiviteten økes også sjansene for at sentralbanken lykkes. Det kan derfor sees på som en vinn-vinn situasjon. I det minste inntil noe skjer.

«Never Fight the Fed» strategien har imidlertid spredd seg til nå å gjelde enhver sentralbank. Regulering er nok delvis skyld i at selvstendigtenkende forvaltere som George Soros, Michael Steinhardt og Julian Robertson ikke lenger er villige til å påpeke ubalanser og kjempe mot sentralbanker.

Sentralbanker tjener på at disse herrene er ute av markedet. Nedsiden er imidlertid at ubalansene og konsekvensene av dem blir større enn de ellers ville ha blitt.

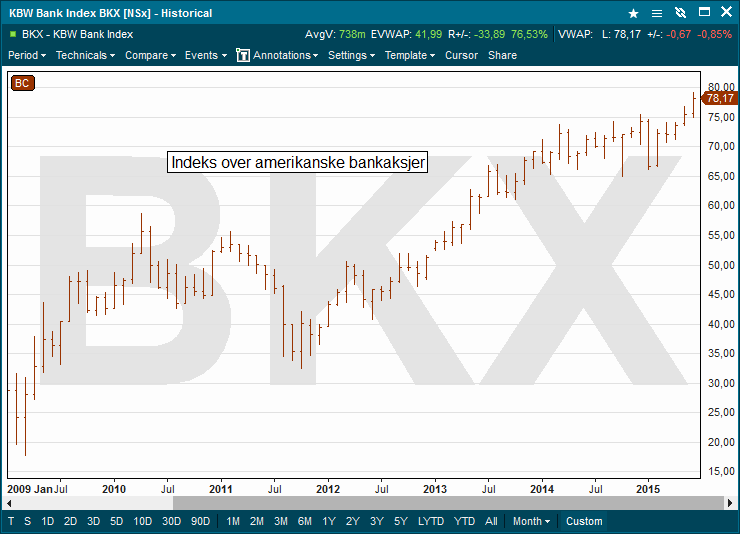

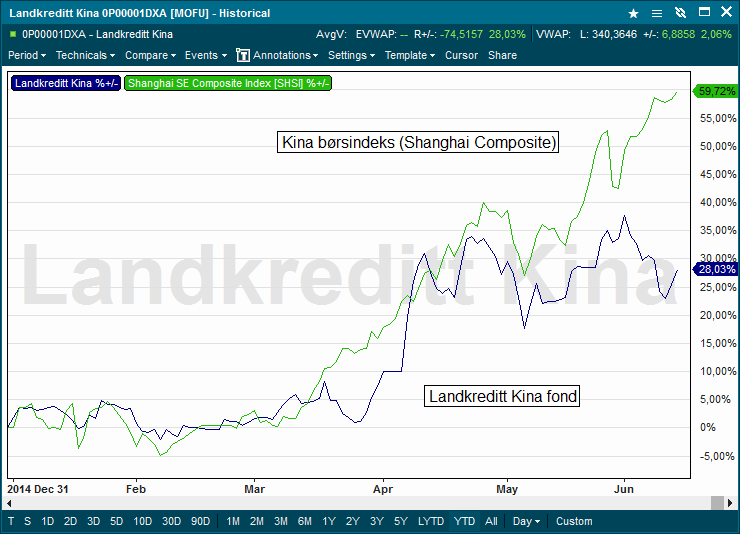

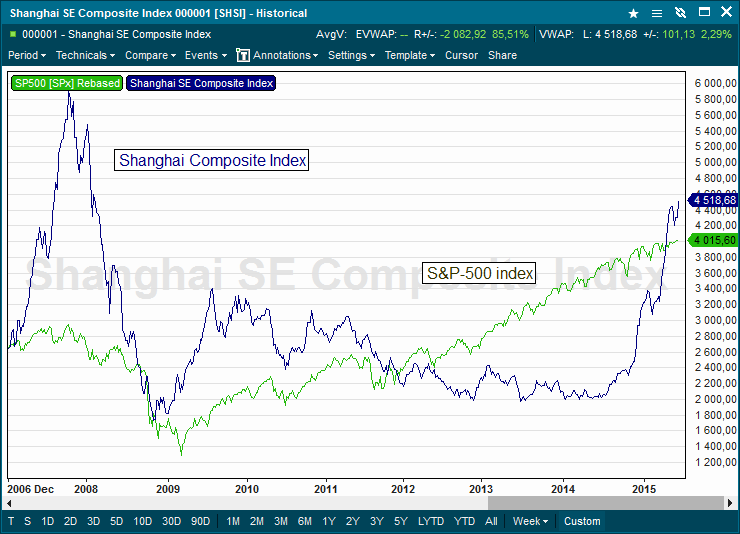

Denne nye etablerte sannheten har nå blitt så befestet at den er blitt «forfremmet» til et rent mantra. Når sentralbanker signaliserer at de vil sette i gang med kvantitative lettelser, er den etablerte oppfatningen nå at man tvert skal kjøpe obligasjoner og aksjer, samtidig som man selger det gjeldende lands valuta. Ingen vudering nødvendig, gjør som Nike sier: «Just do it».

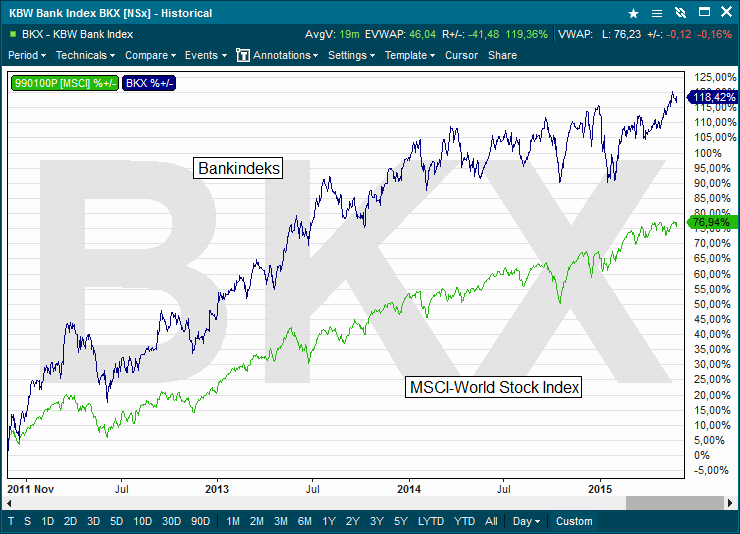

Strategien har virket på japanske, kinesiske, svenske og europeiske aktiva. I det minste inntil nylig.

Logikken bak bevisstløse kjøp av statsobligasjoner med negativ rente har vært fraværende. Det eneste som har fått investorene til å kjøpe er «The Even Bigger Fool Theory» – troen på at det skal finnes dummere aktører enn deg selv til å drive dette videre. Det satses blindt på at sentralbanker fortsatt skal få bruke fellesskapets midler til å redde formuende finansinvestorer.

Den europeiske sentralbanken (ECB) har lovet å bruke €60 milliarder i måneden på dette og følgelig er Europa det siste stedet alle har hevet seg på. Ingen syntes å ha reservasjoner mot at man ikke ble betalt for å ta denne risikoen, eller betalt overhode!

Suksessivt flere forvaltere har skamløst uttalt at deres strategi er å følge sentralbankene.

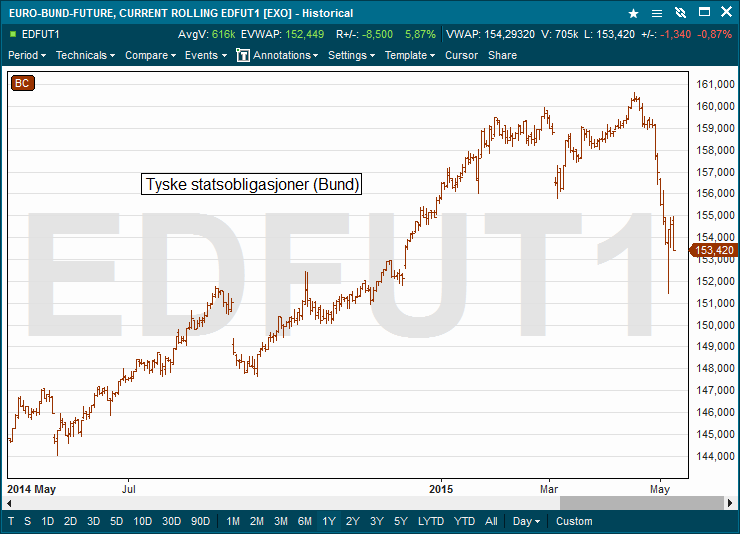

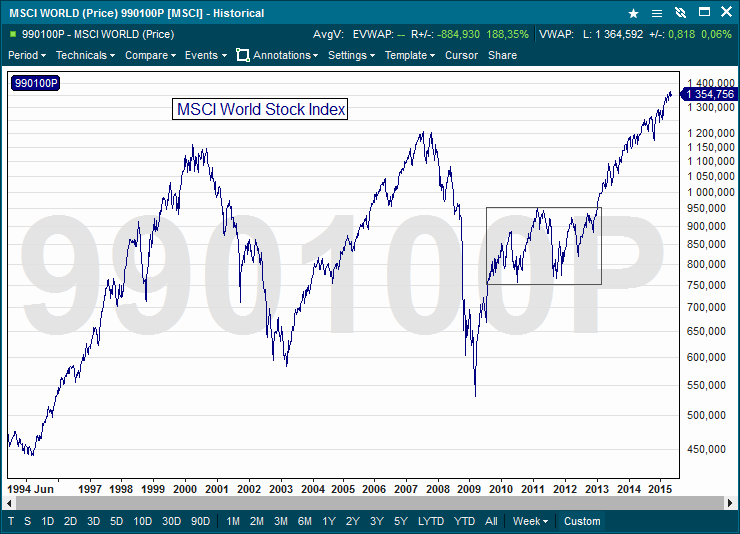

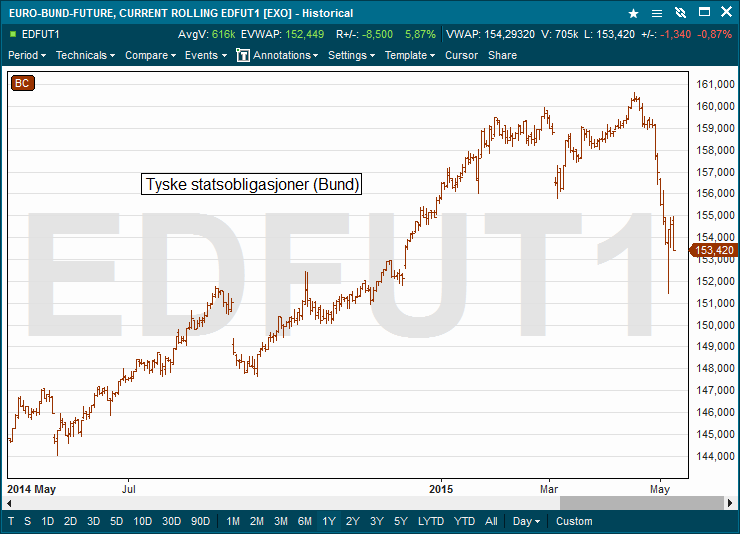

«Fast forward» til de siste par ukene: Skrytet og smilene er blitt borte. Kursfallet i statsobligasjoner er det kraftigste vi har opplevd siden sensommeren 2013.

Den gangen falt markedet riktignok gradvis over en periode på fire måneder. Denne gangen skjedde det på bare 14 børsdager, hvorav over 80% av fallet skjedde i løpet av de siste 6 dagene. I tillegg har obligasjonsmarkedet fått oppleve den høyeste volatiliteten siden finanskrisen.

Slike markedsbevegelser kan imidlertid være ekstremt nyttige for investorer, idet de viser hvilke forvaltere som faktisk tenker på risiko og de som bare overlater jobben (og sine investorer) til markedsbevegelsene.

Det finnes ikke samsvar mellom fornuft og risiko når man plasserer penger i obligasjoner som har en årlig avkastning på 0.05% og som kan falle over ti ganger den årlige avkastning bare på noen få dager.

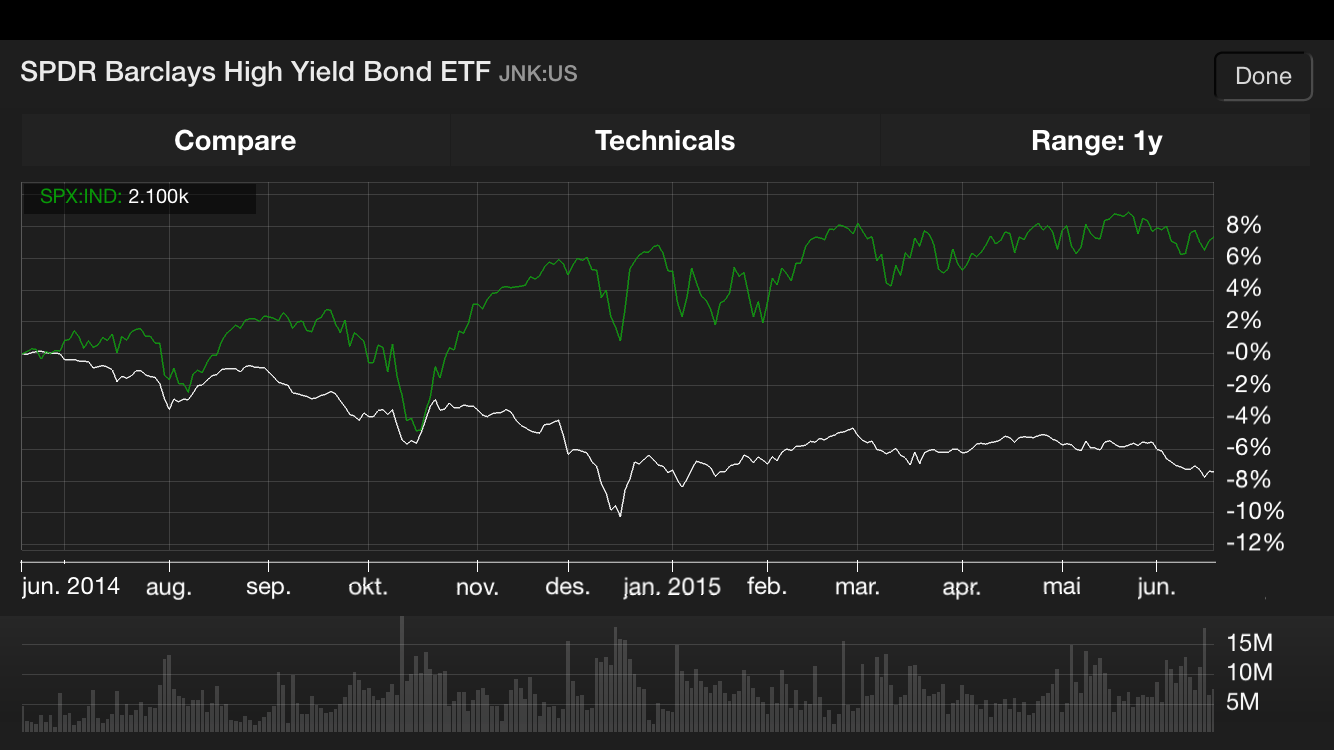

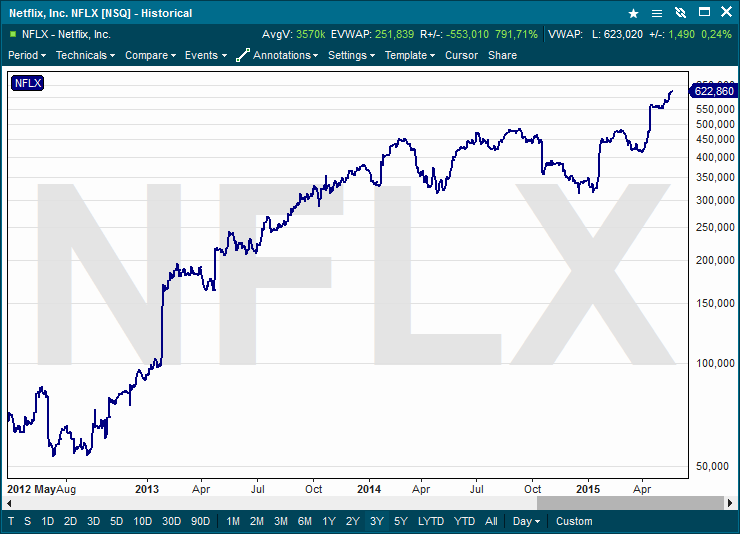

Også innenfor fond med stor grad av frihet i forhold til hva og hvordan de kan investere, har forvaltere blitt avslørt i år. To andre etablerte sannheter var at både oljeprisen og euroen skulle videre ned.

Tall fra oljebørsen viste at den siste optimist hadde gitt seg da oljeprisen traff $45 per fat. Da oljeprisen lå på $115 per fat var det store flertall overbevist om videre oppgang. På $45 fatet trodde flertallet at prisen skulle videre ned.

Til tross for at verdens eldste og mest logiske investeringsråd er å kjøpe når det er lavt og selge når det er høyt, er dette i praksis det vanskeligste å få til. De aller fleste føler seg langt tryggere med å gjøre det motsatte.

Antall short-posisjoner (aktører som hadde posisjonert seg for en videre nedgang) var rekordhøyt da kursen på euro mot dollar var på 1.04. Kursen hadde på dette tidspunktet falt 25% over de siste 12 måneder.

På 1.04 var det en overveldende enighet om at kursen skulle til 1.00 (3.8% lavere) og de som enda ikke allerede hadde solgt hev seg på toget.

Idag er oljeprisen på $66 fatet (+47%) og EUR/USD har nettopp vært i 1.1350 (+9%). Størrelsen og hastigheten på begge oppgangene forteller oss at svært få var forberedt på dette. Resultatene for april vil således fortelle oss hvilke forvaltere tenkte selv, kontra hvilke som har som strategi å følge andre.

Desperate sentralbanker og politikere vil som følge av uroen trolig innvilge ytterligere bruk av fellesskapets midler. Det man imidlertid bør observere er at effektene stadig blir mindre og at volatiliteten er på vei oppover.

Én dag stanser musikken og investorer bør i god tid før dette ha tatt stilling til hvem de vil skal forvalte sparepengene deres: Forvalteren som følger flokken og overlater risikoen og kundene i markedets vold, eller forvalteren som faktisk tenker selv og ikke blindt kopierer andre. Resultatene fra april vil være både sanne og etablerte.