«Generasjon Y har tålmodigheten til en ilder og evne til å holde fokus som en gullfisk.»

Det har ifølge Financial Times aldri vært mer krevende for forvaltere å beholde fondskunder. Vi leser stadig om fond som får problemer eller må legge ned grunnet utålmodige investorer.

Man skulle tro at jo lenger og bedre fartstid et fond har, desto større lojalitet ville det ha blant andelseierne. Men slik synes det ikke å være.

Idag innløses fond som har gitt toppresultater over en årrekke etter bare kort tid med svak avkastning. Dette til tross for at historikken til mange av disse fondene har vist at svake perioder gjerne har blitt etterfulgt av perioder med meget sterk avkastning. Det er tross alt en syklisk bransje vi her snakker om.

Endringen i investoradferd er så radikal at det amerikanske forvalteren, Legg Mason, valgte å gjøre en undersøkelse for å finne årsaken.

Konklusjonen, etter en spørreundersøkelse som omfattet 5000 investorer i 19 forskjellige land, var at endringen først og fremst skyldtes «Generasjon Y». De mellom 18 og 35 år. Andre kallenavn på disse er internettbarna og «Millenials».

Generasjon Y har tålmodigheten til en ilder og evne til å holde fokus lik en gullfisk. Det er forøvrig denne generasjonen som idag utgjør den største andelen av den amerikanske arbeidsstyrken.

Mange av disse kom i arbeide i årene rundt finanskrisen. Dette har medført at flertallet av dem skal ha en sunn skepsis til banker og finansforetak.

Dette er noen av tingene som undersøkelsen avdekket:

Mindre enn 20% av Y’ene sa de var villige til å sitte med et fond i over ett år dersom fondet presterte svakere enn gjennomsnittet. Til sammenligning var det i aldersgruppen over 40 år tre ganger så mange som i samme situasjon ville se utviklingen lenger an.

Y-generasjonen truer først og fremst inntjeningsmodellen til fondsbransjen. De fleste fondsforvaltere har sine hovedinntekter fra volum fremfor avkastning til kundene.

Resultater er forøvrig ikke det eneste som teller for Y’ene. De vil også ha økt innsyn. Konsulentselskapet Deloitte har lagt frem en undersøkelse som hevder at det kan det ligge opptil 13 lag med kostnader i fond som andelseieren ikke ser.

Verdiene til Y-generasjonen er annerledes enn hos eldre generasjoner. Som eksempel påpekes det at 65% av Y’ene heller vil bli fratatt bilen enn mobiltelefonen.

En annen og økende trussel mot dagens fondsforvaltere er teknologi. Man er bekymret for at et teknologiselskap, eksempelvis Google, som vet mer om deg enn noen annen, skal melde seg på konkurransen om folks sparepenger.

Trussel var også nøkkelordet i en studie gjort av State Street. Denne viste at svært mange fondsforvaltere frykter at bransjen vil bli utsatt for en radikal endring tilsvarende det Apple har gjort med musikkindustrien.

Enn så lenge er det imidlertid ting som tyder på at trusselen ikke oppfattes like sterkt av alle fondsaktører.

Banker tar en stadig større andel av dette markedet. Ikke for at de nødvendigvis har de beste fondene, men fordi mange av dem idag krever flere enn én inntektsstrøm fra sine kunder.

Banker er derfor ivrige med å tilby tjenester som spareprodukter og forsikring. Noen banker er idag ikke villige til å gi lån med mindre kunden også gir dem inntekter utover renter og gebyrer.

Denne praksisen kalles «bundling» og er ansett for å være konkurransevridende. Bundling er derfor forbudt. Tilsynsmyndighetene har imidlertid valgt å lukke øynene for at dette nå skjer systematisk og i stor skala.

I forrige uke publiserte nettstedet HedgeNordic en artikkel om to nordiske hedgefond. Det ene var forvaltet av Nordea, Nordens største bank.

Fondet Nordea 1 Stable Equity Long/Short Fund har levert en annualisert avkastningen på 5.67%. Helt grei avkastning, men normalt sett ikke en avkastning som får investorer til å sprenge dører for å få en del av.

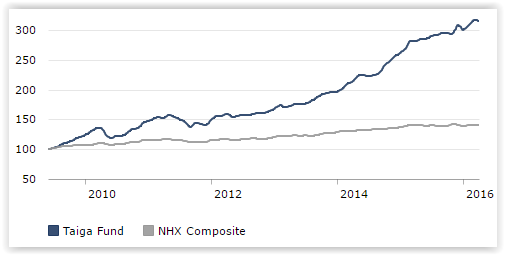

Det andre fondet, Taiga Fund, er forvaltet av et privat norsk fondsforvaltningsselskap. Fondet har vært i drift over dobbelt så lenge som det førstnevnte og har levert en investorene en annualisert avkastning på hele 18.29%.

Dette er over tre ganger så høy avkastning som Nordea-fondet. Den risikojusterte avkastningen har også vært høyere i Taiga.

God absolutt- og risikojustert avkastning, spesielt over lenger tid, er normalt sett de viktigste parametrene i konkurransen om investorenes midler.

Slike kriterier synes imidlertid tilsidesatt i dette eksempelet. Fondet med den svakeste avkastningen, det bankeide, har klart å få inn syv ganger så mye penger til forvaltning som Taiga. Som om ikke dette er nok har de klart det på under halve tiden som Taiga har brukt.

I løpet av bare tre og et halvt år har Nordeas kunder tegnet andeler tilsvarende NOK 14 milliarder i bankens fond.

Taiga har måtte slite i 8 år for å få inn 1/7 av dette, NOK 2 milliarder.

Det er ingen tvil om at det er enklere å være fondsforvalter i bank. Kravene for å lykkes med å få inn forvaltningskapital er åpenbart langt lavere der enn hos de som ikke er banker.

I det minste synes dette å være tilfelle i Norden, hvor banker synes å være immune mot både konkurranse og Y-generasjonen.