For et halvt år tid siden og i forbindelsen med at banker var totalt ilagt $235 milliarder i bøter for ulike typer svindel, skrev jeg om at flere av dem var under etterforskning for nye forhold. Første straffereaksjon for forholdet jeg siktet til er nå blitt ilagt.

Det er idag vanlig at banker og meglerhus tilbyr kundene sine internettbaserte handelsløsninger for valuta, aksjer og noen råvarer.

Hos mange er det banken eller meglerhuset selv som er motpart til handlene gjennom egen market making, andre sender kundeordrene direkte gjennom til store markedsplasser, mens det tredje alternativet er en kombinasjon av de to første.

I sistnevnte tar banken eller meglerhuset kun del i handelen dersom de selv har behov eller ønsker dette.

Store internasjonale banker tilbyr gjerne mindre banker gjøre en «white label» av sine løsninger. Flere norske banker som tilbyr nettbasert valutahandel, opptrer kun som agenter for disse bankene. Det står riktignok den norske bankens navn på handelsløsningen som kunden ser, men dette gjelder kun «forsiden». Alt det bakenforliggende tilhører- og utføres av en internasjonal storbank.

Slike løsninger sparer mindre banker både fra å ha dyre valutaavdelinger, men viktigst av alt – at de slipper å selv ta risikoen med å ha egne valutaposisjoner. Den norske banken får betalt ved at det legges en margin på prisen ut til kundene. Fordelen med dette er at banken tjener uten selv å ha valutarisiko.

Ulempen er at den ikke har peiling på om kunden ble lurt.

Min påstand om at det foregikk kritikkverdige forhold på flere av disse handelsplattformene ble møtt med mye skepsis eller kritikk. Da jeg nevnte den pågående etterforskningen ved en paneldebatt i utlandet tidligere i år var det flere som fant grunnlaget absurd.

Saken var at vi selv hadde bred erfaring fra å bli utsatt for dette.

Vi oppdaget regelmessig at handler vi mente burde ha blitt utført ikke hadde blitt gjort. Klager ble møtt med forklaringen at det enten hadde ligget mange foran oss i køen nettopp på denne kursen, eller at markedet aldri hadde handlet på det nivået.

Heldigvis hadde vi tilgang til en rekke ulike handelsplattformer for valuta, slik at det var mulig å dokumentere når markedet hadde handlet gjennom den aktuelle kursen. Siden vi betalte for to handelsløsninger som konsoliderte alle hovedmarkededene for valuta (EBS, Reuters, HotSpot, 360T, Bloomberg, Integral etc) så kunne vi lett dokumentere dette. Når vi la frem dokumentasjon ble vi gitt handlene.

Verre var det når markedet hadde handlet på den aktuelle kursen, men ikke høyere hvis vi var selgere eller lavere dersom vi var kjøpere. Vi ble da, som nevnt, fortalt at det hadde ligget en annen stor ordre på nettopp denne kursen og at denne hadde prioritet før vår.

Når dette skjedde gjentatte ganger ble vi mistenksomme. Spesielt siden valuta handles til kurser som har fem desimaler og våre ordre aldri lå på hele tall.

Det har nå blitt avdekket at den aktuelle banken faktisk drev uærlig spill. Datamaskinene deres som styrte handelen ville lynraskt suspendere alle bekreftelser ut til kundene mens den sjekket hva som var den neste bevegelsen i markedet. Dersom handelen gikk med umiddelbar gevinst, stjal banken handelen og tok gevinsten selv. Gikk handelen med tap, fikk kundene bekreftelse på at handelen var utført som vanlig.

Dette skjedde i løpet av millisekunder eller høyst noen få sekunder. Man måtte ha øynene klistret til skjermen for å oppdage at noe var galt, hvilket vi hadde.

Ved en rekke tilfeller var vi så skråsikre på at vi skulle ha fått kjøpt eller solgt på en enkelt kurs at vi forlangte å få se slutninger gjort på denne kursen. Dette ble vi lovet, men mottok aldri denne informasjonen til tross for gjentatte purringer. Dette har nå vist seg å være en bevisst strategi beordret av ledere i banken.

En annen ting vi oppdaget var at modellene våre handlet færre ganger til tross for at signalfrekvensen ikke var gått ned. Det ble omsatt på kursene hvor vi lå, men det tok lenger og lenger tid før våre ordre ble utført. Våre modellers lønnsomhet gikk som følge av dette ned.

Dette tok vi opp med de aktuelle bankene og de lovet å komme tilbake når de hadde sett på det. De kom aldri tilbake om dette.

Da vi endret modellene slik at vi aldri kjøpte og solgte til samme bank, tok lønnsomheten seg umiddelbart opp. Det var til å begynne med utenkelig for oss å mistenke at bankene hadde gått til det skritt å kopiere våre modeller ved hjelp av overvåking av vårt handelsmønster, men vi fikk stadig sterkere flere indikasjoner om dette.

Ikke bare det, men vi mistenkte også at de brukte kunnskapen om våre modeller til å snike foran oss i køen av ordre og stjele handlene fra oss.

Det var imidlertid vanskelig for oss å tro at de ville gjøre dette mot en liten aktør «in the frozen wastelands of Norway». Det vil si det fremstod som utrolig helt inntil vi hadde et møte med en tidligere ansatt hos én av bankene vi brukte. Banken er ikke den samme som nå er bøtelagt.

Under møtet kunne han bekrefte våre verste antagelser. Han kunne beskrive flere av våre modeller for oss, så det var ingen tvil om at han hadde inngående kjennskap til hvordan disse virket. Han kunne også opplyse at banken hadde suspendert denne aktiviteten da vi ikke lenger gjorde både kjøp og salg hos dem. Årsaken til dette var at de da ikke lenger visste hvilke nivåer vi aktet å reversere posisjonene våre på.

Det hele virker nesten for utrolig til å være sant. Ingen ville tro at en av verdens største banker ville gidde å gjøre dette mot en mindre aktør. Det ville rett og slett være for lite penger i det. Svaret var at de hadde enorme stordriftsfordeler ved denne aktiviteten.

Dagens datakraft gjør det mulig med letthet og analysere alle kundenes handler. Gjennom dette kunne datamaskinene deres finne den enkelte kundes handelsmønster og dersom denne var systematisk og lønnsom, kopiere denne.

Vi regnet ut at de lett tok fra oss $1000 per dag, noe som ble rundt $250.000 i året. Siden svindelen var gjort av dataprogrammer ville de ha ubegrenset kapasitet til å gjøre dette. Det ville være et svært konservativt anslag å hevde at det var 1000 kunder som ble utsatt for dette per dag. På det nivået blir det $250 millioner i året man stjeler fra kundene.

I forrige uke fikk vi våre mistanker bekreftet da banken ble fikk en bot på $150 millioner for å ha drevet med denne aktiviteten. Oppreisningen er kun moralsk ettersom det er myndighetene, som aldri led noen økonomisk skade av denne aktiviteten, som får pengene.

Boten er også denne gangen bare en brøkdel av den antatte fortjenesten banken oppnådde ved svindelen. Den kom riktignok i tillegg til de $2.4 milliardene som samme bank ble idømt i mai for andre overtredelser i valutamarkedet.

Dersom de skadelidende vil gå videre må de hver og en saksøke banken gjennom det britiske rettssystemet. En øvelse som for de fleste vil koste langt mer enn skaden.

Nå melder New York Department of Financial Services at de akter granske Deutsche Bank, BNP Paribas, Credit Suisse, Goldman Sachs og Sociétè Générale for lignende forhold. Forøvrig er de alle banker som skattebetalerne måtte stille opp for i 2008.

Det norske Finanstilsynet uttalte nylig at en av de viktigste målsetningene de har er å beskytte kunder og verne om finansmarkedets integritet. Siden denne banken har hatt omfattende valutavirksomhet i Norge er det ingen tvil om at også norske kunder har lidd tap.

Det er idag ingen tvil om fakta i denne saken. Dette betyr at Finanstilsynet kommer til dekket bord når de nå får anledning til å gjennomføre to av sine selverklærte viktigste målsetninger.

Markedet venter nå i spenning på at denne bastionen av rettskaffenhet skal gjøre jobben sin.

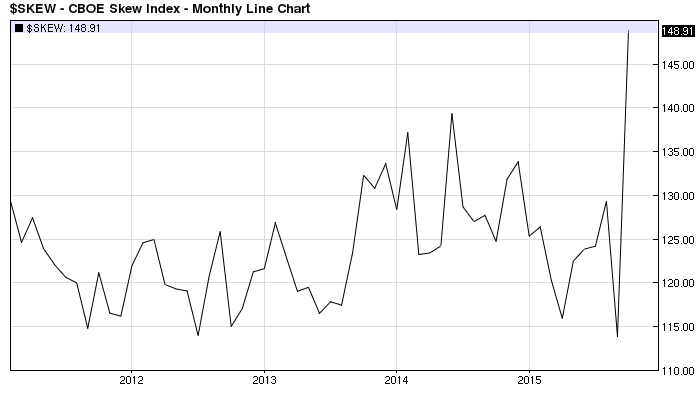

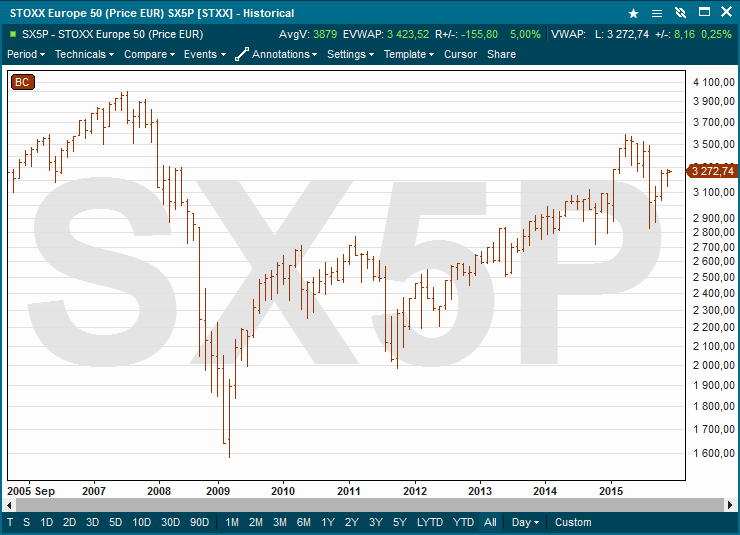

Infront-chartet viser indeksen over Europas 50 største banker.