Av reaksjoner og kommentarer jeg har mottatt, synes det nå en overveldende klar oppfatning om at indeksfond er det billigste og beste alternativet for å investere i aksjemarkedet.

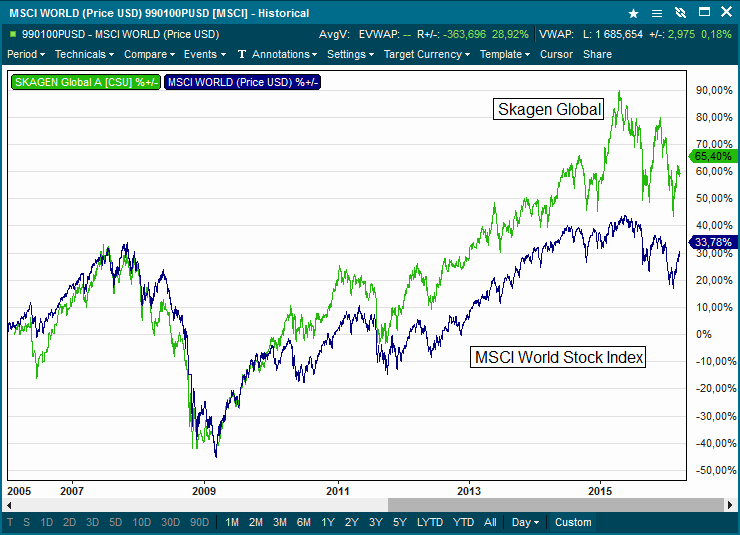

Mens man vanskelig kan argumentere mot førstnevnte, er juryen ikke like klar i sin konklusjon når det gjelder sistnevnte. Det sagt, så er det udiskutabelt at de flertallet av aktive forvaltere ikke klarer å slå indeksen.

Så hva er da problemet?

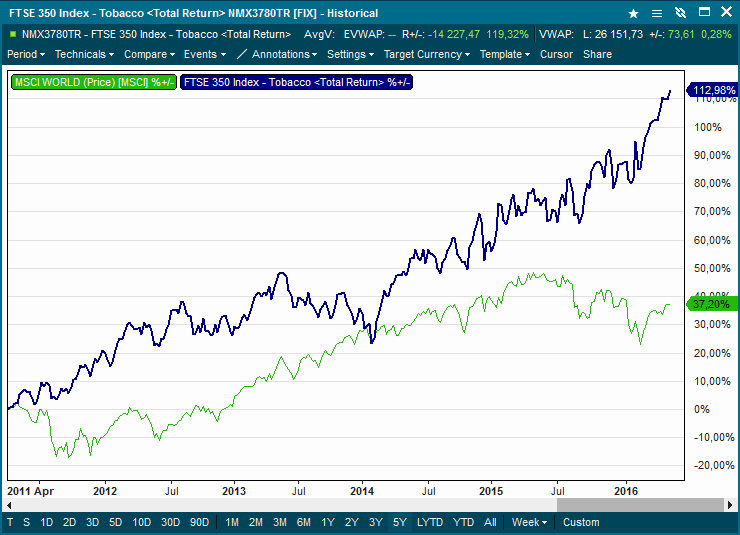

Problemet ligger i naturen til et indeksfond. I et indeksfond skiller ikke forvalteren mellom selskaper som er over- eller underpriset. Når et indeksfond mottar tegninger, kjøper forvalteren alle aksjene i indeksen uansett hvordan den økonomiske tilstanden og utsiktene er i de underliggende selskapene.

Dette betyr at tidevannet av penger som kommer inn i denne typen fond løfter alle «båtene», også de som måtte være råtne eller lekk. Synkende skip kan nyte godt av dette i lang tid. De blir først byttet ut etter at de har sunket.

Forvaltere av indeksfond vil hevde at dette ikke gjør noe all den tid at aktive forvaltere ikke er i stand til å gjøre det bedre enn dem uansett.

Dette er opplagt et godt argument, spesielt sett i lys av de siste fem år. Det er bare at de siste fem år har, takket være kvantitative lettelser, vært meget spesielle. Det kan derfor være verdt å fullføre en tankerekke om hvilke følger det vil ha for aksjemarkedet dersom vi kun hadde indeksforvaltning.

De siste fem år har, som nevnt, vært preget av at sentralbanker har brukt samfunnets midler til å kjøpe verdipapirer. De fleste av dem har gjort dette gjennom kjøp av obligasjoner samtidig som de har senket renten. Effekten av dette har vært lavere renter langs hele rentekurven.

Hensikten med dette har vært å tvinge folks sparepenger ut av bankkonti og sikre obligasjoner og inn i aksjer. Aksjer er imidlertid en aktivaklasse som har langt høyere risiko enn de to forannevnte.

Den japanske sentralbanken (BOJ) har gått enda lenger med å i tillegg kjøpe aksjer gjennom aksjeindeksprodukter (ETF). Følgende av dette er at BOJ idag er største aksjonær i nesten 40% av selskapene i Nikkei-indeksen(?).

Tanken bak de kvantitative lettelsene var at dersom bedriftene fikk økt tilgang til penger (gjennom lavere renter og emisjoner), ville dette bidra til å skape vekst. Så langt har vi sett lite til dette.

De fleste med formuer som ønsker avkastning utover den stadig fallende bankrenten har gjort dette gjennom å kjøpe høyrenteobligasjoner og aksjer.

Selv deres, normalt konservative bankforbindelser, har bidratt til dette. For for et år siden så vi sjefen i en av storbankene her til lands anbefale kundene å ta penger fra sparekonti og plassere dem i (bankenes egne) aksjefond.

Det er antagelig bare en tilfeldighet (som har gått Finanstilsynet forbi) at man burde stille spørsmål ved dette ut ifra kravet om at rådgiving skal være honorarnøytral.

Det er nemlig vesentlig mer lønnsomt for banken at du betaler dem et årlig fondsforvaltningshonorar fremfor at de betaler deg renter.

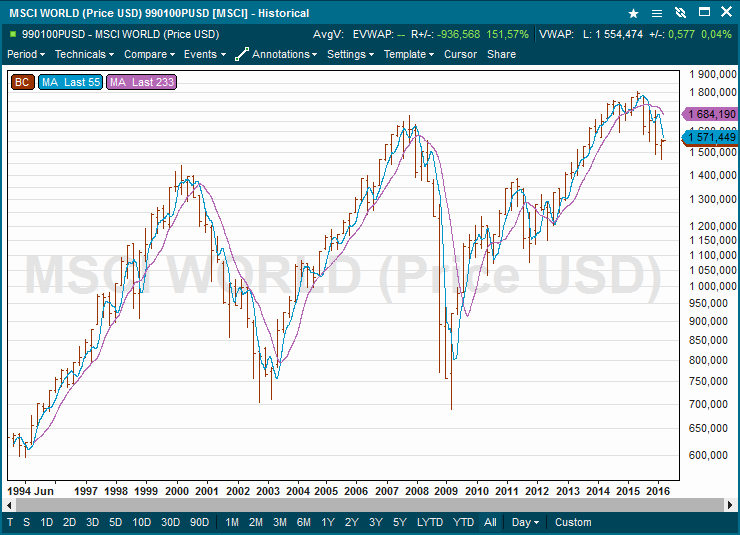

Uansett, når alle flytter sparepengene sine samtidig blir det press i finansmarkedene og kursene stiger. Kursene verden over har steget som følge av dette. Dette medførte at en rekke selskaper som allerede var høyt priset ble enda høyere priset. Det samme gjaldt bransjer og sågar hele markeder.

Finansmarkedet har et begrep for ukritiske kjøp. Den kalles «The Even Bigger Fool Theory». Denne beskriver hvordan aksjeverdiene pumpes opp helt til markedet går tom for tankeløse kjøpere. Når sistnevnte skjer er etterspørselssiden ferdig og den eneste mulige retningen derfra er ned.

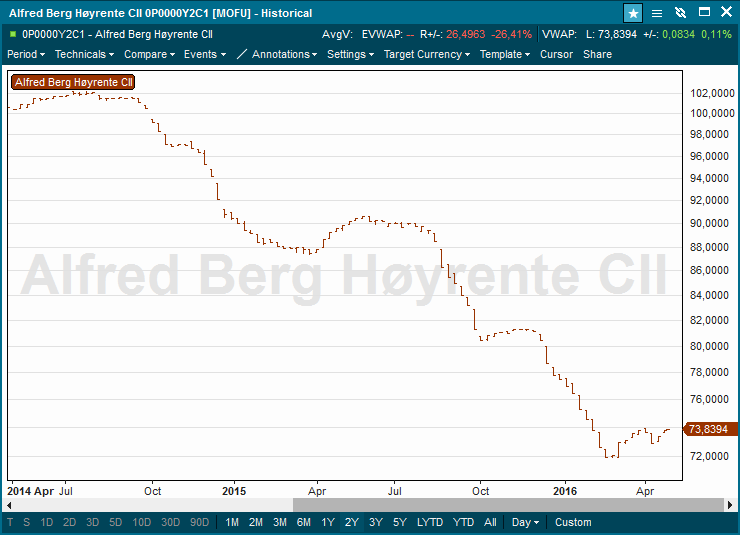

I markedet for høyrenteobligasjoner skjedde dette for temmelig nøyaktig to år siden. Høyrentefondene hadde aldri hatt høyere forvaltningskapital enn da og det hadde heller aldri vært flere privatpersoner som eide slike obligasjoner.

Dette skjedde samtidig med at kursene på disse obligasjonene var rekordhøy og avkastningen på de samme obligasjonene følgelig var rekordlav. Get the picture?

Kjøpspresset og festen i aksjemarkedet fortsatte til tross for at presumptivt sikrere aktiva (selskapsobligasjoner) falt. Akkurat som vi opplevde i 2008.

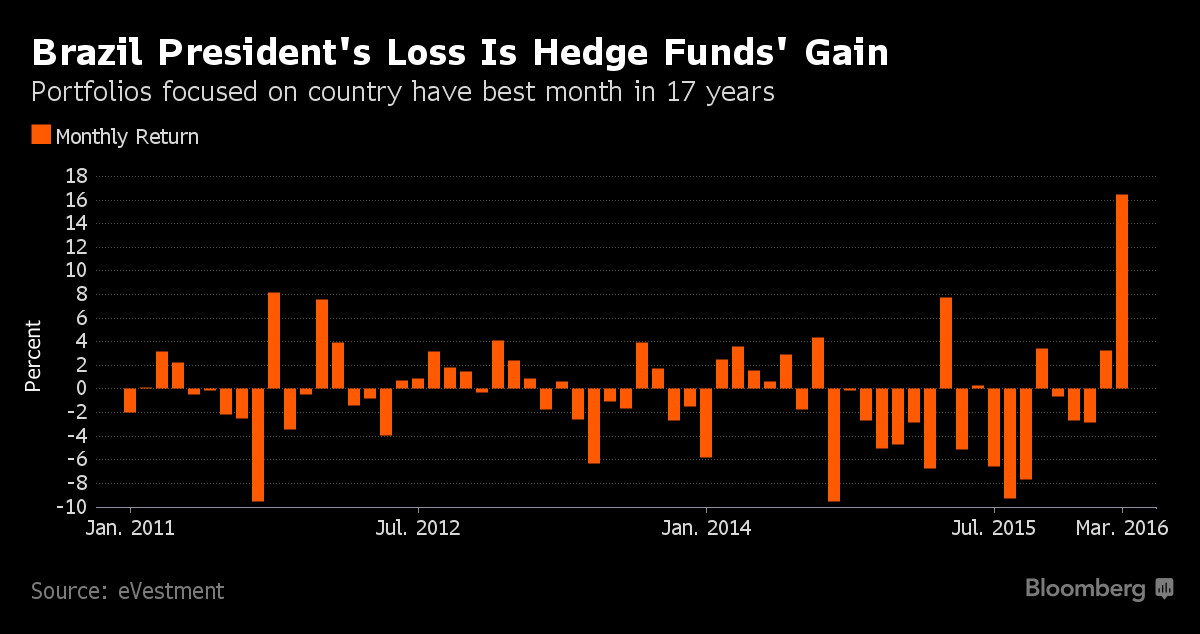

Poenget er at aktive forvaltere har muligheten, dersom de er dyktige, til å la være å kjøpe overprisede aktiva. De mest aktive, hedgefondene, kan i tillegg velge å utrykke sine meninger gjennom å gå short (satse på nedgang i) slike aksjer eller aktiva.

Denne aktiviteten bidrar til å begrense graden av overprising og er dermed også samfunnsnyttig. Det samme er den ved at short-selgere må kjøpe tilbake aksjer som er shortet og dermed skaper en etterspørsel når det finnes en overvekt av selgere.

Poenget i denne bloggen er at dersom vi alle investerer i indeksfond er sannsynligheten stor for at markedet blir mindre effektivt. Kapital som burde ha gått til friske, fremvoksende selskaper gis i stedet til selskaper som ikke fortjener dem.

Når det ikke lenger skilles mellom gode og dårlige selskaper risikerer vi også at det blir kraftigere over- og underprising. Dette vil etterhvert bidra til større svingninger i markedet.

Det er derfor viktig å ikke la seg lure av utviklingen de siste årene og forstå at sentralbankens påvirkning kun er midlertidig. Genuine aktive forvaltere har lidd under dette regimet. Dette er som forventet i en periode hvor den naturlige markedsmekanismen suspenderes.

De som glemmer at dette er midlertidig, vil én dag våkne til en brutal ny virkelighet.

Av denne årsak bør man ikke blankt forkaste aktiv forvaltning, men søke å finne de få som faktisk driver med dette og er dyktige.