Ifølge DN vurderer Statens Pensjonsfond Utland (Oljefondet) om de også skal begynne å investere i Private Equity, eller PE som det gjerne kalles.

PE består av investeringer i selskaper som ikke er børsnoterte. Investeringene blir deretter realisert ved enten å børsnotere selskapene (og derved få en mulighet til å selge seg ut) eller gjennom å utvikle eller restrukturere selskapet for så å finne en annen kjøper.

Tiden fra kjøp til salg tar som regel flere år. Man er følgelig ikke bare eksponert for manglende likviditet (muligheten til å selge), men også for interne og eksterne hendelser som kan skje i løpet av investeringens løpetid.

De beste PE-fondene har ofte lykkes gjennom at timingen deres har vært meget god. Dette skyldes ofte tilfeldigheter i og med at de samme forvalterne i mange tilfeller også har hatt fond som ikke har vært like «heldige».

En annen faktor som ofte overses er at PE-fondene ikke har samme krav til rapportering som f.eks at aksjefond. Sistnevnte må prise sine investeringer daglig basert på børskurser.

Et PE-fond har ingen børskurser å prise ut ifra, så de verdsetter gjerne investeringen til kjøpskurs inntil det aktuelle selskapet selges. Når sistnevnte skjer er det få som tenker over at det er de som lykkes man får høre om. De som går mindre bra ligger fortsatt igjen i porteføljen og nevnes ikke.

Et aksjefond har ikke samme frihet, men er tvunget til å offentliggjøre markedsverdien på samtlige av sine posisjoner. Ikke bare de som selges med gevinst. Denne informasjonsasymetrien synes få å være klar over.

I Norge finnes det flere PE-fond som har oppnådd svært gode resultater. Det finnes imidlertid mange fler som ikke har lykkes, men dette hører man sjelden om. Private Equity er nemlig «privat» på fler måter, ikke minst når det gjelder offentlig informasjon. Avkastningstallene offentliggjøres først og fremst når PE-fondene selv ønsker oppmerksomhet.

Et PE-fond som forvaltes av en av de største norske pensjonsforvalterne har knapt levert noen avkastning på 15 år.

Hadde et aksje- eller hedgefond hatt tilsvarende resultater ville det ha vært forsidestoff. Et PE-fond med slik avkastning trenger ikke å offentliggjøre den og slipper derfor å bekymre seg for dårlig publisitet.

PE-fond har også noen andre klare fordeler i forhold til mer «offentlige» investeringer: Investorenes penger er bundet opp i lang tid.

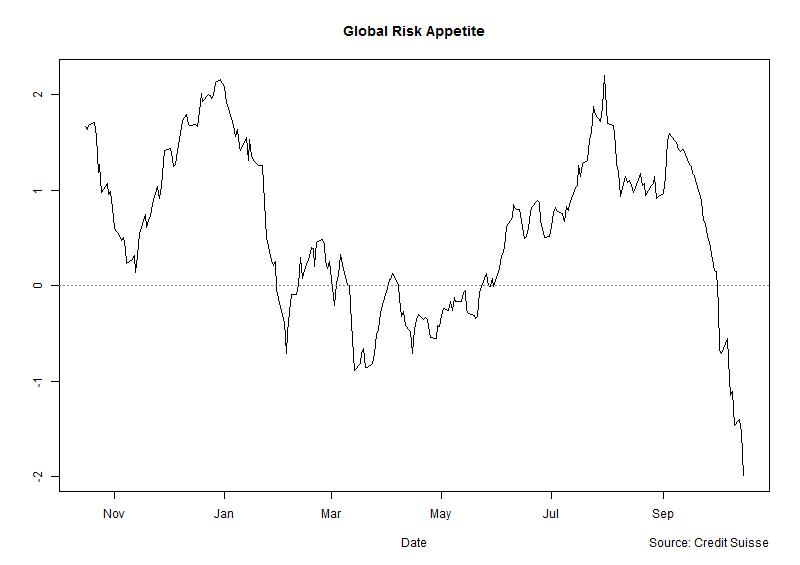

Dette er en stor og nødvendig fordel dersom man skal kunne få arbeidsro til å utvikle og omsette selskapene man de investert i. Mer likvide fond opplever gjerne betydelige uttak av penger når frykten rår i markedene. Dette ville vært katastrofalt for PE-fond som ikke har noen markesplass hvor de kan omsette sine investeringer.

PE-fondene lar ofte være å endre verdsettelsen av sine investeringer selv i tilfeller hvor aksjemarkedene halveres. Argumentet er antagelig at det spiller liten rolle siden investorene ikke kan innløse uansett.

Kan så være, men logisk vil det være liten grunn til å tro at markadsaktørene ville behandle små illikvide aksjer særlig annerledes enn hva man i slike situasjoner gjør med store solide børsnoterte selskaper.

Dette har noen av verdens største PE-selskaper smertelig fått erfare takket være sin egen grådighet. Flere av de store har nemlig latt seg børsnotere for at gründerne skulle få realisert noen av sine aksjer i forvaltningsselskapet.

Suksessrike Fortress Investment Group (FIG) er en av disse. Den New York baserte forvalteren lot seg børsnotere i begynnelsen av 2007. Etterspørselen etter selskapets aksjer var da så voldsom at kursen steg 70% første noteringsdag. Et par måneder senere ble en ny toppnotering notert, 80% opp fra emisjonskursen. Deretter meldte Finanskrisen seg.

Jo lenger aksjemarkedene falt desto mer pankikk fikk PE-investorene. Kursen på FIG falt svimlende 97% fra toppen. Det mest oppsiktsvekkende var at de likvide S&P-500-selskapene i gjennomsnitt falt 38% mens dette skjedde.

Kort sagt er det ingen grunn til å tro at illikvide selskaper som ikke er gjenstand for verdsettelse av et helt marked vil oppføre seg bedre enn sine mer likvide «slektninger».

Dette betyr imidlertid ikke at man skal unngå å investere i PE-fond. PE-fond har åpenbare fordeler som nevnt over. I tillegg bør man av samme årsaker kunne kreve en risikopremie (verdsettelsesrabatt) som er større enn for børsnoterte aksjer.

Dyktige PE-forvaltere er klar over dette og utnytter denne rabatten til fordel for seg og sine investorer.

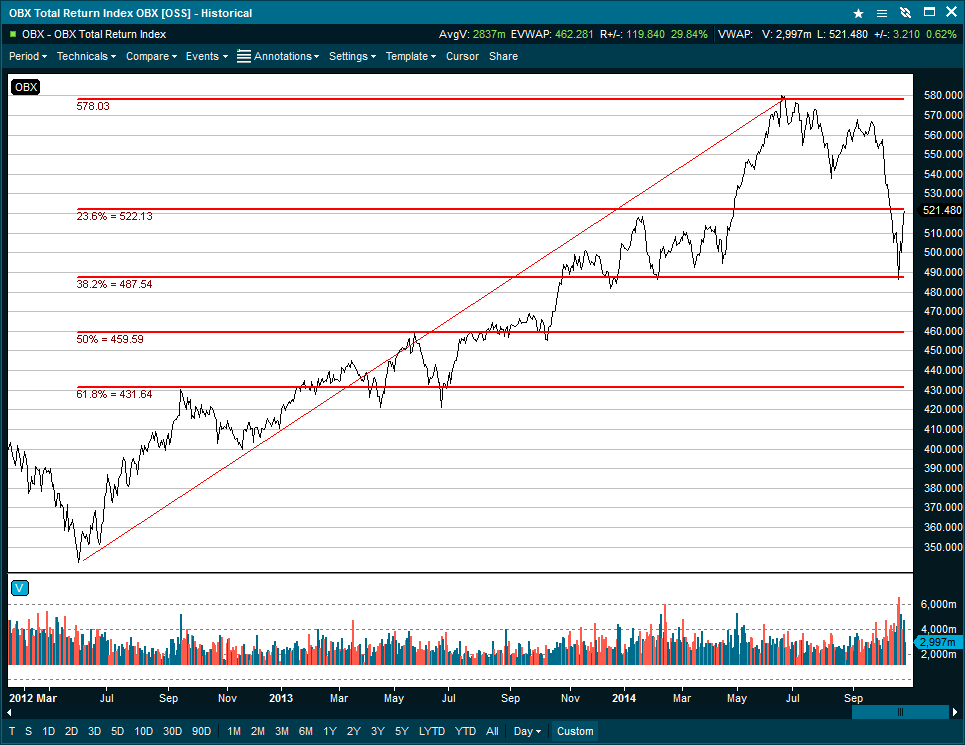

Et viktig spørsmål vil være hvordan man vil se en slik satsing i forhold til nåværende SPU-mandat. En investering i PE vil øke risikoen mot aksjemarkedet. Dette betyr at man enten må få anledning til å øke aksjeandelen, og derved pensjonsfondets risiko, eller så må andel børsnoterte aksjer reduseres tilsvarende.

Det er ingen grunn til at Statens Pensjonsfond Utland ikke skal kunne få adgang til de beste forvalterne og/eller kunne bygge opp egen ekspertise på dette området. I tillegg er intensjonen, om dette skulle bli noe av, å begrense seg til selskaper som bare er uker eller måneder fra børsnotering.

Utfordringen for media, politikere og gjennom disse det norske folk, vil være den reduserte transparensen og all synsingen som følger av denne. SPU vil måtte ha en sterk rygg for å tåle denne generelt og i nedgangstider spesielt.