«The market is the sum total of the wisdom…and the ignorance…of all of those who deal in it; and we dare not argue with the market’s wisdom.» -Dennis Gartman

«Carry Trade» har ingen god norsk oversettelse, men betyr at man låner penger billig for å sette pengene i noe som gir en høyere avkastning.

En meget populær carry trade har vært å låne penger for å plassere dem i norske høyrenteobligasjoner. Forskjellen mellom lånerenten og avkastningen man kunne oppnå på disse obligasjonene kunne være 3-5% i året eller mer.

Det har vært langt lettere både å få sparere til å lånefinansiere- og banker til å være villige til å låne ut til slike obligasjoner etter at man endret betegnelsen fra «søppelobligasjoner» (junk bonds) til «høyrenteobligasjoner» (high yield).

Denne alkemiskvirkende navnendringen burde kvalifisert til en markedsføringspris, tatt i betraktning av at den alene endret risikooppfatningen av en kategori obligasjoner. Endringen må ha medført en like stor inntektsøkning for finansbransjen som anbefalingen «bottle it» har hatt for Coca Cola.

Rundt tre år etter finanskrisen kom bankene gradvis på banen med tilbud om finansiering av høyrenteobligasjoner og investorene var ikke vonde å be. Denne type obligasjoner hadde tross alt steget dramatisk i løpet av denne tiden. Både enkeltobligasjoner, porteføljer av slike og obligasjonsfond kunne man få låne penger til.

Jo høyere disse obligasjonene steg i kurs, desto lavere renteavkastning fikk man. Merkelig nok virket dette motsatt på interessen for både å kjøpe, så vel som for å lånefinansiering dem. Argumentet utrolig nok var at de ga så lite avkastning at lånefinansiering måtte til for at det skulle være noe poeng å kjøpe dem.

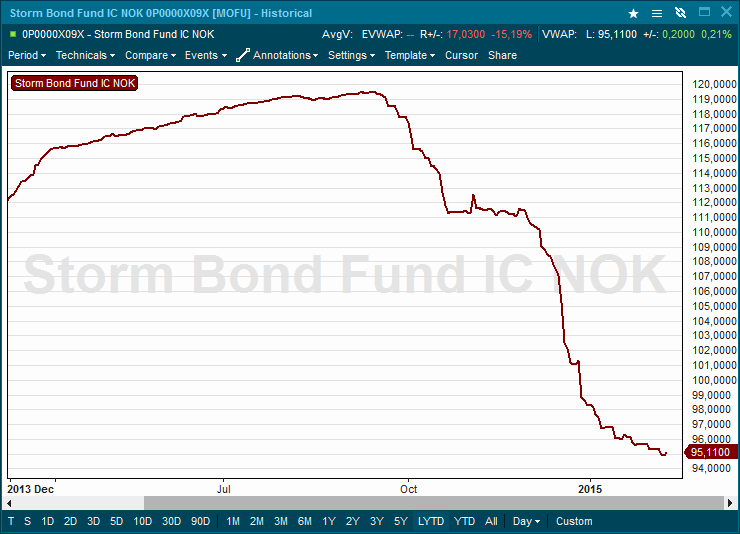

Få brydde seg om at porteføljene deres i realiteten var svært konsentrert ettersom flertallet av de norske høyrenteobligasjonene var rettet mot oljeserviceindustrien. Kombinasjonen av høytprisede obligasjoner, konsentrert eksponering og et moderat fall i oljeprisen i juli var alt som skulle til for å gjøre markedet nervøst. Denne nervøsiteten førte til salg av obligasjoner og innløsninger i fond.

Høstens akselererte fall i oljeprisen har vært katastrofalt for mange av selskapene og en rekke av dem er ikke lenger i stand til å møte sine forpliktelser overfor sine obligasjonseiere.

Selv investorer med svært diversifiserte høyrenteporteføljer og en belåningsgrad på 50% har opplevd at 50% av egenkapitalen deres har forsvunnet på et halvår.

Finansiering til kjøp av aksjer er litt av det samme. Man «forventer» at aksjemarkedet vil stige og for å øke avkastningen låner man penger slik at man kan kjøpe for et beløp som er større enn egenkapitalen man sitter med.

Carry Trade er også kjent fra valutamarkedet. Her består det i å låne i lavrentevalutaer (typisk yen, sveitserfranc og nå euro) og plassere pengene i høyrentevalutaer. Dette gjøres enkelt ved å kjøpe høyrentevalutaene mot lavrentevalutaene, eksempelvis å gå long USD/JPY og USD/CHF på termin.

Hedgefond har drevet med dette lenge og etterhvert begynte bankene å anbefale kundene å gjøre dette med porteføljer som bankene selv satte sammen. Ved å levere dette som et produkt til de mindre profesjonelle kunne bankene ta en høyere fortjeneste på sin valutahandel. Ifølge dagens Financial Times hadde flere banker et ytterligere motiv med dette og det var å benytte disse strukturerte produktene til egen skatteunndragelse.

I perioder har slike statiske carry trades virket, men alt som virker for godt til å være sant (nemlig at man skal kunne hente ut slik fortjeneste nesten risikofritt) viser seg gjerne å være nettopp det.

Jo lenger en slik utvikling varer, desto flere hopper på ideen. Dette fører til at fortjenestepotensialet gradvis blir mindre. Kombinasjonen av små marginer og mange med like posisjoner gjør at det kan bli svært trangt i døren den dagen musikken stanser.

Deutsche Bank har laget en egen indeks over carry trades i valutamarkedet og mange har brukt denne som grunnlag for å lage porteføljer eller tilby produkter.

Siden 2013 har ikke dette vært noen hyggelig forretning og den Sveitsiske Nasjonalbankens beslutning om å slutte å holde kursen på sveitserfranc nede forverret situasjonen betraktelig.

Et verdifall på 16% over halvannet år høres kanskje ikke dramatisk ut, før belåningsgraden tas i betraktning. Når man vet at denne gjerne er 80% eller høyere betyr det i realiteten at egenkapitalen er tapt, eller sågar at man i tillegg skylder bankene penger.

Ingen billig lunch.