Dagbladet Magasinet hadde sist lørdag et intervju som mange finansanalytikere burde ta til seg. Artikkelen het «Avhøret» og handlet om politietterforskeren som ledet 70 timene med avhør av Anders Behring Breivik.

Etterforsker Geir Egil Løken forklarer i intervjuet om hvilke fremgangsmåter politiet benytter for å være sikre på at det er sannheten de får frem i sine avhør. Dette handler om alt fra etterforskerens egen adferd, interiøret i avhørsrommet til hvilke- og hvordan spørsmålene stilles.

I Norge benytter politiet en metode de kaller K.R.E.A.T.I.V. Dette akronymet står for Kommunikasjon, Rettsikkerhet, Etikk & Empati, Aktiv bevisstgjøring, Tillit gjennom åpenhet, Informasjon og Vitenskapelig forankring.

Tar man bort «Rettsikkerhet» kan det gjenværende benyttes i hvilken som helst analyse.

K.R.E.A.T.I.V. brytes ned i seks faser: Forberedelse, Kontaktetablering, Fri forklaring, Sondering/Konfrontasjon og Evaluering. Fortsatt generelle nok til at de kan benyttes til å danne grunnlag for andre temaer.

Hensikten er som sagt å få frem sannheten og bare denne. I teorien burde finansanalytikere være opptatt av det samme.

Dessverre legges det liten vekt på dette i sistnevnte yrke. Intensjonen hos den individuelle analytiker kan være god, men «systemet» er ikke konstruert som sannhetssøkende. I motsetningen til et politiavhør er ikke sannheten, men økonomisk profitt målet.

Ved å fokusere på et annet mål og det målet samtidig er forbundet med egen inntjening, skal det ekstrem disiplin til for å unngå å la seg påvirke.

For å redusere effektene av påvirkning velger Løken å ikke lese seg opp på Breivik og 22/7 før de møtes. Etterforskeren ønsker gjennom dette å være så lite forutinntatt på detaljene rundt forbrytelsen som mulig. Dette tvinger ham til å stille langt flere og grunnleggende spørsmål til Breivik og dermed få informasjon direkte fra ham. Senere vil disse opplysningene være gjenstand for bekreftelse, avkreftelse og suppleres med det som innhentes andre steder.

Politiet er også bevisste på å forsøke å unngå mentale bekreftelsesfeller: «Hjernen vår er bygd opp slik at vi automatisk søker informasjon som bekrefter vår egen virkelighetsoppfatning, og tar usikker informasjon som inntekt for vårt eget syn. Det som ikke passer har vi en tendens til å lukke øynene for.»

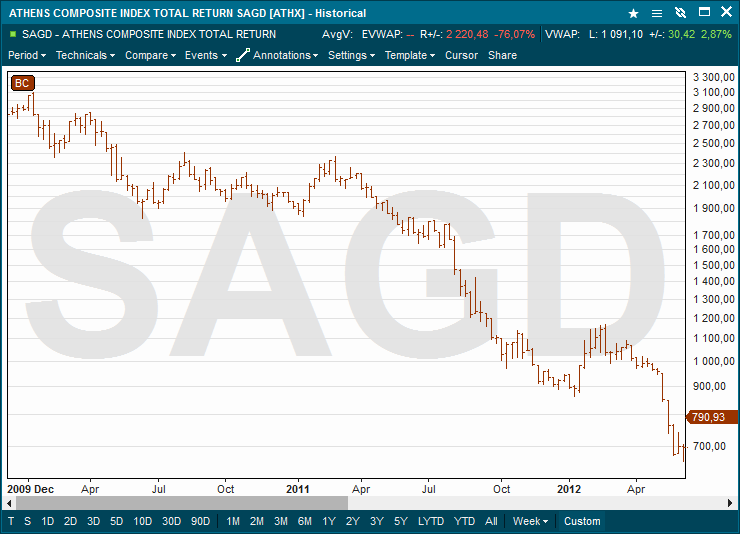

Årsaken til Finanskrisen var nettopp at altfor mange hadde økonomiske interesser i å unngå å stille kritiske spørsmål. De fokuserte de på å få bekreftet sin egen virkelighetsoppfatning, fremfor å lytte til kritikerne. Det samme gjaldt krisen i Hellas. Denne kom til å ramme hele EU.

I den greske situasjonen ble europeiske ledere som tyske Angela Merkel og franske Christine Lagarde tidlig varslet om at den greske regjeringen ikke snakket sant. De to mektige kvinnene nektet ikke bare å ta til seg informasjon som beviste at statsminister Papandreou løy, men de valgte i tillegg å angripe budbringerne. Lagarde innså senere tabben og stakk til IMF, mens Merkel aldri har innrømmet feil og isteden fortsatt sitt korstog mot varslerne.

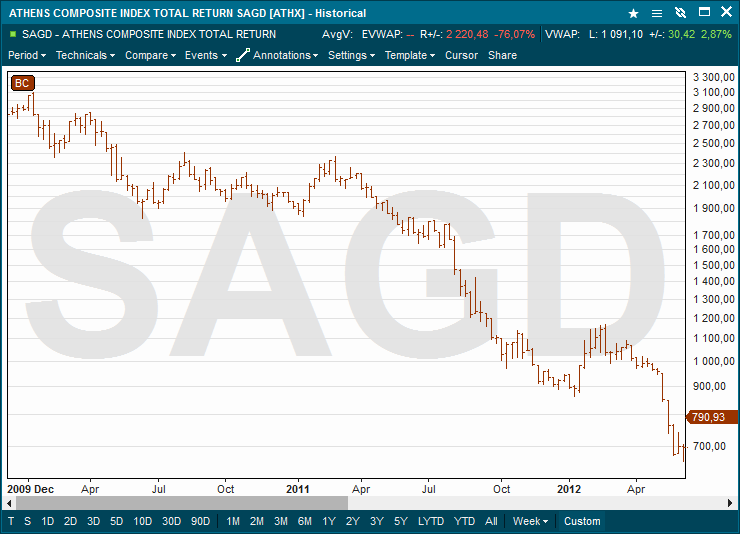

Infront-chartet viser børsindeksen i Athens 77% fall. (Man får håpe at grekerne også har en verdipapirfondsforening som garanterer dem om at «aksjer over tid gir en bedre avkastning enn noen annen spareform».)

Gjennom sin adferd bidrar Merkel til å sikre gjentagelse. De ansvarlige for verken finanskrisen eller de greske løgnene har noensinne blitt straffet, noe som oppfordrer til gjentakelse. Merkel vil forhåpentlig ikke stå ved roret når dette skjer og gjennom det slippe å ta ansvar. Forbrytelse uten straff er en oppfordring til dette, noe politiet vet og følgelig opptrer annerledes.

Politiet forsøker stadig å forbedre sine teknikker for å finne sannheten. Dette gjøres gjennom å følge med på forskning, samt notere seg nasjonal og internasjonal erfaring på området.

Sannheten er viktig for at den skyldige skal bli tatt, at uskyldige ikke blir dømt og ikke minst for samfunnets oppfatning av rettferdighet og rettsikkerhet.

Når målet er økonomisk gevinst fremfor sannhet, reduseres iveren og søken etter sistnevnte. Dette gjelder ikke utelukkende finans. Media er daglig villige til å gå på akkord med sannheten for å lage en selgende overskrift. Det er også et profittmotiv.

Innen finans er det sjelden stemning for å bruke tid på å lage alternative hypoteser om et selskaps økonomi og utsikter når man får muligheten til titalls millioner i inntjening for å hente penger til det aktuelle selskapet.

I samarbeid med NHH har Finansanalytikerforeningen laget et Autorisert Finansanalytiker studie (AFA). Her lærer studentene om ulike finansielle instrumenter, regnemetoder og porteføljeteori.

Alle er nyttige fag, men tar allikevel ikke for seg grunnleggende analytiske ferdigheter som formulering av hypoteser, bevisstgjøring og unngåelse av ulike mentale biaser, metoder for innhenting og verifisering av data, hvordan data blir til informasjon, analyse, kvalitetssikring, viktigheten- og bruken av alternative hypoteser, falsifisering etc.

God til å regne blir man imidlertid og flink til å underbygge forutbestemte konklusjoner. Begge har alltid vært egenskaper av stor verdi innen finans.