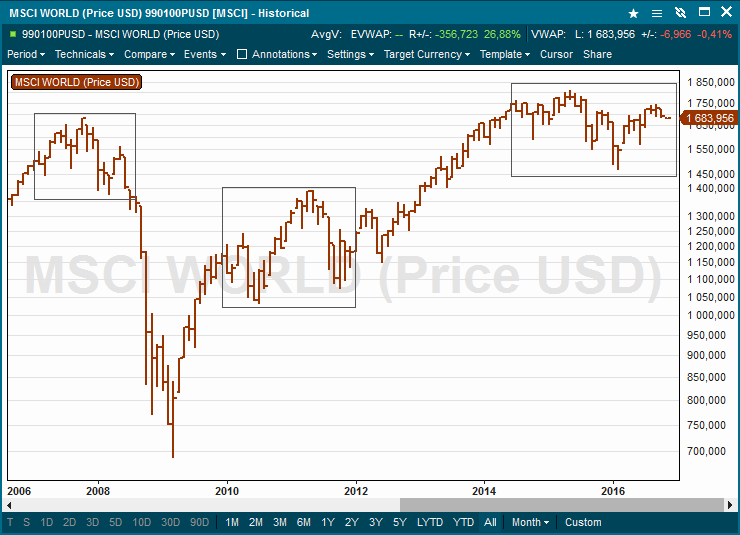

Utfallet av presidentvalget i USA gjorde ikke bare valgprognoser til skamme. Finansmarkedenes utvikling i etterkant fastslo nok en gang hvor dårlig ekspertene i finansmarkedet er til å forutsi hva som vil skje selv når et utfall er fastslått.

Vi vet med andre ord ikke hva som vil skje selv når vi sitter med bare to mulige utfall og vi i tillegg har hatt lang tid til å tenke over mulige konsekvenser.

Det blir i denne forbindelse interessant å se hvor villige investorer er på å betale for anbefalinger og analyse nå som ny reguleringen krever at meglerhusene må skille kostnadene for denne fra kurtasjen (ordreutførelse).

Utviklingen etter valget viser at investorer som bare lukket øynene for valgusikkerheten, kom nest best ut. Dette til tross for at det ble utfallet som ekspertene var enige om ville sende aksjekursene ned.

De som solgte dagen før hadde det meste av tirsdagen på å komme seg inn på bedre nivå enn det de solgte på. Dette fordret imidlertid at man var i stand til å fatte en slik avgjørelse i all frykten og støyen.

Man føler nemlig det som foregår totalt forskjellig dersom man allerede sitter med risiko kontra den som vurderer å ta den.

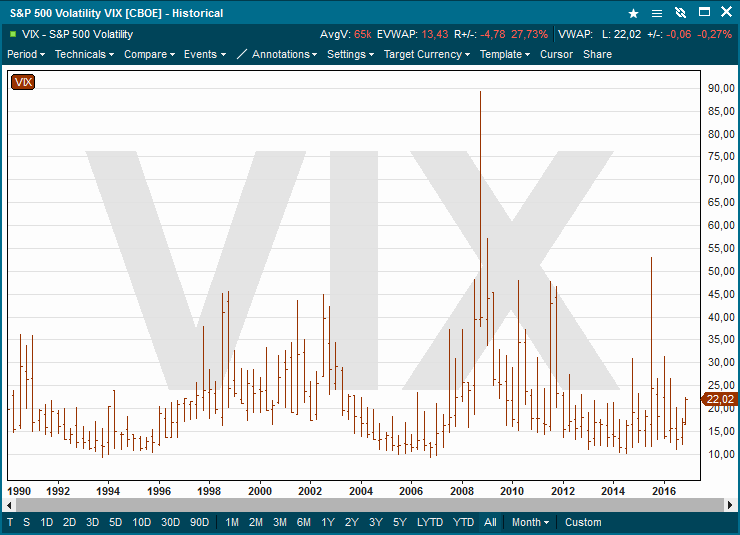

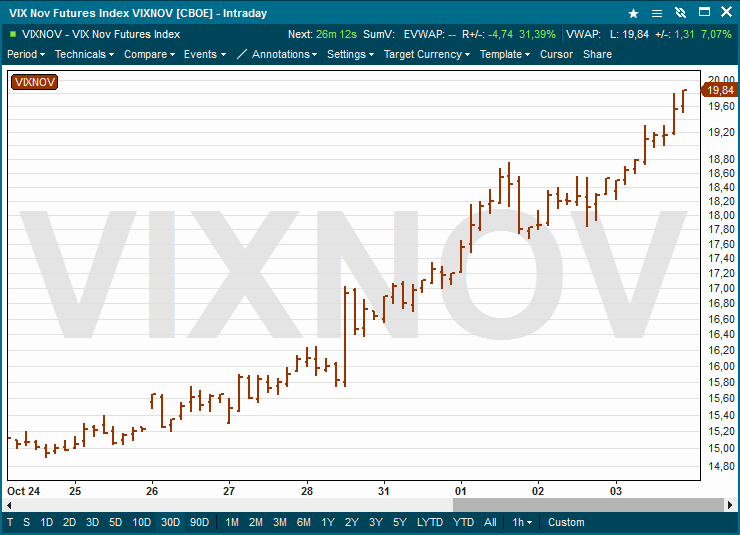

Verst gikk det imidlertid ut over de som sikret seg med vanlige salgsopsjoner dagene før valget. På grunn av usikkerheten hadde opsjonsprisene steget til de høyeste nivåene vi har sett på fem måneder og det var således blitt meget dyrt å sikre seg.

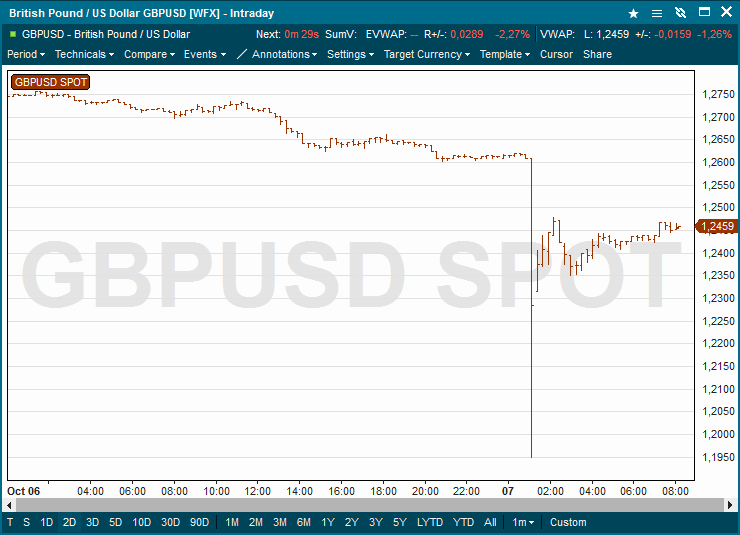

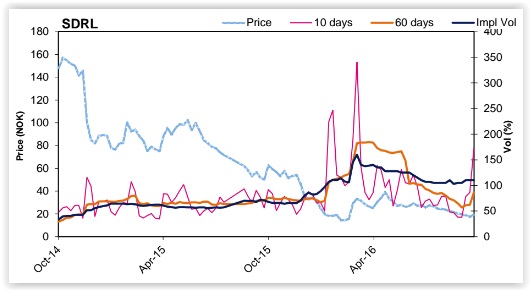

Børskursene falt umiddelbart etter at valgresultatet ble kjent. Men så snart S&P-futuren beveget seg opp opp fra «limit down» (-5%), kl. 6 om morgenen norsk tid, begynte opsjonsprisene (implisitt volatilitet) å falle.

I løpet av dagen falt den implisitte volatiliteten like mye som den hadde brukt 14 dager dager på å stige.

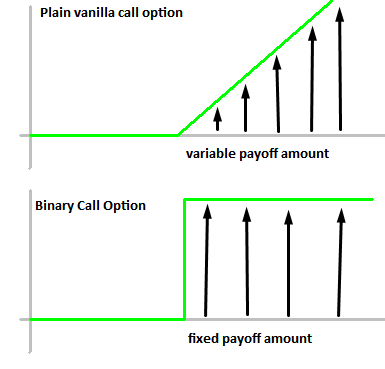

Kraftig fall i implisitt volatilitet koblet sammen med en kursoppgang på aksjer desimerte verdien på salgsopsjoner. De som hadde kjøpt vanlige salgsopsjoner som sikring like før valget ble således gårsdagens tapere.

Vinnerne ble de som hadde kjøpt ren beskyttelse (digital opsjon) mot at Trump vant valget. Ikke bare steg verdien av en eventuell aksjeporteføljen de måtte sitte med, men de kunne i tillegg innkassere en gevinst på 300% av innsatsen på forsikringen takket være Trumps seier.

Det verste utfallet ble det beste. Man måtte bare være litt kreativ og gjøre det motsatte av hva alle andre gjorde.

Ikke bare det, men salgspresset fra de som ønsket å kvitte seg med opsjonene sine etter valget, gjorde at prisene på vanlige opsjoner falt til nær det laveste nivået for året. Man kan vanskelig be om mer. En ren gavepakke for de som måtte være bekymret for hvor dette bærer hen.

Chartet viser hvordan en digital opsjon (nederst) oppfører seg i forhold til en ordinær (vanilla) opsjon.