Ingen ville benytte katastrofen med luftskipet Hindenburg for å beskrive sikkerheten i dagens luftfart.

Finanstilsynet publiserte i forrige måned: «Finansielle Utviklingstrekk 2012«. Sett i lys av at man i 2010 fikk lover og regler som omfattet hedgefond i Norge, var vi interessert i å se om slike fond ble omtalt. Det ble det. Over to og en halv side har Finanstilsynet brukt til dette.

Disse var dessverre fylt av faktafeil, synsing og irrelevante sammenligninger. Det eneste fondseksempelet som var benyttet var et fond som ble lagt ned i 1998.

Det var som om Biltilsynet skulle ha basert sin 2012 vurdering av trafikken på tiden før man fikk krav om tokrets bremsesystemer, ABS, airbag, bilbeltepåbud, krav til mønsterdybde på dekk og EU-kontroll.

Feilene er for mange til å ramses opp, men fondseksempelet Finanstilsynet benyttet kan med fordel omtales: Long Term Capital Management (LTCM) var nemlig ikke bare verdens største hedgefond, det var også verdens største fond.

LTCM hadde to Nobelprisvinnere blant sine forvaltere og banker, meglerhus og andre tjenesteytere ramlet over hverandre for å få innpass og tjene penger på handel med dette fondet. Bankene tilbød fondet en enorm belåning, tryglet om å få investere i fondet og tjente enorme kurtasjeinntekter fra transaksjoner med dem. I tillegg til dette benyttet de informasjonen de fikk fra kjøp- og salgsordrene de mottok til å kopiere fondets strategier til egen vinning.

LTCM fikk likviditetsproblemer under Asia- og Russlandskrisen i 1998. Bankene som hadde lånt dem pengene løp da som alltid til myndighetene for å få hjelp. Den amerikanske sentralbank satt imidlertid foten ned og hevdet at bankene selv var skyld i LTCMs belåning og utvikling. New York Federal Reserve president, William McDonough, forlangte derfor at bankene selv ryddet opp i rotet. Dette ble også utfallet og skattebetalerne slapp å betale en eneste dollar.

Det sier faktisk en hel del om LTCM at man til tross for den enorme belåningen var i stand til å likvidere verden største fond midt i en finanskrise uten følger for samfunnet. Det er merkelig at Finanstilsynet ikke ser dette opp imot hva som skjedde i 2008/2009 hvor krisen faktisk skyldtes at banker hadde en tilsvarende belåning og hjelp fra skattebetalerne var eneste utvei. Vi finner dette påfallende ensidig.

Det underlige ved at Finanstilsynet benytter LTCM-eksempelet, er at saken resulterte i strengere regulering av hedgefond. Sikkerhetskravene ble samtidig øket, noe som gjorde det umulig for andre enn banker å ha en belåning i nærheten av den som LTCM hadde. Eksempelet er med andre ord ikke relevant for dagens situasjon.

Andre ting som Finanstilsynet er opptatt av i publikasjonen er:

«For ordinære verdipapirfond er den største risikoen knyttet til avkastningen på investeringene i finansielle instrumenter. Slik risiko reguleres gjennom plasseringsbegrensninger og krav til risikospredning og likviditet.»

Mener Finanstilsynet virkelig at et fond som plasserer 100% av sin kapital i aksjer har risikospredning? Det eneste man er sikker på gjennom denne risikospredningen, er at man vil være med aksjemarkedet til bunns når det faller.

Videre skrives det: «Dersom det sees bort fra bankinnskudd, vil ordinære verdipapirfond som oftest ha en eksponering mot markedsutviklingen på 100 prosent av forvaltningskapitalen.» Er dette virkelig en fordel i forhold til fond som har anledning til å selge når aksjer prises høyt og kjøpe når de prises lavt?

Muligens synes ikke Finanstilsynet at formuesfall på 50-65% er noe problem. Dette synes imidlertid ikke å være en oppfatning delt av de mange som er blitt med ned.

Finanstilsynet påstår at det «for andelseiere og interessenter er svært krevende å holde oversikt over og forstå den faktiske risikoen som følger av en investering i hedgefond». Analogien vil være at man ville føle seg tryggere i trafikken hvis det var et krav til alle biler at de ble levert uten bremser og med gassen i bånn.

Ytterligere forvirrende blir det gjennom at Finanstilsynet deretter mener at hedgefond har «rykte som gode prognosemakere». Finanstilsynet er bekymret for at dette kan bidra til flokkadferd blant investorene.

På den ene siden hevder Finanstilsynet at man ikke kan ha oversikt over hvordan hedgefond investerer. Nå sier de derimot at det er en fare for flokkadferd vad at for mange har denne oversikten og velger å følge dem i det de gjør. Begge kan ikke være riktig.

At de samtidig ikke nevner at det ble vedtatt en norsk lov for over to år siden som ga Finanstilsynet adgang til innsyn i hedgefond som er tillatt i Norge er påtagelig. En sannsynlig forklaring er at kapittelet om hedgefond ble skrevet før 2010 (høyst sannsynlig i 1999) og først publisert nå, uten revidering.

En annen sak Finanstilsynet er opptatt av, er at det ikke skapes såkalte «crowded trades». Oppfatningen om at teknologiaksjer skulle stige inn i himmelen, amerikanske boligprisene ville stige i det uendelige og at statsobligasjoner i land som Hellas, Irland, Portugal og Spania var trygge, er alle eksempler på slike. Samtlige av disse boblene hadde blitt større om ikke hedgefondforvaltere hadde uttrykt motsatt oppfatning. Det var nettopp disse uttalelsene som gjorde bevisstløse myndigheter oppmerksom på at problemene eksisterte. Først ble de kalt løgnere, deretter profitører og nå skal de få skylden for boblene? Litt økonomisk historie kunne myndighetene ha påkostet seg.

Finanstilsynet påstår at «Den finansielle stabiliteten kan påvirkes av hedgefond både gjennom i) finansinstitusjoners tjenesteyting overfor hedgefond, ii) hedgefonds handel i markedene for finansielle instrumenter der bankene er motpart, og iii) finansinstitusjonenes investeringer i andeler i hedgefond.»

Her kan ikke Finanstilsynet ha fått med seg at i) banker og andre finansinstitusjoner krever inn sikkerhet for forpliktelsene til hedgefond på lik linje med alle andre motparter. Problemet under finanskrisen var at bankene ikke stilte tilsvarende sikkerhet overfor sine forpliktelser. Dermed holdt systemet på å kollapse. Dette er idag endret.

ii) Hvis ikke bankene er i stand til å håndtere sin egen risiko så bør de ikke tilby slike produkter.

iii) Banker påvirkes mindre om de eier andeler i hedgefond enn aksjefond. Unntaket har vært bankenes egne hedgefond. Disse har sluppet å stille sikkerhet for sine forpliktelser fordi de har fått benytte seg av bankenes kredittlinjer. Et godt eksempel på dette er de to hedgefondene til den amerikanske banken Bear Stearns som gikk overende i begynnelsen av finanskrisen. Dette skapte stor frykt i markedet. Ved siden av at dette har vært sterkt konkurransevridende til fordel for bankene, har det samtidig hatt den ulempe for samfunnet at skattebetalerne har blitt påført risikoen når bankene ikke lenger har klart å håndtere den.

Videre kritiserer Finanstilsynet «momentum trading» (investorene kjøper i stigende markeder og selger i fallende markeder). Tilsynet er spesielt opptatt av hvordan dette forsterker kursbevegelser.

Vi er helt enige i denne problemstillingen. Den er på den ene siden en følge av at for mye «dumme» penger kaster seg på trender og på den andre siden en konsekvens av at nettopp myndighetene tvinger livselskapene til å opptre slik. Litt selvransakelse hadde her kommet godt med. Man ville tro at fond som kan utøve motsatt oppfatning av «flokken» vil være velkommen i slike situasjoner. Det bidrar tross alt til reell diversifisering av meninger og der igjennom redusere et eventuelt skadeomfang.

Bunnlinjen er at vi mener at Finanstilsynet i Norge og andre land har en viktig funksjon og oppgave med hensyn til å sørge for stabilitet, sikkerhet og integritet i finansmarkedene. Gitt effektene av finanskrisen både på samfunnet generelt og investorer spesielt, er det opplagt rom for forbedring. Dette gjelder i Norge så vel som internasjonalt. Skal man studere historien 14 år tilbake i tid, så har dette liten verdi hvis man samtidig ikke tar for seg endringene som er blitt gjort som følge av nettopp disse erfaringene. Spesielt gjelder dette endringer som Finanstilsynet selv har vært med på å utforme, vedta og idag er satt til å overvåke.

Katastrofen med luftskipet Hindenburg i 1937 lærte oss om faren ved å benytte gassfylte ballonger til luftfart. Det sagt, forstår alle at det vil være meningsløst å bruke denne til å beskrive sikkerheten i dagens luftfart.

Finansielle Utviklingstrekk kan forkortes «FU». Innenfor fallskjermhopping betyr denne forkortelsen «Farlig Underkjent». Elever som får denne denne karakteren blir satt på bakken. Jeg tror leserne oppfatter poenget.

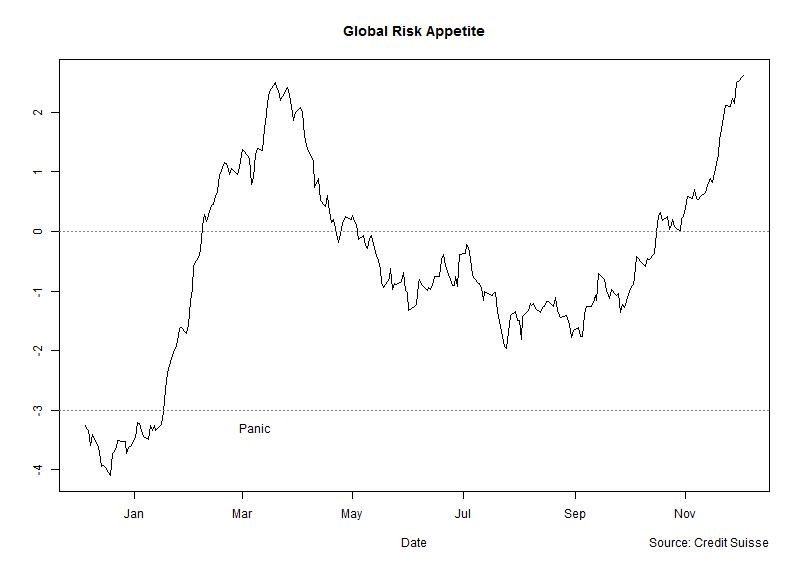

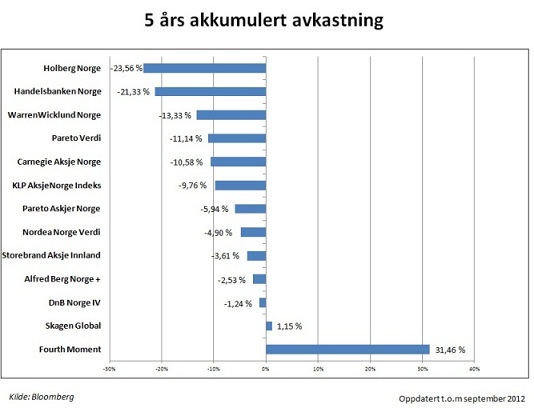

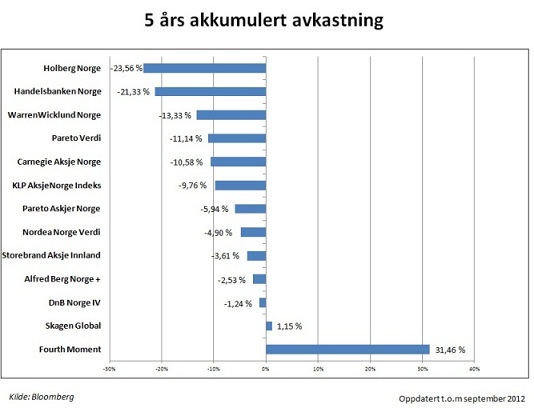

Chartet over viser de siste fem års nettoavkastning på et utvalg av norske fond. Fourth Moment er vårt eget fond. Fondet er et Spesialfond godkjent av norske myndigheter og overvåket av Finanstilsynet. Svingningene som fondet har hatt disse 5 årene har vært mindre enn 1/3 av svingningene Oslo Børs har hatt i samme periode. Slik utvikling kan kun oppnås dersom man ikke er «bundet til masten» når skipet synker. Spesialfond er imidlertid i Norge kun åpent for profesjonelle investorer.