«I am blown away by the lack of talent» -hedgefondguru Steve Cohen, Point72

Ifølge det amerikanske finanstidsskriftet Fortune ble 979 hedgefond besluttet lagt ned i 2015. Dette er det største antallet nedleggelser av denne type fond siden finanskrisen hvor 1.471 ble nedlagt.

Nedleggelsene til tross, den totale forvaltningskapitalen i hedgefond steg ifjor med $5 milliarder til $2.9 billioner.

Mer urovekkende er statistikken som viser at 85% av hedgefond som ble startet etter 2005 har blitt lagt ned.

Finanskrisen var i så måte en effektiv utrensking av hedgefond som i realiteten kun var aksjefond med belåning. Det hører imidlertid med til historien at markedsoppgangen etter finanskrisen har fått mange av disse forvalterne til å etablere nye, tilsvarende fond.

Investorer er dessverre ikke påpasselige nok med å be forvaltere om resultater fra år med nedgang i aksjemarkedet.

Idag er det kun noen få hedgefond som drives etter den opprinnelige hedgefondmodellen. De få som gjør dette har nok forvaltningskapital til å ikke bry seg om de stadig økende regulatoriske kostnadene.

Det sagt, har vi sett hedgefond med milliarder av dollar til forvaltning velge å utløse sine investorer. Disse omdannes enten til «family offices» for sine eiere, eller til tradinghus (PropShops) eiet av de ansatte.

Det finnes seks årsaker til den begredelige utviklingen hedgefond har hatt de senere årene: Politikere, tilsynsmyndigheter, sentralbanker, institusjonelle investorer, media og – ikke minst – dårlige forvaltere.

Politikere internasjonalt har brukt hedgefond som syndebukk for det meste som har gått galt i økonomien.

Hedgefond fikk opprinnelig og umiddelbart skylden for dot.com-boblen, finanskrisen og den europeiske gjeldskrisen. Spesielt gjaldt dette PIIGS-landene (Portugal, Italia, Irland, Grekenland og Spania). Hedgefondforvaltere var imidlertid de eneste som stod frem og advarte mot samtlige av disse før katastrofen var et faktum.

Etterpå tok ingen av statsledere eller myndigheter selvkritikk. Det var mer opportunt å rette skytset mot budbringerne.

Norge har her ikke vært noe unntak. NRK hadde feiltolket et dokument de hadde fått fatt i fra Citibank og kringkastet at de katastrofale tapene de nordnorske kommunene led i Terra-saken skyldtes investeringer i hedgefond.

For de som har glemt historien var det sertifikater (rentepapirer) med dårlig kredittkvalitet som var lånefinansiert og som ble ytterligere belånt i norske banker, som Terra hadde prakket på de uheldige kommunene.

Dette stanset imidlertid ikke en refleksreaksjon fra Finansdepartementet som sporenstreks nedla forbud mot investering i hedgefond. Byråkratene sjekket aldri om opplysningene stemte.

For å ikke tape ansikt lot departementet det gå to år før de omgjorde vedtaket. Et forbud mot Terra-type rentepapirer ble det imidlertid aldri snakk om.

Forøvrig var det hedgefond som først påpekte den svake forretningsmodellen og hinsidige verdettelser til «kompisbanker»/P2P, nevnt i denne bloggen.

Tilsynsmyndighetenes entusiasme for stadig mer regulering har medført at hedgefond ikke kan investere slik de gjorde opprinnelig. Blant annet medfører omfattende spredningskrav til at forvaltere må plassere store deler av forvaltningskapitalen i investeringer de har mindre tro på.

Kravene til rapportering for finansforetak er blitt så detaljert og omfattende at det er blitt en eksplosjon i antall medarbeidere som har som eneste oppgave å påse at regelverket følges.

Forholdet mellom antall inntekstbringende medarbeidere og de som har støttefunksjoner har følgelig blitt radikalt endret. De regulatoriske kostnadene har aldri vært høyere enn de er idag.

Resultatet av dette er en reduksjon i servicegraden overfor kunder og mer aggressive inntjeningsmetoder.

Vår tids største finansskandaler har ikke blitt til på grunn av manglende regelverk, men fordi verdens finanstilsyn enten har vært blinde eller har latt være å reagere på varsler de har mottatt.

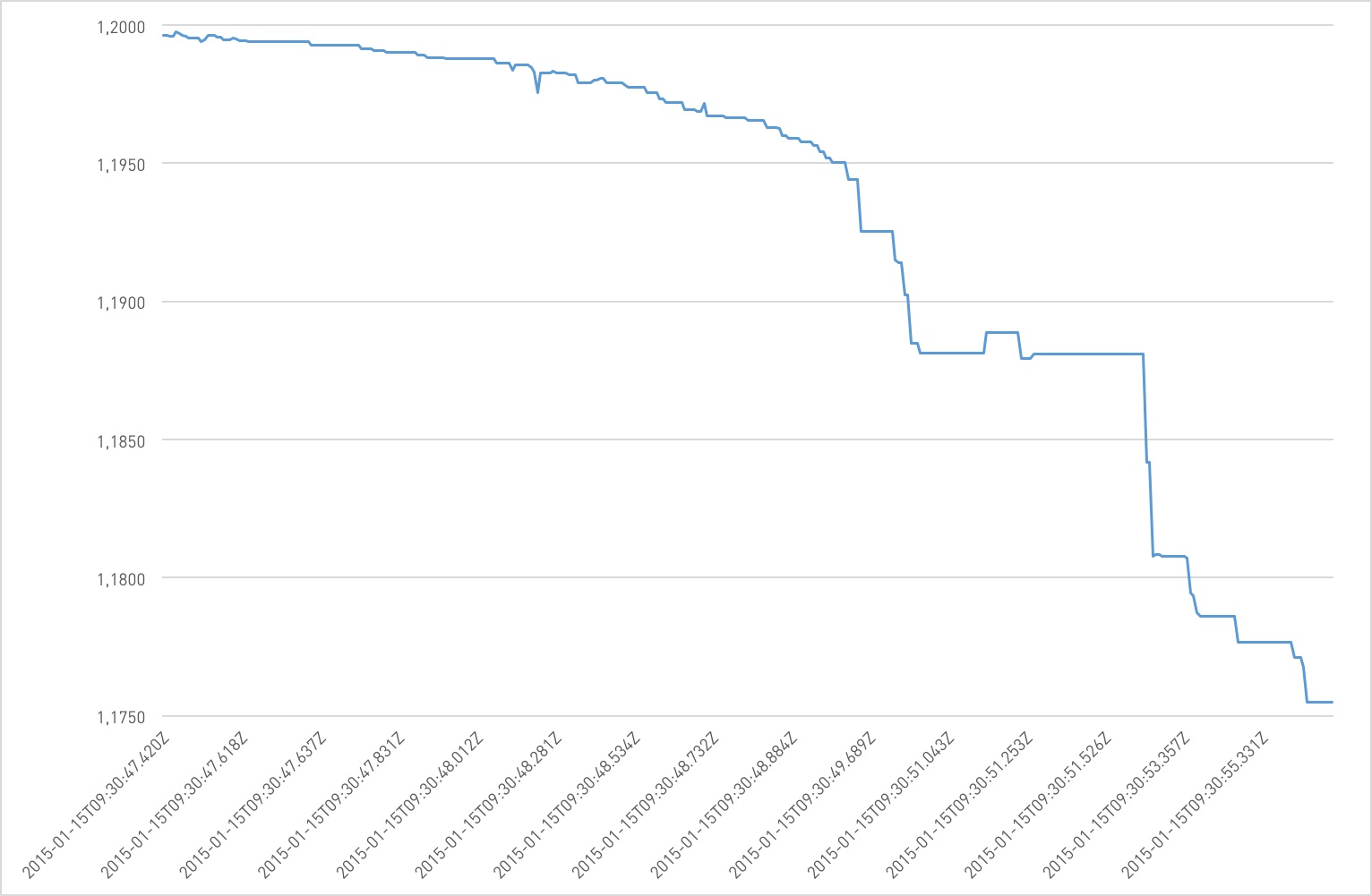

Sentralbanker har idag, som beskrevet i en rekke tidligere blogger, redusert markededsaktørers mulighetene til å tjene på under- og overprisede aktiva som følge av sine pengeinnsprøytninger. I prinsipp har alle aktiva blitt løftet høyere uten hensyn til om de er gode eller dårlige.

Sagt på en annen måte har sentralbankene midlertidig suspendert den naturlige markedsmekanismen.

Investorene har også påvirket fondenes muligheter til å tjene penger negativt. Institusjonelle investorer har i kraft av sin økte andel av forvaltningskapitalen i hedgefond blitt langt mer innflytelsesrike og med det mer krevende.

Dette påvirker investeringer, strategi og likviditet. Også timing og enkeltinvesteringer har man erfart at disse ønsker å bestemme over, til tross for at disse på forhånd har godtatt de detaljerte mandatene til fondene de har tegnet seg i. «Armchair quarterbacks» tar aldri ansvar for resultatene, med mindre det går bra.

Media vil hevde at de kun rapporterer det som skjer, men dette er langt fra sannheten. Media kjører gjerne saker basert også på andre motiver. For å oppnå leserklikk er ett av dem. Media synes helt å ha glemt verdien av risikojustert avkastning (med unntak av når Oljefondet skal vurderes).

De fleste medier bedømmer følgelig idag hedgefond utelukkende på basis av absolutt avkastning. Dette er som sammenligne prestasjonene til en dragster med en Formel 1 bil. Den første går utvilsomt raskest rett frem, men har ikke mulighet til å svinge unna hindringer. Verken finansmarkedet spesielt eller økonomien generelt er uten hindringer.

Forvalterne selv har opplagt også skyld i utviklingen. Som den legendariske hedgefondforvalteren Steven Cohen nettopp uttalte på Ira Sohn konferansen i New York: «I am blown away by the lack of talent» (blant dagens hedgefondforvaltere).

Dette gjelder imidlertid ikke kun blant hedgefond. I USA er antallet aksjefond doblet i løpet de to siste årene. Som sjefen for AllianceBernstein uttrykte det til Financial Times denne uken: «Intuisjon tilsier at det i samme tidsrom ikke har funnet sted en dobling i antallet dyktige forvaltere.»

Bunnlinjen er at de ovennevnte faktorene har gjort at nettopp egenskapene man verdsatte og som gjorde hedgefond unike både med hensyn til avkastning og risiko; originale meninger og motet til å satse på dem, knapt eksisterer.

Det overveldende flertall av dagens hedgefondforvaltere har verken unike ideer, strategier eller meninger. Dette ser vi når positiv avkastning ene og alene er avhengig av et stigende aksjemarked. Dette er jobben til aksjefond, ikke hedgefond.

Politikere som trengte syndebukker for egen udugelighet og tilsynsansatte som forsøker å forsvare sin «raison d’etre» har langt på vei vunnet. De har tvunget hedgefond til å endre måten de investerer, bidratt til svakere resultater og sørget for høyere samvariasjon med markedsutvikling de nettopp skulle beskytte mot. I tillegg har de påført hele industrien en dramatisk kostnadsøkning. Kostnader som til slutt havner hos investorene i form av lavere avkastning.

To av de største hedgefondene i London ble så lei av myndighetenes stadig endringer av vilkår at de flytte sine virksomheter til Sveits. Resultatet var masseoppsigelser innen den britiske finansielle service-industrien. Samtidig fikk Geneve og tilsluttende områder flere arbeidsplasser og en oppgang i økonomisk aktivitet.

Fysikkens lover om at energi aldri kan bli borte, men går over i andre former gjelder også her. I dette tilfellet fikk Sveits nyte godt av energien, kunnskapen og arbeidsplassene.

Som saksopplysning kan det nevnes at hedgefond var den første fondskategorien som valgte å benytte uavhengige foretak til å fastslå verdien av sine porteføljer. Norge har forøvrig opplevd skandaler med aksjeforvaltere som bevisst overdrev verdien på sine porteføljer, uten at Finanstilsynet så noen grunn til å stramme inn på praksisen.

Hedgefond var også tidlig ute med å skille investorenes midler fra forvaltningsselskapets egne, gjennom bruk av uavhengige depotmottagere. Idag er eksterne og uavhengige funksjoner som administrator og depotmottager blitt et krav innen internasjonal forvaltning.

Dette er ikke de eneste samfunnsoppgaver hedgefond har engasjert seg i. Hadde det ikke vært for hedgefondet Elliott Capitals 15 år lange kamp mot myndighetene i Argentina, ville landet sluppet unna med å betale tilbake mindre enn 1/3 av sin obligasjonsgjeld. Gjelden var på $80 milliarder.

Elliott Capital var den eneste som tok opp kampen mot landet. Pensjonskasser, banker og andre institusjoner var beredt til å gi bort pensjonister- og andre kunders penger uten kamp.

Det er mange lignende eksempler. Synd bare at det ikke er de angjeldende politikere og finanstilsynssjefers pensjoner det går ut over dersom de lykkes med å utslette denne bransjen.

De superrike fortsetter imidlertid å plassere sine formuer i hedgefond. Sist på listen var Alibaba gründer Jack Ma som like godt kjøpte 20% av et hedgefond.

Så lenge veien er snorrett og det ikke finnes økonomiske hindringer, er det ikke lett å slå aksjemarkedet.

Så lenge veien er snorrett og det ikke finnes økonomiske hindringer, er det ikke lett å slå aksjemarkedet.