Forrige uke var jeg invitert til å delta i en såkalt Roundtable i Stockholm. Arrangøren var den amerikanske investeringsbanken Morgan Stanley og de inviterte var enten Prop Desk tradere (tradere som jobber på bankers egenhandelsdesker), hedgefondforvaltere eller finansforvaltere i Sveriges største konsern. Felles for gruppen var at ingen var av natur programforpliktet til å ha et bestemt syn på retningen av aksjemarkedet, renteutviklingen, råvareprisene etc. Morgan Stanley har avholdt lignende Roundtables rundt i verden for å lodde stemningen, samt for å høre ulike aktørers begrunnelse for sine syn. Ved å invitere aktører uten bias og med ulike ståsted (bank, industri og hedgefond) får man anledning til å høre meninger basert på forskjellige fundament. Tidshorisonten som legges til grunn er 6 måneder, med andre ord hvor markedene befinner seg mot slutten av november i år.

For ordens skyld mener jeg slike prognoser kun er av akademisk interesse. Veien til målet er vel så viktig som målet. ”Alle” mente eksempelvis at børsen skulle opp i september 2000 og det viste seg å være riktig, men først 4 år senere. I mellomtiden hadde verdiene man satt på blitt mer enn halvert. Var man så uheldig å ha investert i IT og dot.com aksjer, som i 2000 var de mest anbefalte, var tapet 90 prosent og kun et betydelig gjennombrudd innenfor medisinsk forskning vil gjøre at man kan forvente å se igjen disse verdiene i løpet av sin levetid. Evnen og disiplinen til å endre posisjon når situasjonen krever det er langt viktigere enn å håpe på at man skal ha rett etter et halvt år. Her er imidlertid noen av konklusjonene fra Stockholm:

Kort oppsummert er det forbausende hvor negative deltagerne var til tross for bedret likviditet og stemning generelt i finansmarkedene. Bank traderne ser fortsatt store utfordringer i bankenes balanser og de industrielle aktørene ser fravær av etterspørsel. Det mest optimistiske synet på aksjemarkedet, representert ved den amerikanske S&P-500 indeksen, var et nivå på 930 om 6 måneder. Dette vil i så fall kun være 2.4% opp fra hvor indeksen sluttet den samme dagen og ville medføre en 3% oppgang fra årsskiftet. Per i går hadde denne indeksen steget 0.8% siden årsskiftet.

Kun 2 av 12 trodde at det amerikanske aksjemarkedet ville være opp om 6 måneder – jeg var utrolig nok en av disse.

Samtlige trodde VIX-indeksen (måler frykten i markedet gjennom hvor mye investorer er villige til å betale for opsjoner) ville stige. Denne indeksen var samme dag på sitt laveste nivå for året på 28.8. En høyere VIX er konsistent med økende usikkerhet.

Det samme er en felles oppfatning om at rentenivået i USA og Europa ville holde seg lavt de neste seks måneder.

Flertallet mente at dollaren ville svekke seg mot euro, samt at råvarebaserte valutaer ville tendere oppover.

Noe overraskende var at ingen av prognosene var radikale med hensyn til utslag. Dette ble forklart med at markedene over de siste par månedene allerede hadde korrigert tilbake til hva man oppfatter å være en større grad av ”normalisering”. Til sammenligning viste tilsvarende prognoser gjort i februar i år at flertallet da ventet store bevegelser som følge av at markedene på dette tidspunktet avvek til dels kraftig fra ”normalverdier”.

En ytterligere studie

Bank of America/Merrill Lynch (BOA/ML) publiserte mandag sin ukentlige Hedge Fund Monitor. Denne ser på data fra CFTC (kredittilsynet i USA som har ansvaret for å overvåke futures-markedene) og sammenligner posisjoneringen til store spekulanter (definert som aktører som ikke sikrer kommersiell eksponering) med aktiviteten til hedgefond. Et eget avsnitt i denne rapporten vies til hedgefond innenfor strategien Global Macro. Dette på grunn av at mandatet deres gir dem stor frihetsgrad til å investere i forhold til hvordan de opplever verdensbildet og utsiktene. Mer om sistnevnte gruppe kan finnes i bloggene ”Budbringeren” og ”48 grader 52 minutter Nord”.

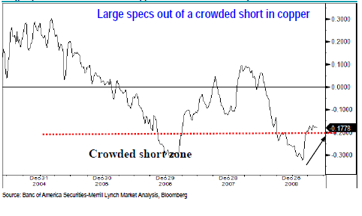

Dataene fra CFTC blir av markedet også benyttet som en kontrær indikator gjennom at ekstrem posisjonering i den ene eller andre retningen varsler om flokkmentalitet og at ”flokken” ofte tar feil. Et aktuelt eksempel på dette er kobber hvor kursen har steget 51% etter at CFTC-dataene ved slutten av fjoråret viste at flertallet av spekulanter var short.

De største short-posisjonene i øyeblikket befinner deg forøvrig i naturgass og i amerikanske statsobligasjoner med 10 års løpetid. Naturgass har falt 40% siden årsskiftet og har således beveget seg diamentralt motsatt av andre fossile brennstoff.

Analysen til BOA/ML viser en klar tautrekking med hensyn til posisjoneringen hos spekulanter generelt og den i Global Macro hedgefond. Spekulantene har fortsatt med å kjøpe S&P-500, Nasdaq, gull og statsobligasjoner med 2 års løpetid. Oljeprisen er også blitt aggressivt drevet høyere av spekulanter til like stor glede for produsentene som det er til forundring for analytikerne. Spekulantene har også shortet amerikanske dollar.

Global Macro forvalterene har gjort nesten det motsatte av spekulantene. Sistnevnte har nå gått short S&P-500 og råvarer, samtidig som de har kjøpt aksjer i vekstmarkeder og kjøpt amerikanske dollar. De har også redusere noe av sine short posisjoner i amerikanske statsobligasjoner med 10 års løpetid.

En solid oppgang i tilliten til amerikanske forbrukere kom i går på et meget gunstig tidspunkt, idet S&P-500 indeksen umiddelbart før nyheten truet med å falle under det mye fokusert 875 nivået. Det skal nå bli spennende å se om bedre humør på Wall Street er nok til å få forbrukerne til å overse den verste arbeidsledigheten på 26 år og i steden benytte optimismen til å øke sitt forbruk og sin kredittkortgjeld.

Hei Sigurd! Emailen din var blitt sittende fast i et datafilter, derfor sent svar. En hedgefondforvalter bør i utgangspunktet (med unntak av rene short forvaltere) ikke ha noen bias til hvilken vei markedet går siden vi er opptatt av absolutt forvaltning. Med et marked som består av 90% long only forvaltere er det imidlertid slik at hedgefondene kommer først til «syne» når de divergerer fra long only utviklingen. Dette skjer lettest når markedene faller. /Peter

Hei Sigurd. Nei det er en myte som er satt ut og ikke har rot i virkeligheten. Meravkastning må måles over tid for at man skal kunne hevde at den er annet enn flaks eller produkt av høy risikotagning. Da Alfred Winslow Jones startet verdens første hedgefond i 1949, var det med den hensikt å oppnå en bedre avkastning til lavere risiko enn det aksjefond klarte. Dette lyktes han over de 34 årene han holdt på. Tallmateriale fra 1994 (da man fikk hedgefondindekser brede nok til å kunne trekke signifikante observasjoner) viser frem til idag at hedgefondindeksen har steget 260% mens MSCI-World Stock Index i samme periode er opp 49%. Gjennomsnittshedgefondet har med andre ord hatt en avkastning som er 5 ganger høyere enn aksjemarkedet og da er enda til suksesshonoraret i hedgefond som utgjør 20% av avkatningen trukket i fra. Aksjemarkedet har i denne perioden for det meste vært opp. Tatt i betraktning målingen av beta i hedgefondporteføljer synes det klart at de fleste vil foretrekke et oppgangsmarkedet enn et marked som er flatt eller nedadgående. Det er imidlertid ved store store kursfall at dyktigheten til forvaltere uansett om de forvalter hedgefond eller aksjefond kommer til syne. /Peter

vil ikke en hedgefond-forvalter ønske at indeksen går flatt eller faller? (slik at det oppnås meravkastning) !?

generelt ville jeg personlig tatt parti med de aktørene som var i undertall (jeg ville gått mot mengden), men dette finnes det vel statistikk på.

Hei Erik. Jeg tror slike møter kan ha verdi uten at jeg vil overdrive betydningen. Forutsetningen for verdi er at de man møter ikke er programforpliktet til et syn (aksjefondsforvaltere er et godt eksempel på sistnevnte) og at det fattes beslutninger på selvstendig grunnlag. Altfor ofte møter man forvaltere som har samme syn fordi de snakker med den samme analytikeren i en av investeringsbankene. Poenget til Morgan Stanley er å sette i stand møter bestående av markedsaktører med lang erfaring i risikotagning. Dette er en kombinasjon deltagerene kun vil ha om de har «klart seg». Ellers ville de aldri oppnå lang erfaring eller bli fjernet fra risikotagning. Gjennom forvalterutvelgelsen til fond av hedgefondet vårt møter flere ganger i året jeg noen svært interessante og dyktige forvaltere. De beste forvalterne har syn på markedet som avviker fra mengden enten hva angår retning, resonnement eller begge deler. Vår beste hedgefondforvalter innenfor aksjer hadde $5 millioner til forvaltning da vi investerte med ham i 2003. Vi var hans andre investor. Idag har han $1.9 milliarder. Han har aldri hatt et tapende år og aldri markedsført sitt fond. I 2007 og 2008 var han tilsammen opp 173%. Slike er verdt å lytte til selvom våre direkteinvesteringer gjøres i andre markeder. Jeg er helt enig med deg hva angår VIX-indeksen. Dette er ikke tiden eller nivået å gå short volatilitet.

Hei Peter.Sikkert artig slike møter,men har de noe verdi?Enig med deg i at det viktige er å forholde seg raskt til det som skjer i markedet i nuet,men var det noen der borte i S.som har god record på timing.Eller gjøres alle beslutninger ut fra statistikk og sannsynlighet blant disse gutta?Demokratiske flertallsbeslutninger i aksjemarkedet har vel historisk sett vært en sikker måte å gå konk på?Det er noe rart at VIX er så lav sett i lys av en temmelig elendig objektiv markedssituasjon.Så vidt jeg husker var indeksen historisk på Max-nivå for ca6-8 mnd siden.Amerikansk consumer confidence er overraskende bra,men betyr det egentlig så mye når inntjening er dårlig og arbeidsledigheten stiger rundt omkring?Det var kanskje det dere ikke var helt enige om i S.?