Vi blir stadig kontaktet av privatinvestorer som søker muligheter for spredning av risiko, såkalt diversifisering. Shortsalg er for risikofylt, opsjoner for avansert og hedgefond vil ikke myndighetene la dem investere i.

Podcasten tok for en god tid tilbake opp børsnoterte HFT (High Frequency Trader) market makere som innspill til diversifisering av long-only porteføljer.

Vi har i denne sammenheng også nevnt meglerhus, idet noen få av disse unngår alt som heter markedsrisiko og i praksis konsentrerer seg utelukkende om å hente inn kapital til bedrifter. Slike meglerhus evner å ta svært høye honorarer når «nøden» er størst, som eksempelvis i en pandemi.

En annen gruppe som får fordeler av at det er urolig, er market makere (MM). Det finnes et fåtall av begge kategorier som er børsnoterte og kan dermed kan handles som ordinære aksjer.

Det spesielle med HFT market makere er at de ikke er avhengig av markedsoppgang for å tjene penger. Snarere tjener de mer når kursene faller takket være lynhurtig teknologi. Denne kan tilpasse seg situasjoner, slik som en plutselig økning i markedsvolatilitet med tilhørende nedgang i likviditet.

Denne type markedsforhold gjør det mulig for market makere å øke sine marginer betraktelig.

Saxo Bank deler tydeligvis vår oppfatning om diversifiseringsverdien slike market makere kan ha. I en blogg de nylig la ut viser de til en studie som fremhever egenskapene disse har i porteføljer. I studien har man plassert henholdsvis 10% og 20% av kapitalen i aksjene til nederlandske Flow Traders og amerikanske Virtu Financial. Disse er de eneste av HFT market makerne som foreløpig har valgt børsnotering.

Begge er store og svært lønnsomme foretak og har til felles at de ble børsnotert i 2015. Virtu Financial tjente forøvrig $1.38 milliarder i volatile 2020, en oppgang i inntekter på over 1000% fra det mindre volatile 2019.

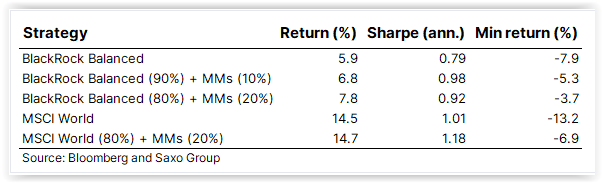

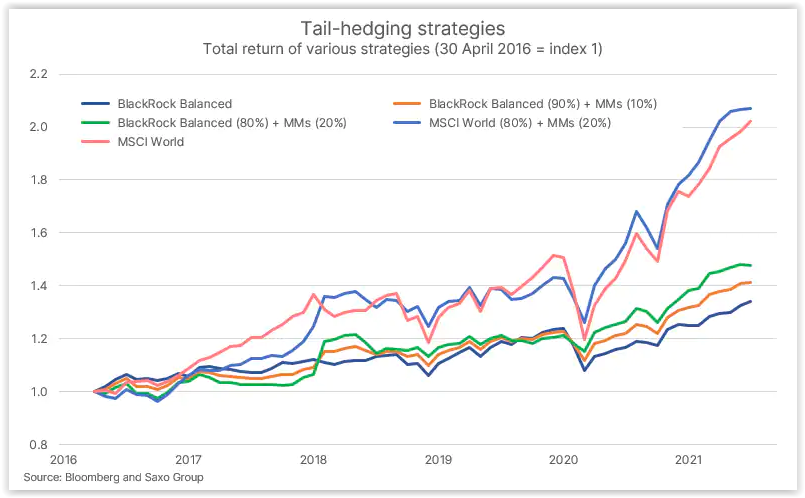

Porteføljene man har målt egenskapene til er MSCI World Stock Index og BlackRock Balanced Fund. Sistnevnte er et kombinasjonsfond bestående av 50-70% aksjer og det øvrige i obligasjoner eller kontanter. Førstnevnte sier seg selv hva den er. Resultatene ser vi i tabellen under:

I korte trekk viser studien at porteføljetap ble redusert, gevinstene økt og utviklingen jevnere. Kort sagt rene Kinderegget over de fem årene man har målt (2016-2021).

Siden HFT market makere viser seg å tjene mer jo høyere volatilitet det er i markedene, kan disse også betraktes som en «gratisopsjon» på høyere volatilitet. «Gratis» fordi de har positiv inntjening (ikke nødvendigvis kursutvikling) selv i markeder med lav volatilitet. For mange vil en slik investering være enklere å forholde seg til enn ordinære opsjoner når de mener svingningene i markedet (volatiliteten) er unormalt lav.