Til tross for en betydelig oppgang i aktivitet, har de fleste børser og meglerhus verden over opplevd verdifall på nivå med de store børsindeksene. Unntaket har vært de ofte kritiserte CFD-meglerhusene.

CFD (Certificate For Difference) skiller seg fra eksempelvis kjøp av aksjer, ved at man ikke erverver noe som helst. Man gjør i stedet et veddemål på retningen av en aksje og tjener eller taper på om man har rett eller ikke.

Den som handler CFD har ikke råderett over det som kjøpes, kan ikke møte opp på generalforsamlinger og slipper å ha VPS-konto.

Det er med andre ord rene veddemål om utvikling og dette er også årsaken til at det var britiske bookmakere som startet denne forretningsmodellen på midten av syttitallet.

Bookmakeren (CFD-megleren) kan selv velge om de vil sikre seg mot kundens veddemål eller ta posisjonen de får på egen bok.

En CFD-megler tilbyr gjerne kraftig belåning, noe som gjør at investorene kan få en høy eksponering (og risiko) for en beskjeden innsats.

CFD-meglere beregner imidlertid kurtasje for hele eksponeringen og det er dette, sammen med finansieringskostnadene, som sørger for inntektene deres.

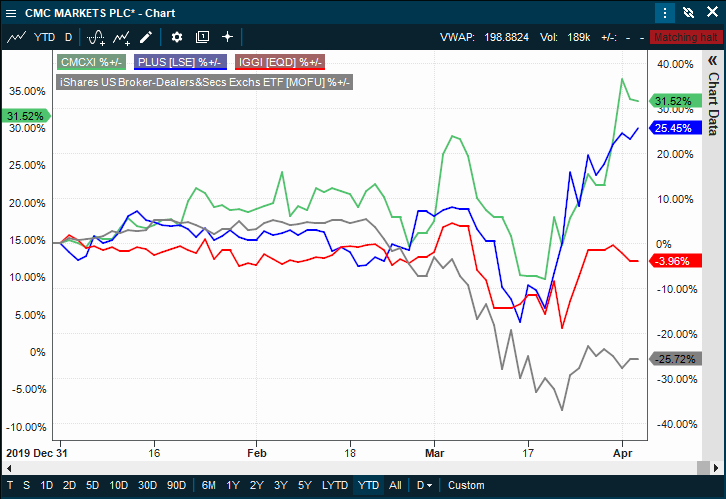

Årsaken til at dette skrives om nå, er at CFD-meglerhusene så langt har kommet suverent best gjennom årets turbulens i finansmarkedene.

Dette kommer på tross av spådommer om at kraftig belånte kunder ville senke denne type foretak under slike markedsforhold.

Det kan således være av interesse å forstå hvorfor det motsatte har skjedd.

Nettopp på grunn av tilbudet om høy belåning har verdens finansmyndigheter fotfulgt disse foretakene i en rekke år.

Regelverket har stadig blitt strammet inn, både når det gjelder hvor mye belåning som kan tilbys, samt hvilken risiko som kundene kan påføres.

For relativ kort tid siden påla den europeiske finansielle tilsynsmyndigheten (ESMA) CFD-foretakene å drastisk begrense belåningen på disse produktene. De hadde før dette nylig krevd at usofistikerte investorer ikke kunne tape mer enn sitt innskudd, uansett utviklingen i det underliggende markedet.

Sistnevnte krevde en radikal omlegging i CFD-meglernes rutiner ettersom det var nå meglerforetaket som ville tape penger dersom det skjedde en plutselig negativ utvikling som oversteg kundens innskudd.

Det er få ting som skjerper meglerhusene så mye som muligheten for selv å tape penger.

Følgelig ble belåningsgrad nedjustert og teknologi oppgradert. Dette ga meglerne bedre systemer for varsling og risikohåndtering.

Kort sagt viste CFD-tilbyderne rask og stor tilpasningsevne.

Det er den samme tilpasningsevnen som etter all sannsynlighet har navigert dem bedre gjennom krisen så langt enn hva tilfellet er med de tradisjonelle meglerhusene.

Effektivitet i prosesser er et stort konkurransefortrinn når det er turbulente markeder. Mange investorer har den senere tiden kommentert at prosessen med å opprette konto hos tradisjonelle meglerhus nå er en smertefull lang prosess. De langt mer effektive CFD-meglerne tjener rått på dette.

Automatiserte systemer som likviderer posisjonene til kunder som er i brudd, betyr at meglere slipper å bruke tid på å kontakte kunder og be om penger når egenkapitalen trues.

Individuelle meglere psykes heller ikke ned av å måtte ta mange slike samtaler daglig. Virksomheten kan dermed være mer offensiv og se etter muligheter fremfor å grave seg ned i de negative følgene av børsfall.

Poenget her er ikke å fremheve CFD-meglere fremfor tradisjonelle aksjemeglere; kursutviklingen taler for seg selv.

Det som ønskes fremhevet er at de som er blitt tvunget til endring synes å være langt bedre rustet til å nyttegjøre seg av det som nå skjer, enn de som har fått lov til å bestemme takten selv.

Dette kan være verdt å ta med seg.

For ordens skyld: Podcasten «Tid er penger» ble sponset av IG-Group de tre første årene. Vi valgte imidlertid å avslutte samarbeidet i januar i år.