Når det gripes inn i markedsmekanismen oppstår det gjerne utilsiktede bieffekter.

Få bør være overrasket over at det er en fare for at verdsettelser kan bli strukket ved at sentralbanker kjøper verdipapirer tilsvarende hundrevis av milliarder dollar i måneden.

Alle forstår at pris og verdi lett kan skille lag under slike forhold.

I stedet for at markedet tar dette innover seg og blir mer forsiktige etterhvert som gapet øker, bruker man i stedet alle analytiske resurser på å finne argumenter for hvorfor denne prisingen er høyst rasjonell.

Finansanalytikere opptrer i disse dager mer som spinndoktorer fremfor utøvere av sitt opprinnelige yrke.

Overprising er imidlertid langt fra den eneste bieffekten.

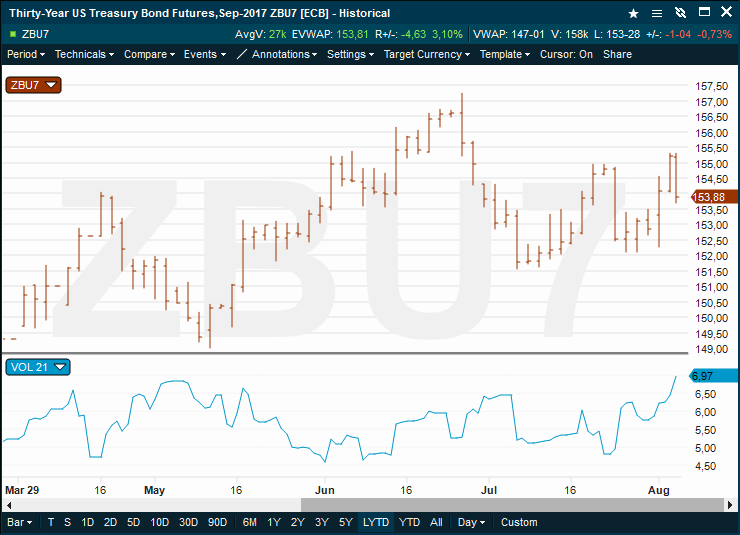

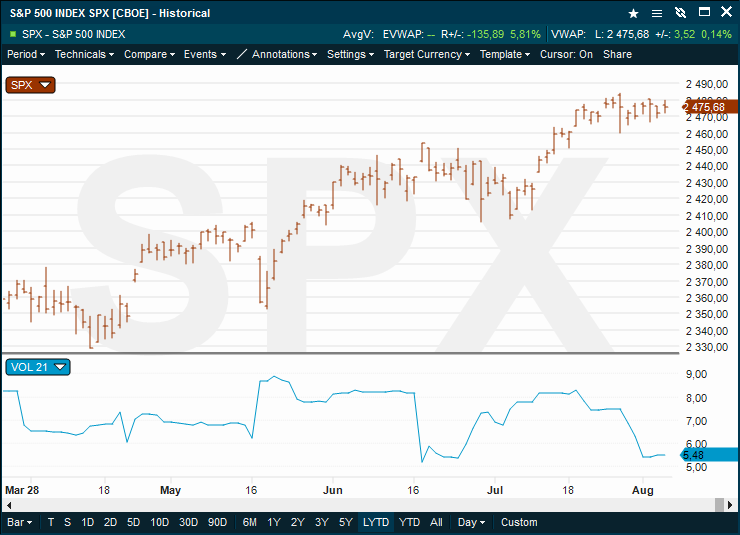

Det er også velkjent og udiskutabelt at volatiliteten har falt dramatisk i aksjemarkedene. Det mange ikke har fått med seg, verken faktisk eller konsekvensene av, er at volatiliteten i aksjemarkedet har falt så langt at den nå er lavere enn volatiliteten i enkelte AAA-ratede statsobligasjoner.

Statsobligasjoner har renterisiko og kredittrisiko (i dette tilfellet er utsteder den amerikanske stat).

Aksjer har gjerne disse risikofaktorene samt alt fra bransjerisiko til et helt hav av risikofaktorer forbundet direkte med selskapene.

Intuitivt er det et misforhold når en aktivaklasse med både høyere risiko og flere risikofaktorer svinger mindre enn en med betydelig lavere risiko.

Det er imidlertid et argument for at vi allerede har forrykket dette forholdet med å være villige til å investere i lange obligasjoner til negativ rente.

Uansett, dersom markedet velger å akseptere at en riskless asset svinger mer enn en risky asset, vil en slik aksept medføre at modeller for verdsettelse av aktivaklasser, spesielt i forhold til hverandre, må endres eller suspenderes.

Spørsmålet er om vi bryr oss så lenge solen skinner?

Hei Jakob,

Takk for hyggelig tilbakemelding. Kvantitative fond bruker en rekke måltall utover valuations. AQR er kanskje ledende med forskning & bruk av ulike finansielle nøkkeltall utover de mest vanlige, mens RenTech først og fremst benytter prisdata og deres deriverte (eksempelvis volatilitet) relativ til andre, samt mønstergjenkjennelse. De nye dataene benyttes deretter for å finne avvik i korrelasjoner.

Andre søker å av dekke rene handelsmønstre. Førstehåndskunnskap om dette får de ved å foredle informasjonen de mottar gjennom å være market makere i titusenvis av aksjer og andre børsnoterte aktiva.

/Peter

Flott innlegg! Stemmer det også at inntredenen av kvantitativt orienterte fond i markedet, som gjerne er modellert på helt andre ting enn valuations som f eks rentenivå, realisert/impl vol, osv, og evt er prisagnostiske kjøpere, også er en viktig faktor for dagens aksjemarkedsprising?

Når du blir betalt. Betalt for å fortelle det folk vil høre. Du blir belønnet for å fortelle eventyr. Indirekte straffet for å fortelle det folk ikke vil høre. Og horisonten er tilsynelatende lys.

-Som du sier, så lenge solen skinner. Selv om alle «vet» at solen går ned, en dag; -utfallet…

«Jeg blir ikke solbrent, gikk fint sist gang». Så er det kortsiktighet som er mest lønnsomt. Alt kan rasjonaliseres. Informasjon slukes som kaldt vann etter en dag på stranden. .