I riktignok en positiv artikkel om teknisk analyse, påstår fredag DNs vanligvis utmerkede børskommentator, Thor Chr. Jensen, følgende: «Det finnes ingen som er blitt ordentlig rike på teknisk analyse.»

Han kunne ikke være lenger fra sannheten. Det finnes tvert imot mange tradere, investorer og forvaltere som er blitt dollarmilliardærer ene å alene ved å kun studere kursutvikling.

Dette til tross for at ingen av dem, som Jensen hevder, påstår de er i stand til å «spå om kursutviklingen fremover».

Teknisk analyse handler om å avdekke mønster i kursutviklingen. Mønster som blir til og gjentar seg fordi vi som mennesker reagerer kollektivt på samme måte om og om igjen.

Børsen handler om penger og følgelig er det emosjoner som grådighet og frykt vi daglige utfordres av. Vår adferd påvirker tilbud og etterspørsel og det igjen reflekteres gjennom handelsmønster.

Media bidrar til å forsterke dette gjennom fokus på eksempelvis spesifikke kursnivåer. Deretter intervjuer de markedsaktører og ber dem forutsi hva som vil skje hvis disse nivåene brytes. De som leser dette sprer igjen budskapet til andre.

Få eller ingen bryr seg om hva slike nivåer reflekterer i fundamentale nøkkeltall som inntjening eller pris/bok. Det anses positivt om kursen f.eks bryter all time high uansett.

Amatører innen finans, børs, fundamental- eller teknisk analyse avslører seg med å bruke ordet «skal» om den fremtidige utviklingen. De som kan sitt fag og forstår markeder vet at alt handler om sannsynligheter. Ingenting er sikkert.

Gjennom analyse av kursbevegelser er det mulig å avdekke mønster som har en høy sannsynlighet for gjentakelse. Det er dette teknisk analyse handler om, ikke noe annet.

Ingen modell, teknisk eller fundamental, gir 100% sannsynlighet for gevinst. Derfor er man nødt til å sørge for å ha en strategi som sørger for at tap ikke blir for store når disse oppstår.

Det er nemlig essensielt at man også bygger inn risikokontroll i modellene, samt benytter det man på engelsk kaller «money management».

Sistnevnte handler om å sørge for at man har nok penger i beredskap til at man kan overleve perioder hvor modellene resulterer i tap. Kvaliteten på analysearbeidet som ligger til grunn for strategien (modellen) må være meget høy dersom man skal kunne ha tillit nok til å risikerer penger på den.

Tidsserier av kurser må være lange og «renses» for feil, før man gjør noe som helst analysearbeid. Uten dette vil man ikke kunne få resultater som er robuste. Slurver man vil utfallet være tilfeldig, noe man senere vil komme til å betale dyrt for.

Har man funnet et mønster eller en modell hvor det er mer sannsynlig med gevinst enn tap og tapene kan kontrolleres, er det også viktig at man satser så ofte modellen genererer signaler. Jo oftere man satser, desto større er sannsynligheten at man vil oppnå den gevinstfordelingen som modellen sier.

En robust modell er en som virker på flere aktiva og aktivaklasser. Virker den eksempelvis kun på én enkelt aksje, er det trolig at man kun har funnet noe som kun er midlertidig.

I motsetningen til 1981 da jeg laget den første databasen over aksjekurser på Oslo Børs, er det idag relativt enkelt å få fatt på store mengder kursdata. Økt prosessorkapasitet og hastighet gjør det idag mulig å analysere enorme datamengder på svært kort tid.

Dette har gjort at man de siste 10 årene ikke bare har søkt etter mønster i enkeltinstrumenter, men også på mange instrumenter i forhold til hverandre. Kvantitativ analyse som dette kalles er per definisjon ikke annet enn teknisk analyse, det er kun gjerne flere variabler man benytter.

De verdensledende hedgefondene Bridgewater, Renaissance Technologies, Two Sigma, Winton – alle med forvaltningskapital fra $25-135 milliarder – er alle fond som benytter kvantitativ/teknisk analyse. Det er hundrevis av andre fond som også driver med dette.

Bridgewater er så etterspurt at de har hevet minimums tegningsbeløp til $35 millioner. Renaissance Technologies tjente så mye penger at de ga alle pengene tilbake til de eksterne investorene. Idag er det kun de ansatte som får ha penger i fondet.

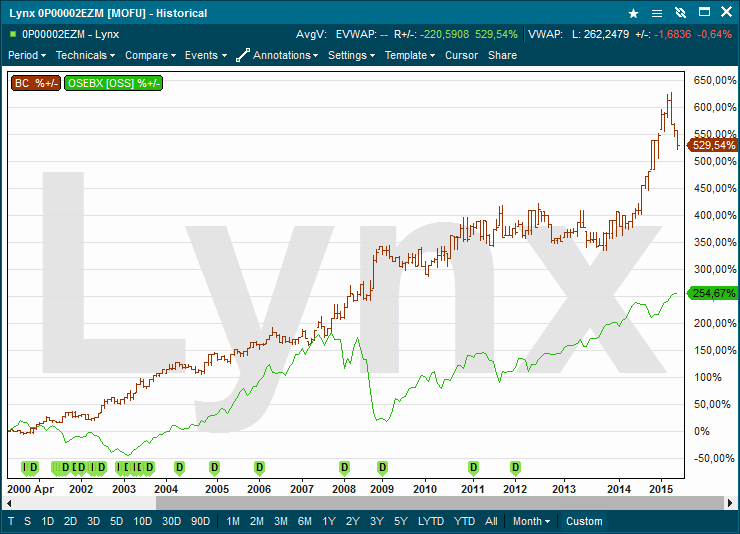

Også i vårt naboland, Sverige, finnes forøvrig flere fond som kun legger analyse av kursutvikling til grunn. Det største i forvaltningskapital heter Lynx. De har $5.3 milliarder til forvaltning.

Chartet under viser utviklingen til Lynx sammenlignet med utviklingen på Oslo Børs. Investorene i Lynx har siden år 2000 hatt dobbelt så høy avkastning som Oslo Børs.

Jeg antar at journalist Jensen neppe påstår at det er «ingen som er blitt ordentlig rike» på Oslo Børs i denne perioden?

PS: Merk særlig utviklingen under dot.com- og finanskrisen.

Fibonacci And The Golden Ratio

By Justin Kuepper AAA |

There is a special ratio that can be used to describe the proportions of everything from nature’s smallest building blocks, such as atoms, to the most advanced patterns in the universe, such as unimaginably large celestial bodies. Nature relies on this innate proportion to maintain balance, but the financial markets also seem to conform to this ‘golden ratio.’ Here we take a look at some technical analysis tools that have been developed to take advantage of it.

The Mathematics

Mathematicians, scientists and naturalists have known this ratio for years. It’s derived from something known as the Fibonacci sequence, named after its Italian founder, Leonardo Fibonacci (whose birth is assumed to be around 1175 AD and death around 1250 AD). Each term in this sequence is simply the sum of the two preceding terms (1, 1, 2, 3, 5, 8, 13, etc.).

But this sequence is not all that important; rather, it is the quotient of the adjacent terms that possesses an amazing proportion, roughly 1.618, or its inverse 0.618. This proportion is known by many names: the golden ratio, the golden mean, PHI and the divine proportion, among others. So, why is this number so important? Well, almost everything has dimensional properties that adhere to the ratio of 1.618, so it seems to have a fundamental function for the building blocks of nature.

Prove It!

Don’t believe it? Take honeybees, for example. If you divide the female bees by the male bees in any given hive, you will get 1.618. Sunflowers, which have opposing spirals of seeds, have a 1.618 ratio between the diameters of each rotation. This same ratio can be seen in relationships between different components throughout nature.

Still don’t believe it? Need something that’s easily measured? Try measuring from your shoulder to your fingertips, and then divide this number by the length from your elbow to your fingertips. Or try measuring from your head to your feet, and divide that by the length from your belly button to your feet. Are the results the same? Somewhere in the area of 1.618? The golden ratio is seemingly unavoidable.

But that doesn’t mean that it works in finance … does it? Actually, the markets have the very same mathematical base as these natural phenomena. Below we will examine some ways in which this ratio can be applied to finance, and we’ll show you some charts to prove it!

The Fibonacci Studies and Finance

When used in technical analysis, the golden ratio is typically translated into three percentages: – 38.2%, 50% and 61.8%. However, more multiples can be used when needed, such as 23.6%, 161.8%, 423% and so on. There are four primary methods for applying the Fibonacci sequence to finance: retracements, arcs, fans and time zones.

1. Fibonacci Retracements

Fibonacci retracements use horizontal lines to indicate areas of support or resistance. They are calculated by first locating the high and low of the chart. Then five lines are drawn: the first at 100% (the high on the chart), the second at 61.8%, the third at 50%, the fourth at 38.2% and the last one at 0% (the low on the chart). After a significant price movement up or down, the new support and resistance levels are often at or near these lines. Take a look at the chart below, which illustrates some retracements:

033104_1.gif

Created Using MetaTrader

2. Fibonacci Arcs

Finding the high and low of a chart is the first step to composing Fibonacci arcs. Then, with a compass-like movement, three curved lines are drawn at 38.2%, 50% and 61.8%, from the desired point. These lines anticipate the support and resistance levels, and areas of ranging. Take a look at the chart below, which illustrates how these arcs do this:

033104_2.gif

Created Using MetaTrader

3. Fibonacci Fans

Fibonacci fans are composed of diagonal lines. After the high and low of the chart is located, an invisible vertical line is drawn though the rightmost point. This invisible line is then divided into 38.2%, 50% and 61.8%, and lines are drawn from the leftmost point through each of these points. These lines indicate areas of support and resistance. Take a look at the chart below:

033104_3.gif

Created Using MetaTrader

4. Fibonacci Time Zones

Unlike the other Fibonacci methods, time zones are a series of vertical lines. They are composed by dividing a chart into segments with vertical lines spaced apart in increments that conform to the Fibonacci sequence (1, 1, 2, 3, 5, 8, 13, etc.). These lines indicate areas in which major price movement can be expected.

033104_4.gif

Created Using MetaTrader

Conclusion

These Fibonacci studies are not intended to provide the primary indications for timing the entry and exit of a stock; however, they are useful for estimating areas of support and resistance. Many people use combinations of Fibonacci studies to obtain a more accurate forecast. For example, a trader may observe the intersecting points in a combination of the Fibonacci arcs and resistances. Many more use the Fibonacci studies in conjunction with other forms of technical analysis. For example, the Fibonacci studies are often used with Elliott Waves to predict the extent of the retracements after different waves. Hopefully you can find your own niche use for the Fibonacci studies, and add it to your set of investment tools!

Trade Like a Top Hedge Fund

What can technical traders see that you don’t? Investopedia presents Five Chart Patterns You Need to Know, your guide to technical trading like the pros. Click here to get started, and learn how to read charts like an industry veteran.

TAGS:

Fibonacci Leonardo Fibonacci Support And Resistance Technical Analysis Technical Indicators

Related Articles

Technical Indicators

How are retracement patterns interpreted …

By Investopedia

Trading Strategies

What are the most common strategies …

By Investopedia

Trading Strategies

What are the main differences between …

By Investopedia

Forex Strategies

How do I use Gann Fans for creating …

By Investopedia

Active Trading Fundamentals

Charting Your Way To Better Returns

By Matt Blackman

Trading Center

TOP

Dictionary:

#

a

b

c

d

e

f

g

h

i

j

k

l

m

n

o

p

q

r

s

t

u

v

w

x

y

z

Content Library

Articles

Terms

Videos

Tutorials

Slideshows

FAQs

Calculators

Chart Advisor

Stock Analysis

Free Annual Reports

Stock Simulator

FXtrader

Exam Prep Quizzer

Net Worth Calculator

Connect With Investopedia

Work With Investopedia

License Content

Advertise With Us

Write For Us

Email Deployment

Contact Us

Careers

INV Sweden

© 2015, Investopedia, LLC. All Rights Reserved Terms Of Use Privacy Policy

Read more: http://www.investopedia.com/articles/technical/04/033104.asp#ixzz3fcZ5tnh7

Follow us: @Investopedia on Twitter

Ulike Fibonacci tallforhold finnes i konstruksjonen av pyramider, i kødannelser på motorveier, i oppbyggingen av galakser, malerkunst etc etc, i tillegg til at mange mener de har funnet anvendelse også innen finans. Det er skrevet mange bøker om dette og umulig å gjøre en kortfattet versjon her.

I finansmarkedene hjelper de å sette bevegelser i perspektiv. Som jeg skrev i en tidligere kommentar bruker jeg tallforholdene som filter eller mulig verifisering av andre indikasjoner. Når flere målemetoder/algoritmer som benyttes sammenfaller, oppfatter jeg det som en styrke av det aktuelle signalet. Dette kan for et eksempel brukes til å ta en større posisjon enn man ville ha gjort med kun én indikasjon.

/Peter

Vet du Peter om det fins noe forskning på Fibonacciratioene.(Sånn jeg har oppfattet det at markedet f.eks faller 33% eller 66 % med størst sannsynlighet av hele fallpotensialet.Disse tallene er så vidt jeg husker basert på en slags platonisk teori?(DVs at verden burde være sånn)For at de skal ha verdi må jo aksjemarkedet også oppføre seg slik i virkeligheten.Det jeg lurer på er om det er gjort større statistiske undersøkelser om Fibonaccitallene stemmer?

Hei Alexander

For å være ærlig så synes jeg Elliot Waves er lett å se i ettertid og svært vanskelig å se i realtid. Jeg tilbrakte fem dager med Bob Prechter i Atlanta i 1987 for å få innsikt i Elliot Wave, uten at jeg ble særlig klokere. Fibonacci-ratioene som også brukes i EW har jeg derimot funnet nytte i. Både på lang og kort tidshorisont. Selv i svært kortsiktige intradag tradingmodeller har jeg benyttet disse som signal-forsterkere eller til å justere nivåer.

Ellers er jeg helt enig i det du sier om fundamentale forklaringer. CNBC er stjerneeksempelet på dette. De føler de må ha en forklaring på alle bevegelser og dikter fritt opp kausaliteter i etterkant. Sitter man i markedet vet man hvor absurde forklaringene deres kan være.

/Peter

Peter, hva mener du om Elliot waves? Det er noen som handler etter denne metoden, og de mener at børs ene og alene handler om psykologiske mønstre som gjentar seg og at fundamentale forklaringer diktes opp i etterkant.

Grafene som er blitt borte her,er å finne under forskning på investtech sin hjemmeside.

Her er det forskjellige meninger om hode-skuldre:

«Statistikk på Hode-og-skuldre-formasjoner Oslo Børs 1996-2014

Forskningsresultater fra Investtech, 18. desember 2014.

Aksjer med salgssignaler fra langsiktige hode-og-skuldre-formasjoner har i gjennomsnitt falt 4,4% de kommende tre månedene. Aksjer med langsiktige kjøpssignaler fra omvendt-hode-og-skuldre-formasjoner har i gjennomsnitt steget 13,9% de neste tre månedene. Det viser en forskningsrapport fra Investtech basert på 19 år med data fra Oslo Børs.

En hode-og-skuldre-formasjon er en toppformasjon som markerer slutten på en oppgangsperiode. Formasjonen består av en venstre skulder, et hode og en høyre skulder, forbundet med en halslinje, se figur 1. Når en hode-og-skuldre-formasjon dannes, gjenspeiler det at pessimismen hos investorene er økende og at aksjen innleder en fallende trend. Mange regner slike formasjoner som noen av de mest pålitelige signalene innen teknisk analyse. De brukes spesielt for å forutsi vendinger i langsiktige markedstrender, men anvendes også på kortere sikt.

Formasjonen finnes også i en motsatt versjon, omvendt-hode-og-skuldre-formasjon, se figur 2. Dette er en bunnformasjon som markerer slutten på en nedgangsperiode. En omvendt-hode-og-skuldre-formasjon signaliserer at optimismen hos investorene er økende og at aksjen innleder en stigende trend.

Omvendt-hode-og-skuldre-formasjon selg

Figur 1: Salgssignal fra hode-og-skuldre-formasjon.

Omvendt-hode-og-skuldre-formasjon kjøp

Figur 2: Kjøpssignal fra omvendt-hode-og-skuldre-formasjon.

I teknisk analyse-terminologi sier vi at et brudd ned gjennom halslinjen på en hode-og-skuldre-formasjon utløser et salgssignal. Tilsvarende vil et brudd opp på en omvendt-hode-og-skuldre-formasjon utløse et kjøpssignal.

Forskningssjef Geir Linløkken i Investtech har undersøkt hvilke kursbevegelser som har fulgt etter slike kjøps- og salgssignaler på Oslo Børs over en periode på 19 år fra 1996 til 2014.

Til sammen identifiserte Investtechs datamaskiner 111 kjøpssignaler og 144 salgssignaler i perioden.

Figur 3: Kursutvikling ved kjøps- og salgssignaler fra hode-og-skuldre-formasjoner på Oslo Børs identifisert av Investtechs automatiske algoritmer på langsiktige kursgrafer. Klikk på figuren for større versjon.

Grafen viser gjennomsnittlig kursutvikling 66 dager i etterkant av kjøpssignaler fra omvendt-hode-og-skuldre-formasjoner og salgssignaler fra hode-og-skuldre-formasjoner. Signalene utløses på dag 0. Kun dager da børsen er åpen inngår, slik at 66 dager tilsvarer cirka tre måneder. Kjøpssignaler er den blå kurven og salgssignaler den røde. Det skraverte området angir standardavviket til beregningene. Referanseindeksen er den sorte linjen.

Aksjer med kjøpssignaler har i gjennomsnitt etter tre måneder steget 13,9%, mens salgssignaler har falt 4,4%.

Statistikken bygger på er relativt lite datagrunnlag og resultatene fra Sverige er ikke fullt så gode. Vi ser derfor behov for å gjøre flere undersøkelser, også rundt andre kursformasjoner som signaliserer langsiktig trendvending.

Du finner flere resultater og detaljer i forskningsrapporten.

Klikk her for å lese forskningsrapporten.

Husk at Bollinger band baserer seg på at kursen er normal fordelt – noe den ikke er! Aksje kurs er log-normal fordelt dvs kursen kan i teorien stige uendelig men kan ikke falle lavere enn 0. Dermed blir det noe feil å bruke Bollinger bands slavisk. Men smak og behag.

Det som derimot er «nesten» normal fordelt er return noe som kan brukes meget fint til kvantitativ analyse.

Når det kommer til teknisk analyse i seg selv så er det også viktig å være klar over objektiv analyse vs sybjektiv analyse. Det er liten vits i å påstå i ettertid at man feks hadde en hode skulder formasjon derfor gikk det sånn og sånn. Programmerer man hode skulder formasjoner kan man gjøre uendelig mange tester på lengde og høyde på formasjon. Det man stort sett ender opp med likevel er at disse formasjonene har svært liten objektiv forutsigbarhet. Ergo hode skulder formasjon funker ikke!

Ja og det er helt riktig som du sier Warren. Det beste man kan gjøre er å gi en sannsynlighet for at det ene eller andre skal skje i fremtiden. Hode skulder formasjoner har forresten en sannsynlighet for opp/ned på ca 50% dvs som å trille en terning. Wohoooo

Charter

Tolking:

The use of Bollinger Bands varies widely among traders. Some traders buy when price touches the lower Bollinger Band and exit when price touches the moving average in the center of the bands. Other traders buy when price breaks above the upper Bollinger Band or sell when price falls below the lower Bollinger Band.[4] Moreover, the use of Bollinger Bands is not confined to stock traders; options traders, most notably implied volatility traders, often sell options when Bollinger Bands are historically far apart or buy options when the Bollinger Bands are historically close together, in both instances, expecting volatility to revert towards the average historical volatility level for the stock.

When the bands lie close together, a period of low volatility is indicated.[5] Conversely, as the bands expand, an increase in price action/market volatility is indicated.[5] When the bands have only a slight slope and track approximately parallel for an extended time, the price will generally be found to oscillate between the bands as though in a channel.

Traders are often inclined to use Bollinger Bands with other indicators to confirm price action. In particular, the use of oscillator-like Bollinger Bands will often be coupled with a non-oscillator indicator-like chart patterns or a trendline. If these indicators confirm the recommendation of the Bollinger Bands, the trader will have greater conviction that the bands are predicting correct price action in relation to market volatility.

Effektivitet;

Various studies of the effectiveness of the Bollinger Band strategy have been performed with mixed results. In 2007 Lento et al. published an analysis using a variety of formats (different moving average timescales, and standard deviation ranges) and markets (e.g., Dow Jones and Forex).[6] Analysis of the trades, spanning a decade from 1995 onwards, found no evidence of consistent performance over the standard «buy and hold» approach. The authors did, however, find that a simple reversal of the strategy («contrarian Bollinger Band») produced positive returns in a variety of markets.

Similar results were found in another study, which concluded that Bollinger Band trading strategies may be effective in the Chinese marketplace, stating: «Finally, we find significant positive returns on buy trades generated by the contrarian version of the moving-average crossover rule, the channel breakout rule, and the Bollinger Band trading rule, after accounting for transaction costs of 0.50 percent.»[7] (By «the contrarian version», they mean buying when the conventional rule mandates selling, and vice versa.) A recent study examined the application of Bollinger Band trading strategies combined with the ADX for Equity Market indices with similar results.[8]

A paper from 2008 uses Bollinger Bands in forecasting the yield curve.[9]

Companies like Forbes suggest that the use of Bollinger Bands is a simple and often an effective strategy but stop-loss orders should be used to mitigate losses from market pressure.[10]

Kvaliteten på en indikator som er optimalisert vil kunne avdekkes gjennom statistisk måling. Det er ikke nok å ha en indikator, du må definere en presis regel for bruken av den. Det betyr på hvilket nivå du skal reagere på den, hvordan du skal implementere handelen, hvilket signal skal få deg ut av handelen, hvor skal stop loss plasseres etc etc. Når alt dette er nøyaktig beskrevet kan det skrives i kode og testes på historiske data in- og out of sample. Dette er omfattende.

På forhånd er det en fordel å vite hvordan de ulike indikatorene er bygd opp. Da Welles Wilder kom ut med RSI var det mange som brukte <30 til å gå long og >70 til å gå short. Stor var forvirringen da en aksje med RSI >70 bare fortsatte å stige, mens RSI falt tilbake <70. De hadde ikke studert formelen til indikatoren som greit beskrev at indikatoren ville reversere dersom momentum i oppgangen avtok.

Når det gjelder Bollinger Bands er nåværende båndbredde målt i forhold til historisk båndbredde like viktig som brudd eller tangering av båndet.

/Peter

Hei Kari,

Det er skrevet svært mange bøker om teknisk analyse. Blant norske synes jeg Oddmund Grøtte «Aksjekjøp og daytrading» (Hegnar Media) er bra idet den forklarer godt både hva det handler om og beskriver en rekke tekniske indikatorer.

En regel om en 10% stop loss vil beskytte deg mot store tap (så lenge ikke aksjen åpner ned mer enn 10% – 20. oktober 1987 åpnet hele markedet ned over 20%).

Utfordringen din er at en bastant 10% stop loss ikke vil være «riktig» for alle aksjer. Jo mer en aksje svinger desto større er sannsynligheten for at kursen berører din stop loss ved en normalbevegelse. Skal du søke å unngå dette må stop loss plasseres i henhold til den observerte eller implisitte volatiliteten. Hvis dette er uakseptabelt langt unna rent pengemessig (du ønsker ikke å tape så mye på en enkelt handel), reduserer du bare innsatsen din slik at et eventuelt tap ikke blir større enn det du føler deg komfortabel med.

/Peter

Du er inne på noe viktig der,Peter.Du må stole på de som lager analysene.Der har investtech en fordel ved at analysene er satt opp utelukkende ut fra matematiske kriterier og uten menneskelig tolking i utgangspunktet.Enda bedre kan det være å lage analysene selv.Det har man mulighet for bl.a. på netfonds primetrader under technical analysis.Jeg kan nevne noen av de variablene jeg bruker der som Bollinger/volum/RSI av forskjellige typer,MACD,st avvik m.m.Spesielt syns jeg Bollinger gir gode indikasjoner.Stein O Haugen på Hegnar bruker mest RSI og to glidende snitt.Bare å bruke disse to hele tiden blir noe grovt,men for de som sitter mellomlangt kan det funke.Det er å si til Haugens fortrinn at han forstår det han bruker godt etter mitt syn selv om han har blitt en del latterliggjort på nett.Men det er som med alt annet.Jo bedre analysene skal funke,jo mer tid må man bruke på å følge med!

Hei!

Hvor lærer jeg mer om teknisk analyse? Jeg har en tendens til å kjøpe på topp, og selge ut med -10% på stop loss. Aksjen har ofte en tendens til å svinge opp igjen etter at jeg har solgt meg ut. Utrolig frustrerende. Jeg kaster snart inn håndkleet til tross for at jeg synes dette er veldig spennende.

Har du ellers noen gode tips til amatører som har kastet seg inn i berg og dalbanene, nå som rentene er så lave?

Meget god og pedagogisk kommentar Haavard.

/Peter

Jeg tror en ting mange glemmer i forbindelse med trading basert på «teknisk analyse» er at risikospredning er en viktig ingrediens. Få om noen har et system eller signal på en enkelt aksje. Hele poenget som Peter nevnte er odds og størrelse på innsatsen sett under ett. Har du et system med positiv forventet avkastning over nok parallelle instrumenter ender du opp med en ganske robust portefølje. Å se på ett chart og en grafisk analyse i isolasjon gir relativt lite mening. Det må sees på i kontekst av en portefølje. Ved å øke hastigheten på signalene (analogt med å zoome inn på et chart) kan du øke antall bets innenfor en gitt tidshorisont. Statistisk medfører det at du kan minske sjansen for å tape penger i et gitt år/måned/dag. HFT market makere gjør så mange bets med positiv forventet avkastning at de har nærmest 0% sjanse for å tape penger over en hel trading-dag. Problemet med å øke hastigheten er at tradingkostnader øker, og kapasiteteni markedet minker. Fond som f.eks. Winton med nærmere $30 milliarder har som Peter også sa lengre horisont for sine signaler. Det positive med det er at «prismønstrene» de tjener penger på er mer stabile (de har eksistert i flere hundre år skal man tro flere forskningspapirer de siste årene), mens system med kortere (intradag) horisonter ofte blir offer for endringer i handelsmønster og såkalt mikrostruktur, og dermed må kontinuerlig forske fram nye signaler og endre eksisterende.

Hei Trond,

Jeg uttrykket meg upresist.

Hva jeg mente var at markedene har endret seg radikalt og gjennom det har vi fått tilgang til mange nye verktøy og metoder for å tjene penger i finansmarkedene. Det er ingen som noensinne har hatt en tilsvarende track record som de beste High Frequency Traderne (HFT) har idag. De er rene pengemaskiner. De beste har ikke opplevd tap på dagsbasis overhode. Ingen fundamentalanalytiker er i stand til å hevde det samme.

Når det gjelder omløpshastigheten i en portefølje som bruker teknisk analyse, kan denne enkelt justeres ved å bruke lenger eller kortere indikatorer. Meglerhusene vil alltid anbefale korte indikatorer, siden de lever av transaksjoner. Dette betyr ikke at disse er riktige eller at du behøver å benytte dem.

/Peter

Jeg har aldri sett Investtech sine systemer eller analyser, så jeg er ikke kvalifisert til å ha noen mening om dem. Generelt kan jeg si at det finnes svært mange analyseselskaper der ute. De fleste er imidlertid vage i sine analyser og overlater de viktigste beslutningene til deg som bruker. Du må huske at den menneskelige hjerne forsøker å se mønstre og av den grunn finner vi mønster der hvor ingen egentlig finnes. Dette gjør at vi ofte får gode resultater på papiret og ikke i virkeligheten.

Hvis signalene fra en analyse er for generelle vil de være til liten hjelp. Det samme gjelder om de er for langt fra en stop loss.

Man kan bruke noe så enkelt som glidende gjennomsnitt av kursen for å illustrere trender. I sterkt trendende markeder virker dette utmerket. Utfordringen kommer ved lengre perioder med sidelengs bevegelser. Da vippes du inn og ut av posisjoner og vil ofte gi tilbake store deler av gevinsten eller gi opp.

Saktegående glidende gjennomsnitt holder deg i trenden lenger, men signalet om at den er over kommer sent. Hurtigere glidende gjennomsnitt gjør at du vippes inn og ut oftere, men vil reagere kjappere når trenden en gang er over.

Det finnes ikke en enkelt indikator som er en «hellig gral». Kombinasjoner av velvalgte indikatorer bidrar til å forbedre resultatet og vet du i tillegg hva mange andre følger, som f.eks 50 og 200 dagers glidende gjennomsnitt, kan man posisjonere seg i forkant av andres signaler.

Finansanalyse, uansett om den er fundamental eller teknisk, er som det narkotiske stoffet Ecstasy – du setter din lit til den som har laget det.

/Peter

Peter,

Vet ikke helt hva du sikter til når du sier at det som gjaldt for 20 år siden er ubruklig idag, men det gjelder ikke fundamental analyse og verdiinvestering, for det virker også i dag. Forskning viser at verdinvestering som strategi fungerer. Det vil si å kjøpe aksjer som er billige målt på de vanligste parametre p/e p/b p/s ev/ebit/ p/cf etc..

Jeg vil si meg uenig at det er dyrt for en småinvestor å holde seg oppdatert på aksjene sine. Det kan ta endel tid ja, men noen direkte kostnad er det ikke. At man trenger å ha et møte med ledelsen mener jeg også ikke er nødvendig. Mesteparten av informasjon som trengs og som man kan noenlunde stole på finner man i års og kvartalrapporter.

Jeg tror du har rett det du sier med hvordan mange vil oppføre seg med et 30% papirtap på en portefølje.

«Poenget er at ingen analysemetode er bedre enn analytikeren som benytter den. Det spiller ingen rolle om denne er teknisk eller fundamental.»

Helt enig!

Nå er jeg langt fra noen ekspert på teknisk analyse, men for meg virker det som man da gjør hyppige kjøp og salg av aksjer basert på kursutviklingen. Dette fører til store meglerutgifter som vil spise av avkastningen.

Jeg har hatt investtechs systemer i mange år og nå Professional med innsideanalyser i tillegg m.m.Poenget her er at disse analysene skal være automatiske-ikke rørt av menneskehånd.Hva er så erfaringen med dette systemet.Trendene hos investtech er etter mitt syn for brede selv analyser på kort sikt.Dermed kan ganske store fall ligge innenfor trenden slik at man ikke kommer seg ut og inn også på kort sikt .På lengre sikt er trendene enda bredere.Systemet hjelper en ikke stort mer enn å unngå de verste blemmene etter mitt syn.Trendskifter m.m blir også signalisert for sent DVs etter at kursen allerede har steget eller sunket en god stund etter topp eller bunn.Med disse systemene er det helt nødvendig å følge med på det fundamentale for et selskap/marked for å få med seg mest mulig av svingningene.Dette er jo tvert om det investtech selv sier at man bare kan la seg styre av deres analyser.Gjør man det,er min erfaring at gevinsten over tid blir temmelig beskjeden.

Jeg tror ikke det nytter å generalisere på denne måten. Vår verden er i konstant endring og det som gjaldt 20 år tilbake er nær ubrukelig idag.

I løpet av noen ganske få år har vi fått økt vår prosesseringskapasitet enormt, vi har i tillegg fått lov å direkte tilknytte våre datamaskiner til børsenes og markedsplassenes handelsmaskiner. Vi har i tillegg fått anledning til å plassere våre egne servere i børsenes og markedsplassenes egne datasentre. Dette sparer tid å betyr at man kan analysere og reagere på muligheter før det menneskelige øye har oppfattet at de er der.

Noen foretrekker å bruke teknisk analyse, andre fundamental analyse og andre igjen begge deler. Det er garantert tidkrevende og dyrt å følge fundamentale data på et antall selskaper og holde deg oppdatert på hva de foretar seg på jevnlig basis. Som småsparer er det neppe enkelt å få møte med ledelsen i disse selskapene og om du så fikk møte, må du i tillegg til å vite hva du skulle spørre om, helst kunne noe om avhørsteknikk for å vite om du ble forledet eller ikke.

Jeg vet ikke hvordan du definerer «langsiktig» investor. Hvis du har en 20 års investeringshorisont og ønsker å kjøpe idag og våkne i 2035 og avlese resultatet, er det helt greit. Min lærdom gjennom over 30 år er at investorer tåler langt mindre motgang enn de hevder når «solen skinner» og alt er bra. Min tommelfingerregel er at de tåler 1/3 av det de selv tror. Sier de at de tåler et fall på 30% begynner motet å svikte etter et kursfall på 10% og faller det videre ønsker de å endre strategi.

Både fondene Winton og Lynx anser seg selv for å være medium til lange investorer. De ønsker å være med lange trender, men vil snu og gå motsatt når disse trendene snur. Denne adferden gjorde at de ikke ble sittende lamslått i 2000 og 2008, men snudde side posisjoner og tjente mens de fleste andre tapte.

Avansert teknisk analyse lå til grunn. Alle de nevnte fondene har slått aksjemarkedene ned i støvlene siden de ble startet.

Poenget er at ingen analysemetode er bedre enn analytikeren som benytter den. Det spiller ingen rolle om denne er teknisk eller fundamental.

/Peter

Hei Alexander!

Jeg ser egentlig ingen forskjell, idet det grafiske kan uttrykkes matematisk og det matematiske kan uttrykkes grafisk – dog ser ikke chartene for sistnevnte ut som vanlige kurschart.

Mengden av data tilgjengelig og prosessorkapasitet lar oss gjøre beregninger som er langt mer avanserte enn f.eks trekke trendlinjer og se etter chart-tekniske formasjoner.

Direkte kobling mellom egen analyse & modeller og børsenes handelssystem lar oss i tillegg benytte signaler raskere enn øyet og den menneskelige hjerne kan oppfatte, prosessere og reagere på dem. Det er her effektiviteten ligger.

/Peter

Hei,

Er ikke uening i at teknisk analyse kan øke sannsynlighetene for kortsiktig gevinst. Men ser man på historien er det vel flere verdibaserte fundamentalanalytikere som har blitt rike enn de som har brukt teknisk analyse?

Og tekniks analyse passer vel dårlig for den typiske småsparer som opererer med små volum da transaksjonskostnader blir meget store da man kun sitter kortsiktig i aksjer.

Men kanskje teknisk analyse også kan brukes for den langsiktige investor for å unngå å kjøpe på det dårligste tidspunktet?

Hei Peter! Så vidt jeg forstår deles teknisk analyse opp i grafisk og matematisk. Jeg ser også at mer profesjonelle tradere synes at matematisk analyse er mer effektiv. Er du av samme oppfatning?

Teknisk analyse er ofte et misforstått paraplybegrep.

Jeg er begeistret for matematikk og statistikk. I 1981 laget jeg det første databaserte programmet for teknisk analyse i Norge. Det stod ferdig i 1982 og selskapet som jeg var medeier i ble solgt til Kreditkassen (nå Nordea) i 1983 for NOK 12 millioner (som faktisk var penger i 1983).

Det er ikke nok informasjon å vite sannsynligheten for ulike formasjoner. Man må i tillegg lage regler for hvordan man skal reagere på denne informasjonen. Det hjelper ikke å vite at man skal inn i en posisjon, man må også vite når man skal ut av den. Jeg har vært borti modeller hvor sannsynligheten å ha rett er <50% og som til tross er meget lønnsomme. Samtidig har jeg sett modeller med 80% sannsynlighet for å ha rett være ulønnsomme.

Den statistiske arbeidet av ulike parametre og optimaliseringen av disse både med hensyn til gevinst og tap er hvor det store arbeidet ligger.

Husk også at alle formasjoner og mønster som er "opplagte" vil bli utnyttet. Smarte tradere noterer seg mønstre som "alle" er opptatt av og beregner i stedet sannsynligheten for at en slik under bygging skal fullføres. Er denne høy tar man posisjonen i forkant av dette og får en "gratis reise" fra alle de som hopper på når signalet endelig er fullført.

Warren Short Term Trading, som i konkurranse med 137 andre fond ble kåret til Nordens beste hedgefond, var utelukkende basert på matematikk og statistikk. Det kvalifiserer til betegnelsen "teknisk analyse" siden millioner av intradag kurspunkter lå til grunn for modellene.

/Peter

Trodde ikke du var så begeistret for teknisk analyse,Peter.Investtech legger stadig fram forskning på sine analysemetoder der de opererer med forskjellige sannsynligheter for ulike formasjoner.De mener at forskningen deres holder mål selv om den ikke omfatter så mye ennu.Problemet er å være tro mot analysene når det blåser og svinger opp og ned.

Fantastisk bra innlegg, takk skal du ha Peter.