«Bankene i Vesten behandles som hvite kuer i India. De får den beste omsorg og behandling samtidig som de får gjøre fra seg over alt.»

De senere årene er det blitt avdekket adferd og kriminalitet i banker utover enhvers fatteevne.

Mengden og kontinuiteten av avsløringer om juks, svindel, kursmanipulering og andre forhold har gjort både kunder og politikere nær apatiske.

Selv finanstilsynene rundt omkring i verden er forsiktige med å offentliggjøre annet enn det groveste av kriminell aktivitet.

Det er i øyeblikket en etterforskning i gang hvor man mener banker har stjålet intellektuell eiendom fra kunder. Denne foregår så langt i det stille.

Banker skal ha avlest dataprogrammer som finansinstitusjoner har fått koble til bankenes systemer for å kunne automatisk handle valuta og aksjer. Informasjonen har bankene brukt til egen vinning.

Så fort banken avdekket et mønster i kundens handel ble denne utnyttet til å «snike» foran kunden. Hvis posisjonen gikk i bankens favør fikk banken gevinst. Gikk den motsatt vei fikk kunden handelen. Banken kunne med andre ord spekulere for kundens regning og risiko uten kundens viten.

Noen banker gikk lenger enn dette. Alle kunders aktivitet blir nøye målt og de flinkeste kundenes programmer ble rett og slett kopiert (stjålet). Bankene brukte så disse programmene som sine egne og sammen med muligheten til å snike i køen, ble dette svært lønnsomt.

Denne aktiviteten og grådigheten var imidlertid så systematisk at de mest oppegående institusjonene oppdaget at noe var galt. Kundene fikk ikke handler de mente de skulle ha hatt og følgelig falt deres egen lønnsomhet brått. Dette var logisk siden de som regel kun fikk handlene som medførte tap.

Gjennom å endre sine handelsmønstre ved å gjøre ene siden av handelen (f.eks kjøp) hos én bank og den andre (salg) hos en annen, ble aktiviteten mindre forutsigbar og lønnsomheten kom tilbake. Dette beviste at banken drev urent spill.

Lønnsomhet, grådighet og bonuser har lenge trumfet etikk og moral i bankverdenen. Dette har pågått i flere tiår. Myndighetene har enten sovet ved roret, slik de gjorde når det gjaldt skjulte kostnader og feilinformasjon om strukturerte produkter i Norge, eller stilletiende latt det skje.

$235 milliarder i bøter høres i utgangspunktet ut som et beløp som vil sette en stopper for kriminaliteten, men dette er langt ifra tilfellet. Det er først når man setter dette i sammenheng med størrelsen på inntektene fra den ulovlige virksomheten som bankene har bedrevet og får beholde, at man ser at dette er småpenger.

For to uker siden ble det offentliggjort at fem banker ble ilagt bøter på tilsammen $5.8 milliarder. Reaksjonen i aksjemarkedet var en kraftig kursoppgang for tre av de fem, mens kursen til de to siste var nærmest uforandret.

Myndighetene er imidlertid svært hjelpsomme overfor bankene med raske arrestasjoner dersom noen påfører dem tap. Jérôme Kerviel (Société Générale) og Sergey Aleynikov (Goldman Sachs) er eksempler på dette.

En internasjonal mediestorm med avsløringer av hvordan bankene har svindlet samfunnet har resultert i at én bank (UBS) nå har følt seg presset til å ofre en ansatt på rettens alter. Den ansatte de har pekt ut som ansvarlig for bankens svindel i rentemarkedet viser seg å være så autistisk at retten har måtte oppnevne et verge som kan bistå ham i retten.

Realiteten er at bankene i Vesten behandles som hvite kuer i India. De får den beste omsorg og behandling samtidig som de får gjøre fra seg over alt.

Eksempelvis har sentralbankene verden over senket renter for å stimulere økonomien. Samtidig sitter politikere og finanstilsyn rolig og ser på at bankene øker sine rentemarginer og dermed sikrer at mye av denne fordelen ender opp hos dem.

Lobby-slagord som «Vi må sørge for at bankene er solide» og «Spleiselag» er blitt slukt rått. Når overskudd og bonuser avslører at man var blitt forledet er det en altfor stor skam å innrømme dette. Her gjelder det å sitte stille i båten mens kundene slås bevisstløse av alle overskriftene om juks, svindel og kursmanipulasjon.

Bankene er blitt for mektige til at man kan gjøre noe virkningsfullt med dem. Nettopp hva finanskrisen lærte oss at aldri måtte skje igjen.

Verken finanstilsynene eller politikerne er interessert i at deres inkompetanse kommer for dagen. Man blir ikke gjenvalgt ved å innrømme feil.

Brudd på god forretningsskikk og to bankers overfakturering av nærmere enn milliard blir av det norske Finanstilsynet straffet med «Kraftig kritikk«. Ingen bot, ingen krav om tilbakebetaling.

Denne forskjellsbehandlingen bidrar til redusert konkurranse i finansmarkedene og oppfordrer til gjentakende adferd. Sluttregningen havner hos samfunnet.

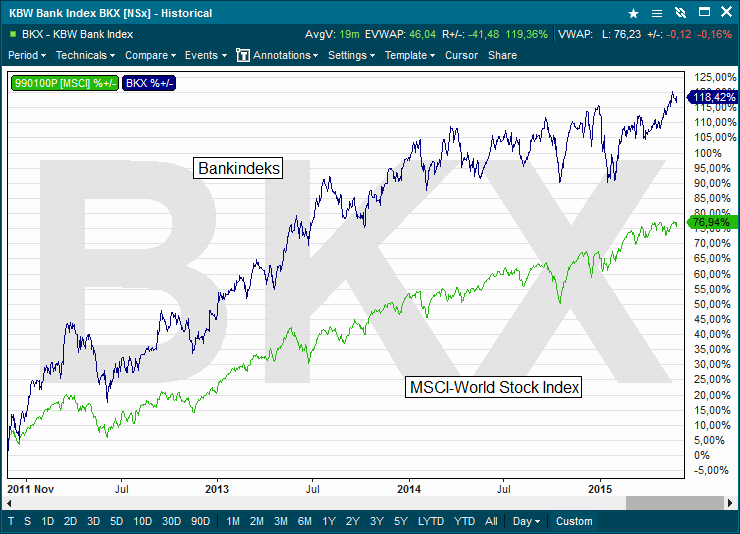

Chartet under viser utviklingen på indeksen over banker sammenlignet med verdensindeksen for aksjer. Starttidspunktet er 2011 da sentralbankene besluttet å synkronisere sine finansielle støttetiltak for å stimulere verdensøkonomien.

$235 milliardene i bøter ilagt i denne perioden har ikke forhindret at banker har vært mer lønnsomme enn de fleste andre næringer.

I rest my case.

Siste: USAs visesentralbanksjef, Stanley Fisher, sa under en tale i Toronto i går at bankansatte som har gjort seg skyldig i finansiell kriminalitet bør straffes. -Det hører med til historien at markedet så forslaget som utenkelig og sendte kursene på amerikanske bankaksjer videre opp.

Styret oppnevnes av det offentlige.

For å si det forsiktig tror jeg ikke man kommer i betraktning som styremedlem dersom man på noen måte er kontroversiell – noe som manglende åpenhet om saksbehandling og manglende dissenser vitner om.

Makten ligger hos saksbehandlere på samme måte som byråkratene har makten i Finansdepartementet.

/Peter

Det er interessant at du etterlyser et mer kompetent styre i finanstilsynet.Da må jeg spørre deg.Hva er kvalifikasjonene for å sitte i dette styret og har nåværende styre bindinger til bankene som gjør at de gjør en dårlig jobb.Jeg har selv sett hvordan Dnb har overkjørt både enkeltpersoner ved brutale utkastelser av bolig ved midlertidige betalingsproblemer(som skyldes rot fra myndighetene) og ved f.eks tilfellet «Fast» -en aksje der banken ble lurt trill rundt av kjeltringer til altfor positive anbefalinger.I etterhånd tok ikke Dnb ansvar for å ha forledet sine kunder.Kundene tapte millionbeløp.

Kostnaden ved Røeggen-saken er minimal i forhold til inntektene DNB har fått fra salget av slike produkter. En sjelden erstatningssak som man taper er ikke annet enn fradragsberettiget utgiftspost. Bankene ser dette rett og slett som «the cost of doing business». I realiteten har ingenting endret seg. Ingen skyld er innrømmet og ingen straff gitt. Kun et sivilt søksmål.

Ser poenget ditt med et fond, men du betaler allerede som skattebetaler for et fungerende Finanstilsyn – noe vi vet det ikke gjør. Tvert imot.

Finanstilsynet satt på gjerdet når det gjaldt strukturerte produkter i over 10 år. Klagestormen og medieomtalen mot denne type produkter til tross. Da de endelig ga etter «anbefalte» de alle utstederne å opplyse om de reelle kostnadene de la på produktet. To aktører brydde seg ikke om å etterkomme dette, DNB og ACTA.

Ingen finansinstitusjon i Norge har hatt flere klager enn ACTA. De er still going strong, men har klokelig skiftet navn.

Kun massive kritiske presseoppslag virker på Finanstilsynet. Ikke fordi de bryr seg om pressen, men fordi dette kan vekke interessen til en politiker eller to.

Poenget mitt er at hvis samfunnet skal bruke ytterligere resurser på dette, så bør de gå til å gjøre ved å stille Finanstilsynet til rette for konkurransesvekkende forskjellsbehandling og vilkårlig saksbehandling. Et mer kompetent styre hadde vært et godt utgangspunkt.

/Peter

Vi har jo Røeggensaken og en ny lignende sak som begge kan og har fått konsekvenser for mange småsparere og kostet Dnb dyrt.Man har en banklagenemd som fungerer nogenlunde.Problemet er vel at det koster så mye penger og energi å gå til sak mot en bank som enkeltperson.Forbrukerrådet må nok også være temmelig selektive i hvilke saker de tar opp av samme grunner.Kanksje skulle noe gjøres her?F.eks et fond som styrket forbrukerrådet i slike saker.

Hei Daniel,

Takk for hyggelige ord om bloggen.

Jeg tror noen folkevalgte må reagere for at noe skal skje. Det er ikke bare bankene som har skyld i dette. De maksimerer egen profitt som enhver kapitalist. Det er de regulerende myndighetene (finanstilsyn og -departement) som ikke bare lar dette skje, men som i tillegg bidrar til å rydde andre konkurrenter av veien gjennom forskjellsbehandling som har største delen av skylden.

I beste fall burde disse stevnes for grov tjenesteforsømmelse.

Så fort straffen står i forhold til forbrytelsen slutter dette. Det gjelder myndigheter så vel som banker.

/Peter

Hei Morten

Takk for oppmuntrende ord om bloggen.

Det er skremmende å se hvor «vant» vi er blitt til forbrytelser begått av banker. Norske medier spesielt. De synes å ha fullstendig gitt opp å dekke dette.

/Peter

Enig i det Morten sier. Du er fortsatt èn av svært få som skriver og setter lys på disse temaene, Peter!

Hva tror du helt ærlig skal til for at denne trenden skal reverseres? Tror du i det hele tatt det er mulig at verden noen gang får se en (i hvertfall mer-) rettferdig og ærlig banksektor?

Takk for at du med jevne mellomrom tar opp temaer som dette Peter. Utrolig bra innlegg, og man blir jo helt oppgitt av å lese om hvordan bankene bare turer frem uten nevneverdige konsekvenser.

Fint også å få noen historier kort oppsummert- dette er viktige erfaringer og opplysninger å ta med seg i «kunnskapsporteføljen» sin når man driver innenfor finans, enten det er trading eller investeringer av ymse slag.