«Kunsten å improvisere er å være forberedt». -Carl J. Hambro (advokat)

Tittelen til denne bloggen er markedssjargong som benyttes når en mye shortet aksje plutselig stiger vertikalt, gjerne «mot alle odds».

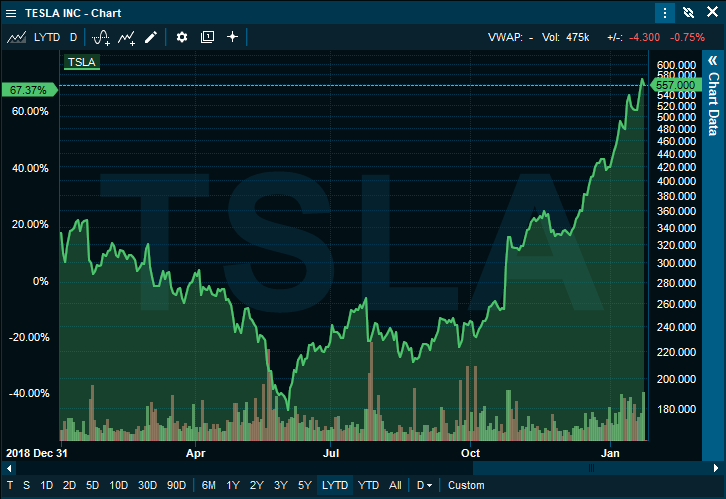

Denne ganger dreier det seg om Teslas oppgang på over 30% to måneder på rad. I 1999 og 2000 skjedde tilsvarende oppgang med internettselskaper generelt.

Til sammen har Tesla steget 220% de siste 6 månedene, mens short-selgere tilsynelatende enten har lukket øynene for realitetene eller enda verre, har økt sin risiko gjennom å shorte mer.

Farten i oppgangen økte i desember i takt med at stadig flere short-selgere gikk tom for penger og ble tvunget til å kjøpe aksjene tilbake.

Fjorårets mange feilvurderinger av IPO-verdsettelser, med påfølgende kraftige kursfall, samt det vi nå har vært vitne til i Tesla kan sies å ha samme grunnleggende årsak.

Markedsaktørene har enten glemt hvordan de skal håndtere risiko eller, for de som kom til matfatet etter 2008, ingen erfaring med dette.

Et råd som tydeligvis er glemt er økonomen John Maynard Keynes’ kjente advarsel om at «markets can stay irrational longer than you can stay solvent».

Frem til 2009 hadde markedene blitt påminnet ordene til Keynes med jevne mellomrom. Fra 2009 og til nylig har de fleste investorer, takket være sentralbankers stadige inngripen, funnet dem irrelevante.

I Teslas tilfelle har det ført til en oppgang i volatilitet som overgår den man kritiserer Bitcoin for å ha.

Som et ytterligere eksempel på dagens tilstand når det gjelder risikoforståelse, kan det nevnes at jeg forleden ble fortalt av en tannlege at vedkommende hadde begynt å kjøpe og selge aksjer ved siden av sin tannlegepraksis.

Begrunnelsen var at dette både var morsomt og skulle være lett-tjente penger uten risiko. Var man uheldig med at en aksje falt i verdi, var det bare å ta det med ro – kursen kom alltid opp igjen.

Dette hadde angivelig flere eksperter også bekreftet.

Min første tanke var at vedkommende opplagt ikke kjente noen japanske tannleger. Sistnevnte har nå ventet i 30 år på å få sine penger tilbake.

Det som imidlertid i økende grad synes klart, er at 12 år med sentralbank-manipulerte markeder har ødelagt vår evne til å vurdere og til å forholde oss til risiko.

Analogien med å legge på svøm i en tilfeldig valgt afrikansk elv er slående. Rolig vann er ingen garanti mot farer som skjuler seg under overflaten.

Idag ser markedsaktører kun på overflaten. Verdsettelser, økonomiske realiteter, gjeld og likviditet ignoreres fullstendig.

Som om ikke dette var nok, tillater investorene at myndigheter og finansaktører uten «skin in the game» er alene om å diktere markedspremissene.

Tilliten til at andre (myndighetene/skattebetalerne) skal rydde opp dersom noe går galt, har aldri vært større.

«Recency bias» (vår tendens til å legge størst vekt på det som nettopp har skjedd) har følgelig aldri vært mer fremtredende. Det samme gjelder «confirmation bias» (vår tendens til kun å ville ta inn det som bekrefter vårt eget syn).

Dessverre gikk psykologen Amos Tversky bort i 1996, men hans samarbeidspartner – Daniel Kahneman – lever i beste velgående.

Investorer som uskadet har nydt godt av sentralbankenes generøsitet, kan nå skaffe seg økt selvinnsikt for en billig penge ved å lese boken til Kahneman og Tversky; «Thinking Fast and Slow».

Tør man i tillegg utfordre seg ved å høre historien til de som tenkte alternativt og reddet sine verdier før siste finanskrise, er boken og filmen «The Big Short» av Michael Lewis både innsiktsfull og underholdende.

Årsaken til at mennesket har overlevd noen millioner år, er evnen til å tilpasse seg de mange utfordringene.

The «face ripping rally» i Tesla viser at 12 år med minimale utfordringer har gjort oss sløve når det gjelder å tilpasse oss nye realiteter. I tilfellet med Tesla dreier dette seg kun om en håndfull investorer, vi bør imidlertid ta innover oss at utfordringene vil være mye større dersom aksjemarkedene skulle gi etter.