«When things are going right, we all need a 26-year-old. There is nothing better than a 26 year old in a great bull market. They’re fearless.

They don’t know. It will never end. They will tell you why it will never end. They know that it cannot end and will never end. So in the bull market, you have got to have a 26-year-old.

But when they end, you don’t want the 26-year-old around… They make a lot of money. They don’t know why they made money. So they don’t know why they lose money. They don’t know what happened.» -Jim Rogers

Det er to ting du garantert vil oppleve ved markedsfall: Mangel på likviditet og etterpåklokskap.

Erfarne aktører vet at likviditet er betinget. Det er kun de uerfarne eller de som lider av hukommelsessvikt som blir himmelfalne og uforstående når dette skjer.

Med et finansmarked som er globalisert og knyttet sammen med fiberoptiske kabler og mikrobølger, vil sommerfugleffekter slå til oftere.

Det har vært naivt å si at «norsk økonomi ser bra at ut så derfor er det ingen fare på Oslo Børs» siden oktober 1987.

Det var i 2011 like naivt å si at «et bitte lite land i Europa (Hellas) aldri ville kunne påvirke Oslo Børs».

Hendelser, hvor enn de måtte være, kan ha betydning selv i vår beskyttede del av verden.

The Flash Crash i 2010 fikk minimal betydning for norske aksjer kun fordi den skjedde utenfor Oslo Børs’ åpningstid.

Sistnevnte var imidlertid et meget godt eksempel på hvordan likviditeten forsvinner i løpet av sekunder når kursene faller.

All historikk tilsier at likviditeten blir dramatisk dårligere ved kursfall og allikevel bruker mange dette som unnskyldning for tap.

At man valgte å lukke øynene for at selskapsverdsettelser var kommet på ekstremnivåer og at gapet mellom verdsettelser og økonomisk vekst var rekordstort, forties.

Man snakket heller ikke om faren som oppstod ved at dette sammenfalt med at belåningen til aksjespekulasjon var rekordhøy.

På toppen av det hele ignorerer man å ta hensyn til at sentralbanker er i ferd med å avslutte sine kvantitative lettelser. Disse har forhindret naturlige og sunne markedsmekanismer fra å virke de siste 5 årene.

I stedet skylder man nå på volatilitetsprodukter.

En analogi fra trafikken vil være å drive kjøreopplæring over fartsgrensen på vinterstid med en bil du vet mangler bremser og har blankslitte dekk. Det kan sikkert også gå bra en stund.

Volatilitetsproduktene blir å tillate at det skrives SMS mens man kjører i tillegg. Også dette kan gå bra en stund, men risikoen har økt ytterligere.

En slik manglende dømmekraft ville i beste fall medføre at lappen røk på stedet. Sannsynligvis ville man også bli avkrevet en utvidet blodprøve for idiotiet.

Under ingen omstendigheter vil man få fortsette som sjåførlærer.

I finans overser man glatt de åpenbare årsakene og velger i stedet å gi skylden på det minst viktige i denne sammenhengen.

Selv i ettertid er det få som har fått med seg at volatilitetsproduktet nok en gang var et såkalt strukturert produkt produsert av en bank. Denne gangen pakket inn som et børsnotert fond.

Masseødeleggelsesvåpnene som Terra ruinerte norske kommuner med var for ordens skyld også et strukturert produkt, produsert av en bank og solgt av flere banker.

Aktører omtaler også nå volatilitetsproduktene med største selvfølgelighet – som om de hadde vært klar over farene med slike hele tiden. Realiteten er at knapt noen av dem kjente til disse for bare 1 uke siden.

Hørt dette før?

Selvfølgelig har vi det. Sist gang var i 2008. Da gjaldt det CDS-kontrakter.

Kun én norsk finansinstitusjon hadde erfaring med slike, men da katastrofen var et faktum konkurrerte en rekke finansaktører om å fremstå som produkteksperter i media. Dette skjedde på tross av at de først etter katastrofen ble klar over at slike fantes overhode.

Ut av klar himmel virket det plutselig som om alle hadde advart mot disse i en årrekke.

Det hjelper ikke de som har smadret bilen å få høre fra noen som kunne advart dem på forhånd om at de visste at veien var såpeglatt hele tiden.

Valgte man av mangel på kunnskap å la være å varsle om farene på forhånd, bør man ydmykt holde kjeft og heller stilletiende love seg selv (og kundene) å følge med i timen neste gang.

Lot man være å varsle av hensyn til personlig vinning, burde man diskvalifiseres fra kunderådgiving.

De som risikerer sine sparepenger fortjener bedre.

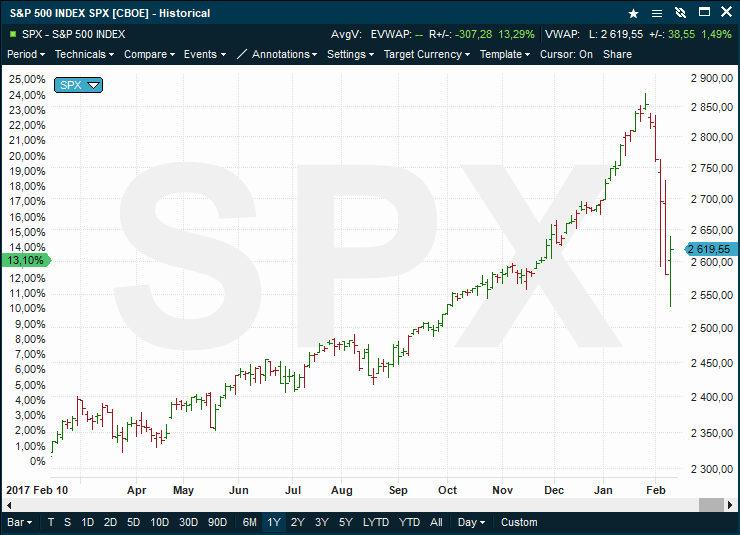

Vender vi i stedet blikket til tidslinjen, tok det kun én uke for markedet å gå fra grådighet til panikk (ifølge avisene). Dette er vesentlig hyggeligere enn i 1987, hvor det kun tok én enkelt dag.

Kursfallet på Oslo Børs har i tillegg vært svært begrenset. På det meste ned 8.6%.

Det finnes imidlertid noen solskinnshistorier i sist ukes elendighet. Disse kommer fra fond som så svakhetene i disse volatilitetsproduktene før de imploderte.

Avkastningene disse fondene registrerte på bare noen få dager varierer fra 32% til svimlende 8.600%.

Det hadde virkelig vært noe å ha anbefalt sine kunder eller gledet sine investorer med!