Det er kun tap uten lærdom som er fullstendig bortkastet.

Det er nå viden kjent at aksjeåret for mange har startet på en overraskende og ubehagelig måte.

I realiteten betyr dette bare at altfor mange enten har ignorert realiteter, oversett risiko, vært for grådige eller i verste fall er skyldig i alle tre.

Historien viser at aksjemarkeder faller med ujevne mellomrom. Ettersom det var lenge siden sist, var det liten grunn til å være overrasket eller føle ubehag.

Det som uansett er positivt med en slik start på året er at det er mulig å høste lærdom av den. Tap uten lærdom er virkelig å kaste penger ut av vinduet.

På kort tid har vi fått mange muligheter til å høste lærdom. Noen vil bruke nedgangen til å vurdere hvordan rådgivere og forvaltere har levert i forhold til utviklingen.

Andre kan bite seg merke i hvordan de fleste som leverte avkastning over indeks ifjor, har gjort det dårligere enn indeks i år. Konklusjonen man kan trekke av dette er at meravkastningen de leverte i gode tider først og fremst skyldes villigheten til å ta høyere risiko.

Vi skal alle være glade for at det ikke er Oljefondet disse forvalter.

Det er ikke nødvendigvis noe galt med dette, forutsatt at investorene er inneforstått med at det er slik de forsøker å skape meravkastning.

Vi kaller imidlertid ikke sjåfører for dyktige bare fordi de er villige til å trykke hardere på gassen. Det er bedre å ha en hel bil i mål til samme tid enn å satse på en som har vært raskere på rettstrekkene, men bærer preg av å ha kjørt av veien i hver sving.

Det er de færreste som er i stand til å skape risikojusterte merverdier i forhold til markedet og sånn må det også være rent matematisk. Dessverre er det enda færre investorer som enten forstår, blir fortalt eller setter pris på forskjellen.

Sparing handler vel så mye som veien til målet som om selve målet. Blir veien for skremmende er det mange som velger å hoppe av.

Utviklingen i januar kan derfor fortelle både kortsiktige og langsiktige investorer en hel del.

De mest kortsiktige blir av meglere kalt «flipperne». Disse tok gjerne store og kraftig belånte posisjoner i slutten av desember. Målsettingen var at disse enkelt skulle «flippes» ut igjen over årsskiftet med høy gevinst.

Siden disse hadde observert at dette har vært mulig en rekke år på rad, tok de i ekstra ved dette årsskiftet. Begrunnelsen var at aksjemarkedet ikke hadde gitt den forventede avkastningen i 2015 (skuffelse) og troen på at en vinnerrekke fortsetter til evig tid (irrasjonalitet).

Man satser med andre ord på at en allerede lang vinnerrekken blir enda lenger. Samtidig velger man å overse faktorer som at markedet var blitt enda høyere priset samtidig som norsk økonomi var blitt svakere. Grådigheten seirer med andre ord over fornuften.

For de som handler med posisjoner som er så store at de ikke tåler særlig nedgang, er det essensielt at de kommer seg raskt ut dersom kursene går i feil retning.

Hvis vi antar at disse kun stilte med 20% egenkapital og det øvrige var lån (fullt mulig), siden den bare skulle vare i noen dager og man tross alt var overbevist om at markedet skulle stige over årsskiftet, ville børsfallet i januar ha medført et tap på svimlende 75% av egenkapitalen.

Det sier seg selv at en slik utvikling må unngås for en hver pris. Det er tross alt bare et ytterst fåtall investorer på Oslo Børs som har rike onkler og tanter som kommer styrtende til hver gang de går overende.

«Flipperne» tapte opplagt penger i januar. Spørsmålet disse allikevel kan stille seg er om de var i stand til å følge planen for risikokontroll og begrense tapet før det ble virkelig stort. Meglerhus som tvangsselger porteføljen din for å redde sine utlån er sannsynligvis den verste stop loss’en du kan ha.

Var man iskald og solgte alt til tross for at børsen åpnet 2% lavere over årsskiftet? Eller fjernet man stop loss’en og ble sittende med håp om det snart ville gå opp igjen?

Dersom disiplin ble byttet ut med ego, er faren mye større. Lar man egoet overta, forteller det oss at vi umulig kan ha tatt feil. Det er markedet som tar feil, ikke oss. De som lider av denne «sykdommen» glemmer risiko og kjøper i stedet mer. Det er jo tross alt de som har rett, ikke markedet.

Med belånte posisjoner og en utvikling som i januar er dette finansielt selvmord og i beste fall en dyr lærepenge.

Det er like viktig for langsiktige investorer å kunne følge en plan som de kortsiktige. Stod man fast og kjøpte på svakhet i henhold til planen, eller virket markedet da så usikkert at man lot være?

Nedgang i aksjemarkedet skyldes alltid usikkerhet i en eller annen form. Dersom det ikke fantes usikkerhet ville markedet ikke ha svekket seg.

Har man som strategi å kjøpe på svakhet må man lære seg å omfavne usikkerhet, ikke bli vettskremt av den. Det er nettopp usikkerheten som skaper muligheten.

Hvis man kun er villig til å kjøpe når alt ser bra ut og alle snakkehodene er overbevist om videre oppgang, vil man alltid kjøpe dyrt.

Har du en spareplan hvor aksjer eller fondsandeler kjøpes månedlig eller kvartalsvis er det jo nettopp lave kurser du ønsker å kjøpe mer på, ikke høye.

Det samme gjelder for de som jevnlig balanserer porteføljen sin. Man har i utgangspunktet en vekting i aksjer som man er tilfreds med. Hvis aksjemarkedet f.eks stiger 20%, selger man et antall aksjer eller fondsandeler slik at verdien av den gjenstående porteføljen kommer tilbake til den opprinnelige.

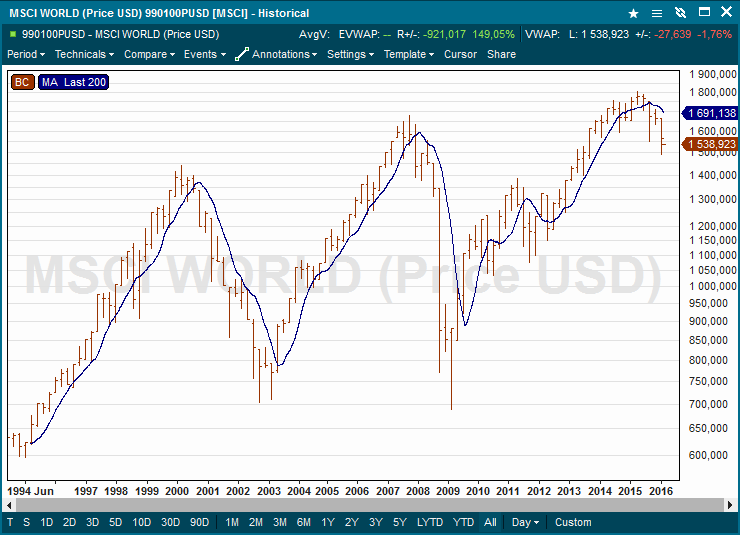

Tilsvarende kjøper man seg opp når markedet eksempelvis har falt 20%. I januar hadde aksjemarkedet falt 22% fra toppen.

På denne måten realiserer man gevinster når markedet er sterkt og kjøper seg opp når markedet er svakt. Man følger med andre ord verdens eldste investeringsråd om å kjøpe lavt og selge høyt.

Det nyttige med januar er at det gir alle typer av investorer anledning til å gjennomgå egen adferd i forhold til hvordan man hadde bestemt seg for å opptre.

Var man allerede ute av- eller short aksjer da MSCI World Stock Indeks (chart) falt under det 200 dagers glidende gjennomsnittet og sistnevnte også snudde nedover? Eller overså man planen og i stedet bestemte seg for å tro på at «this time is different»?

Har man fulgt planen, uansett hva den var, til punkt og prikke bør man gratulere seg selv, selv om man har tapt noen prosent.

De som ikke fulgte planen kan erkjenne feilen og bestemme seg for å bruke tid på å endre egen adferd. Dårlige vaner kan avlæres og nye, bedre vaner kan læres.

Husk at vi aldri er i stand til å ta kontroll over markedet. Markedet vil gjøre som det selv vil. Det er kun innenfor fysikkens og matematikkens lover at vi vet utfallet.

Det vi derimot kan lære er å ta kontroll over våre egne handlinger og gjennom det sørge for at vi får et så godt resultat som mulig.

Negativ avkastning behøver ikke å være så galt. Dersom du er ned 10% og markedet har falt det dobbelte, har du tross alt økt din kjøpekraft relativt til de fleste andre investorer.