Det synes å være en relativt bred analytisk oppfatning om at aksjer idag er generelt høyt priset. For USAs del blir det hevdet at aksjemarkedet kun har vært priset så høyt ved to tidligere anledninger. Begge tilfeller endte i kraftige korreksjoner.

Til tross for at det eldste og mest logiske rådet for å tjene penger på aksjer er å kjøpe lavt og selge høyt (eller kjøpe når det er billig og selge når det er dyrt), mener de samme analytikerne at man skal fortsatt kjøpe aksjer.

Forklaringen ligger i en kombinasjon av lav rente og at de fleste sparere ikke får lov til å velge andre alternativer.

Lav rente er imidlertid ikke alene i stand til å sørge for god avkastning fra aksjer – i det minste ikke om denne i tillegg skal risikojusteres. For å få til dette må man i tillegg ha sentralbanker som er villige til å kjøre på med pengeinnsprøytninger – bedre kjent som kvantitative lettelser, eller «QE».

Lav rente og kvantitative lettelser har utvilsomt vært den mestvinnende kombinasjonen.

USA ledet an med dette og som vi vet ga det ga full uttelling i det amerikanske aksjemarkedet så lenge programmet varte. I fjerde kvartal ifjor ble imidlertid programmet stanset, men på globalt nivå ble dette erstattet gjennom at Japan og Kina økte sine programmer. I tillegg kom Sverige og EU på banen med lignende tiltak i år.

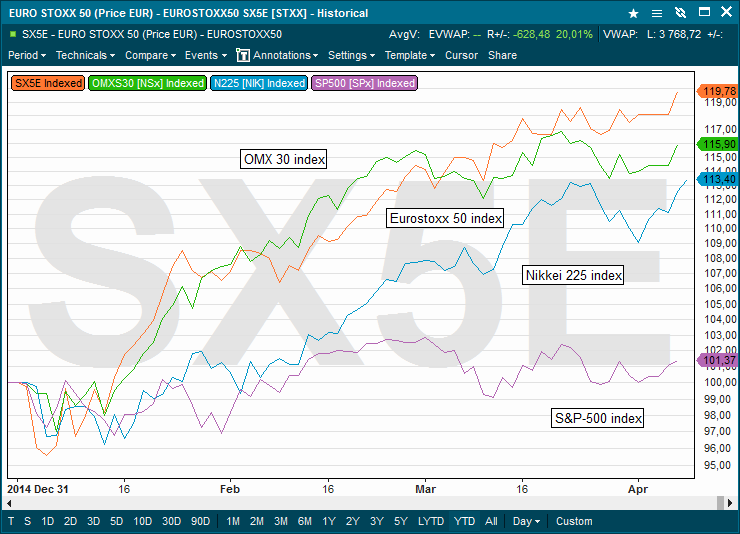

Resultatet er at kinesiske aksjer (ikke vist) hittil i år er opp nær 23%, europeiske aksjer nær 20%, svenske 16% og japanske 13%. Amerikanske aksjer, uten drahjelpen, er kun opp 1%.

Effekten av lav rente og pengeinnsprøytning kan lett sees i Infront chartet under. Det går uten tvil fort på blank is, men det er samtidig nyttig å vite at jo dyrere aksjer blir desto tynnere blir isen.

Gjeld kan betjenes gjennom å øke inntjening, produktivitet eller inflasjon. Penger gir oss en enhet vi kan verdsette og sammenligne ulike aktiva med. USA kan i teorien fortsette å øke pengemengden men effekten dette vil ha på valutaens relative verdi vil avhenge av hva som samtidig skjer i andre land.

Dagens finanspolitikk er av et omfang som er uprøvd og gjøres ut av politisk desperasjon for å rette opp skadene påført av manglende politisk vilje til kontroll og tiltak da man hadde sjansen.

Med fullt overlegg og tvinges sparere ikke bare til å øke sin risiko, men til å plassere alle midlene sine i én kurv – nemlig aksjer. Aksjer man er enige om allerede er høyt priset. Analytiske varselsignaler blir tilsidesatt til fordel for blind tro på seriekorrelasjon skapt og lovet av sentralbanker. Man har allerede glemt eller velger å overse de katastrofale effektene slik blind tiltro hadde for de som valgte å stole på den Sveitsiske Nasjonalbanken tidligere i år.

Politikere og sentralbanksjefer velger å overse bekymringene fra pensjons- og livselskaper over farene ved denne konsentrerte risikoen (Financial Times så sent som denne uken). Finansbransjen har alltid vært villige til å overse slike varselsignaler og foretrekker gruppetenkning. Man finner trøst og tilgivelse ved at alle til slutt taper samtidig. Teknologiboblen og finanskrisen er slående eksempler på dette. Ingen av de ansvarlige måtte betale for hva de hadde gjort.

Med kjennskap til historien skal man ha en meget sterk ryggrad for å anbefale eller velge alternative strategier eller aktivaklasser. «The Big Short» av Michael Lewis handler om noen av de som gjorde dette før finanskrisen var et faktum.

I teorien kan innskuddsrenten være -3% og lånerenten være -1%. I praksis vil imidlertid bankene øke sin utlånsmargin under påskudd av at de opptrer sosialt ansvarlige. En utrolig forretningsmodell når man tenker på det. I vesten behandler samfunnet banker på samme måte som man behandler hellige kuer i India. De får den best tenkelige behandlingen og tas vare på av alle til tross for at de går rundt og gjør fra seg overalt.

/Peter

Er det noe i veien for at vi f eks kunne ha en innskuddsrente på -3% og boliglånsrente på -1%? Banken sitter fortsatt med fortjeneste, vi har deflasjon i økonomien, mens boligprisene fortsetter å stige nominelt og reelt sett. Høres absurd ut, men er fullt mulig teoretisk sett. Vi er uansett gått så langt fra den virkelige verden at ytterligere eksperimentering innen finans er på sin plass.

Skummelt å leve i en verden med virtuelle penger. Eneste utvei er da å tenke realaktiva, det være seg eiendom, anleggsmidler, landbruksarealer, gull, kunst, antikviteter o.l. Men selv her blir folk fort et lett bytte dersom de har belåning på det ovennevnte. Men trenger USA å skape inflasjon? Renten kan jo matematisk sett være negativ. Dette kan lett kontrolleres ved at man forbyr kontanter. Silvio Gesell mente at slike tilstander med negative eller null-renter kunne skape forutsetningene for overgangen til rentefrie penger.

Hei Alexander,

Utvanningen du påpeker er en konsekvens av at vi har forlatt et system hvor man krevde at penger måtte ha en underliggende verdi. Idag er penger kun et usikret lån.

Et antall økonomer har ytret bekymring om nettopp det du tar opp og hvor det hele bærer. Det samme gjorde man i forkant av finanskrisen. Men så lenge myndigheter og samfunn nyter godt av at «musikken» fortsetter er det få incitament til å sette ned foten.

Når det gjelder bærekraftighet, satser «alle» på at inflasjonen eksploderer på et eller annet tidspunkt slik at man får hjelp til å redusere gjeldsbyrden. USA er i tillegg i en særstilling som har all sin gjeld i sin egen valuta. Dermed har de muligheten til å trykke beløpet de trenger til nedbetaling (selvom dette vil svekke verdiene bak hver dollar ytterligere).

Land som har sin gjeld i en fremmed valuta kan ikke gjøre dette uten at verdien samtidig blir redusert. Slike land vil raskt kunne bli gjenstand for et maktspill – alternativt slå seg selv konkurs. Russland annonserte eksempelvis at de ikke var i stand til å betjene sin utenlandsgjeld på slutten av nittitallet.

/Peter

Hei Peter!

Ifølge det jeg leser på nettet utgjør FED’s EK ca 50 mrd av totalbalansen på 4,3 tusen mrd (pengemengden emittert) – altså 1%.

På basis av denne pengemengden emitteres det gjeld. Bare USA alene har en statsgjeld på 18 tusen mrd. Inklusive privat gjeld er dette tallet 50 tusen mrd (sies det). På toppen av det hele kommer statsgjeld og selskaps- og privatgjeld i andre land. Det blir til sammen mange titall tusen milliarder USD – og alt dette er «sikret» med EK på 50 mrd. Hvordan kan en slik konstruksjon være bærekraftig?? 99,9% av verdens penger blir jo da gjeldspenger og er nærmest ikke sikret av noen verdier