«Journalistisk integritet, herunder interesse for faget de skriver om, burde inspirere nok til at den individuelle journalist eller tidsskrift var interessert i å gjøre dette. Om ikke annet enn for å vise at man holdt en høyere standard enn andre. Den samme høye standard som de krever at Oljefondet skal ha.»

Det er godt å registrere at media gjennom nitidig granskning av resultatene til Oljefondet, endelig har funnet ut at det er noe som heter risikojustert avkastning.

All avkastning, ikke bare Oljefondets, bør settes opp mot risikoen investeringen utsettes for. Dette er elementært både i finans og fysikk.

DN kan nå avsløre at «Trikset med fondsforvaltning er å få størst mulig risikojustert avkastning». Det har det alltid vært, dette er ikke nytt for 2015! Når det gjelder dette temaet har norske journalister vært blinde, kunnskapsløse eller begge deler i flere tiår.

Man har hyllet og der i gjennom markedsført de mest risikovillige så lenge det har gått bra, uten et øyeblikk å skjele til risikoen disse forvalterne har utsatt andres og i enkelte tilfeller også sine egne penger for. Når realitetene har innhentet disse er det for sent å varsle.

En risikojustert sammenligning av resultater krever innsamling av data og mer arbeid enn å bare avlese det siste tallet i en avkastningstabell.

Journalistisk integritet, herunder interesse for faget de skriver om, burde inspirere nok til at den individuelle journalist eller tidsskrift var interessert i å gjøre dette. Om ikke annet enn for å vise at man holdt en høyere standard enn andre. Den samme høye standard som de krever at Oljefondet skal ha.

Investorer blir i svært mange tilfeller «lurt» til å tro at de betaler for avkastning med høy kvalitet, når det de i realiteten har fått elendig avkastning i forhold til en risiko de ikke en gang var klar over at de løp.

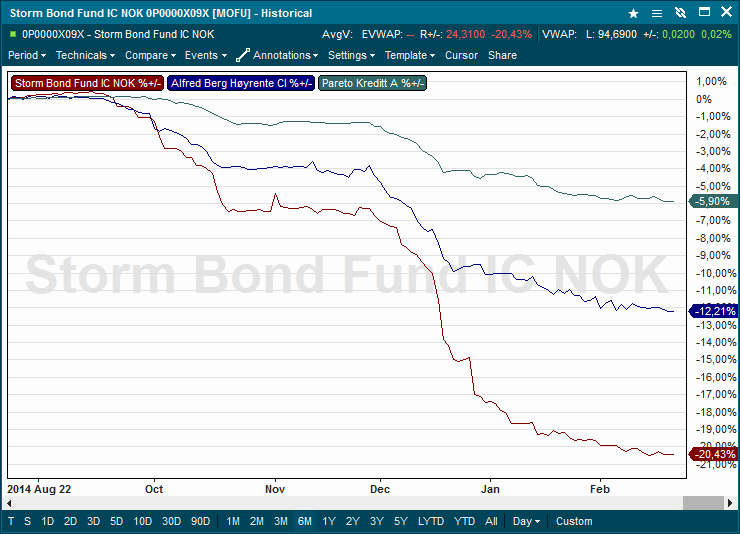

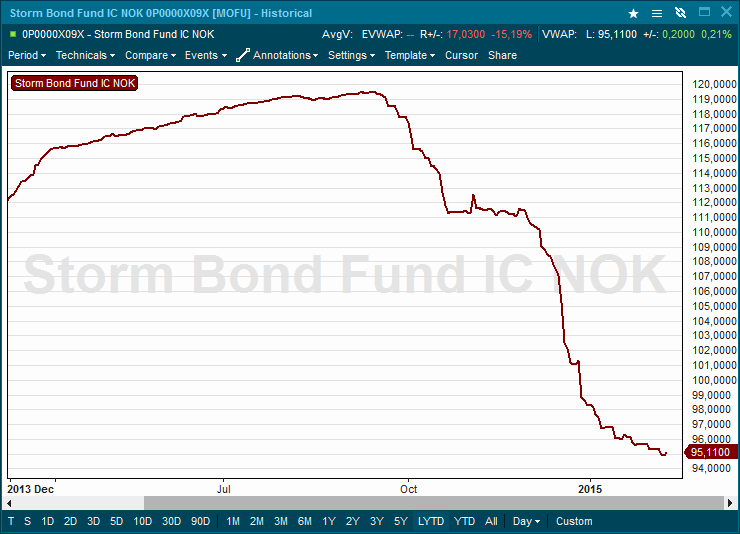

En god illustrasjon på ulik risiko kan vi se i chartet under som viser tre «norske» obligasjonsfond som i hovedsak investerer i samme type obligasjoner.

Måler man disse fondene fra begynnelsen av 2013 og frem til ifjor høst ledet fondet som nå ligger på bunnen suveren i forhold til sine to andre konkurrenter. Avkastningen var «utrolige» dobbelt så høy som de andre uten at svingningene var høyere – faktisk viste man tidvis lavere volatilitet enn konkurrentene.

Samme marked, samme obligasjonsutvalg, dobbelt så høy avkastning til tilsvarende eller lavere risiko burde ha kvalifisert til en Nobelpris.

Et mer nærliggende alternativ ville være å mistenke at man brukte forskjellig metodikk i forhold til de andre når det gjaldt verdsettelser av porteføljen.

Uavhengig av dette burde man spurt seg hvordan dette var mulig og om det fantes risiko her som ikke var synlig. Det var det tydeligvis i dette tilfellet ettersom all meravkastning nå er borte og den suverene vinneren er blitt til den suverene taperen.

Dessverre er det langt mer «populært» å kritisere Oljefondet for marginalforskjeller som utgjør tiendedels prosenter (men som man velger å uttrykke i kroner for å få overskrifter), fremfor å oppdage de virkelig stor forskjellene og sette samme standard for alle.