Myndighetene har i realiteten ført markedsaktørene bak lyset. Investorer og sparere har blitt forledet til å tro at risiko ikke lenger finnes, diversifisering er bortkastet og sikringsinstrumenter er unødvendige.

Ifølge mediene var, noe som historisk har vært en helt normal korreksjon, alt som skulle til for å skremme vannet av mange investorer. Forsidene ble fredag i forrige uke preget av overskrifter om panikk» og spådommer om «krakk» lik det vi opplevde i 1987.

Denne gangen var det ikke bare småsparere som ble bekymret. Også institusjonelle investorer skyndtet seg til utgangen. Et 15% aksjefall opplevdes plutselig så dramatisk at en amerikansk sentralbanksjef fant det nødvendig å intervenere verbalt med løfte om å stanse reduseringen av pengeinnsprøytningen (også kalt kvantitative lettelser) dersom situasjonen krevde dette.

I Europa fulgte ECB opp med å øke tilbakekjøp av obligasjoner med fortrinnsrett, samt uttale at de vurderer å begynne å kjøpe kredittobligasjoner i 1. kvartal 2015.

Hensikten med å annonsere sistnevnte er selvfølgelig for å få markedet til å «tjuvstarte». Hvis de lykkes med dette vil det antagelig ikke være behov for ECB å kjøpe slike obligasjoner i det hele tatt. ECB-sjef Mario Draghi har «lurt» markedet på denne måten ved tidligere anledning.

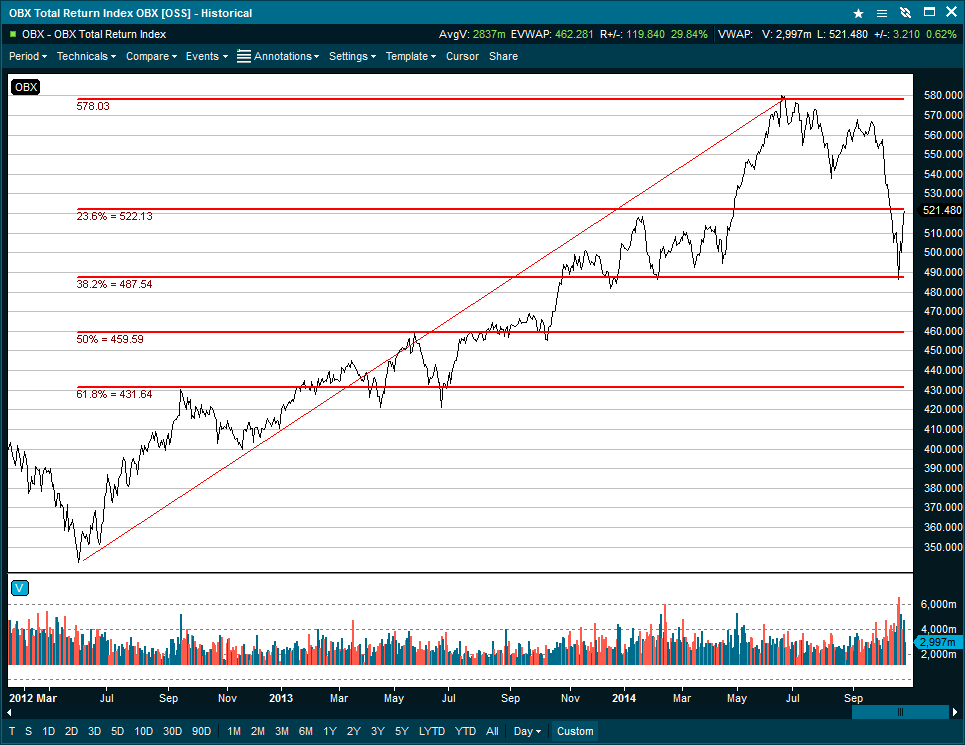

All pankikken og tiltakene virker absurd når vi snakker om en 15% aksjekorreksjon etter en nærmest uavbrutt oppgang på over 60%. Frykten blir av mange forklart med at myndighetene mener det står dårligere til enn hva man offentliggjør og er livredde for at markedene skal miste tillit.

Det som nok er sikkert er at myndighetene kan lastes for årsaken til at det hele er blitt så dramatisk. Dette har skjedd gjennom at deres kontinuerlige manipulering av finansmarkedene siden slutten av 2011 har forvrengt forholdet mellom utviklingen i økonomien og markedene. Den lave volatiliteten har i tillegg gitt markedsaktørene et falskt inntrykk av trygghet.

Korreksjoner på 10-15% var nemlig vanlig én-to ganger i året før myndighetene grep inn og skulle tvinge folk til å ta økt risiko med pengene sine. Slike svingninger var godt kjent for aksjesparere og noe de tok høyde for i et håp om å oppnå en høyere avkastning enn i banken. Større korreksjoner, fra 25% og oppover, var mer uvanlig. Det gikk som regel heldigvis en del år mellom hver gang man opplevde slike.

Det som har skjedd de senere årene er at myndighetene har bidratt til å presse renten så lavt og gjort markedssvingningene så små at det har bidratt til ubalanser i investeringsmønster. Disse ubalansene har videre blitt forsterket gjennom regulering og retorikk.

Ubalansene har tilkjennegitt seg som følger:

Konsentrasjon I: Både gjennom nevnte tiltak og retorikk har sparing blitt ledet mot én strategi og to markeder. Sistnevnte er aksjer og obligasjoner. Førstnevnte er kjøp og hold.

Konsentrasjon II: Ifølge BIS (Bank of International Settlements) sitter verdens 20 største forvalterne på 30% av alle aksjer og obligasjoner. Financial Times rapporterer at dette er dobbelt så høy andel som de 20 største forvalterne hadde bare for ti år siden. For kort tid siden så vi hvilken markedseffekt det hadde da den amerikanske forvalteren PIMCO hadde store innløsninger og derfor måtte selge seg ned rentemarkedet.

Likviditet: Når alle investerer og opptrer likt, går i realiteten markedslikviditeten dramatisk ned og det er større sannsynlighet for flokkmentalitet. Effekten dette har er å overdrive oppganger så vel som nedganger.

Regulering I: Tiltak fra myndighetene har gjort at det er færre likviditetskilder i markedet. Bankene har fått dramatisk innskrenket sine muligheter til å ta risiko siden vi som skattebetalere ikke ønsker å ta regningen når deres spekulasjoner går galt. Dette er fornuftig. Det som imidlertid ikke er fornuftig er at vi lar enkeltbanker bli så store at de truer samfunnet på den måten. Banker burde ikke få bli større enn at samfunnet tåler at de går overende. Det er den eneste måten banker og samfunnet lærer.

Regulering II: Myndighetene har bidratt til å gi enkelte spareformer enorme fordeler overfor andre. Når man i tillegg manipulerer markedene gjennom tiltak, forsterkes denne effekten. Et ukritisk media blir deretter et talerør for denne politikken ved at man ikke ser kausaliteten bak utviklingen. Isteden gjør man narr av de som tenker diversifisering og sikkerhet.

Disse momentene relaterer seg til forrige uke som følger:

Renten på amerikanske statsobligasjoner opplevde onsdag forrige uke et Flash Crash. Det ble ekstremt «trangt i døren» og medførte en ny all-time-high når det gjaldt omsetning. En av de største interbank-meglerne (megler kun mellom banker) rapporterte om en omsetning som var 40% høyere enn forrige dagsrekord.

Aksjefallet i forrige uke visket ut verdier for $672 milliarder på global basis. Aksjeomsetningen onsdag i forrige uke var den høyeste man hadde sett siden den europeiske gjeldskrisen i 2011.

Omsetningen av kredittobligasjoner økte, men forpliktende volum (market-making) på hver enkelt kurs falt til brøkdeler av vanlig volum.

Omsetningen av sikringssinstrumenter (opsjoner) steg også til ny rekord. Etterspørselen økte prisene på opsjoner dramatisk. VIX-indeksen steg hele 35% i forrige uke som følge av dette.

De økte markedssvingningene betyr at risikosystemer (Value-At-Risk etc) krever at man reduserer risiko. Disse systemene er konstruert slik at man øker risikoen (posisjoner) når det svinger lite og reduserer dem når det svinger mye.

Forankret i at markedene er midlertidig blitt manipulert «roligere» av myndighetene, hadde mange institusjonelle investorer økt sin risiko betraktelig. Forrige uke ble en brutal oppvåkning for disse, noe som igjen medførte salgspress og utgang av likviditet fra markedene.

En av strategene i Royal Bank of Canada oppsummerte situasjonen slik: «The market hadn’t been tested until Oct. 15 and we failed the test. Liquidity is not what it used to be.»

Jo dårligere data vi får inn om den økonomiske utviklingen, desto mer sannsynlig er at det at myndighetene fortsetter i samme spor som til nå. «Heldigvis» for aksjemarkedet kom det ytterligere dårlige nyheter om Kinas økonomi i begynnelsen på denne uken. Disse nyhetene var så dårlige at verdens aksjemarkeder steg kraftig ukens tre første dager.