«We seem to have moved from investing under sensible valuations to one of the greater fool theory, hoping there is another buyer willing to pay a higher price at these extended levels.» -Financial Times 20/11-2013

Når vi nå nærmer oss slutten på et fantastisk år i aksjemarkedet, er det ikke annet enn å forvente at norske strateger og analytikere tar frem linjalen og forlenger trenden vi har hatt de siste to årene inn i de to neste. Denne form for «analyse» kalles for ordens skyld projeksjonstegning og har intet med økonomiske eller finansielle vurderinger å gjøre.

Det blir heller ikke lettere å skille disse ved at analytikerstanden utelukkende fremsetter argumenter som styrker deres konklusjon. Investorer blir imidlertid grovt villedet hvis de tror de mottar vurderinger gjort på objektive kriterier.

Norske analytikere har ikke sett færre skyer på himmelen enn ved inngangen til 2008. Et syn som idag forøvrig står i grov kontrast til synet til den Europeiske Sentralbanken, OECD og en rekke andre. De nevnte er nemlig tydelige på at risikoen ligger til nedsiden. I Kina advarte myndighetene senest denne uken om mulighetene for at flere banker kan kollapse.

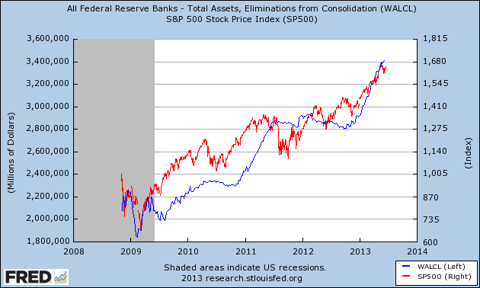

I denne lokale gledesrusen vil man helst overse at den formidable oppgangen vi har opplevd i år utelukkende er forankret i økningen i støttekjøp gjort av sentralbanker. Ikke nok med det, men den økonomiske utviklingen har skuffet så pass mye at støttekjøpene har blitt tvunget til å fortsette lenger i tid enn noen kunne forestille seg.

I de positive «analysene» vi har sett fra norsk hold er ikke disse støttekjøpene nevnt med et eneste ord. Dette forties til tross for at økningen i volum på disse støttekjøpene med stor nøyaktighet gjenspeiler aksjeoppgangen vi nettopp har opplevd. En praksis av ensidig fremleggelse som i denne artikkelen blir påpekt og kritisert av Finansklagenemda.

For finansmarkedene har imidlertid dårlige nyheter vært gode nyheter i lengre tid. Finansaktiva har som følge av støttekjøpene levd sitt eget liv adskilt fra de økonomiske realitetene.

Illustrasjonen viser gapet i utvikling mellom finansielle aktiva (representert ved MSCI-World Stock Index) og industriell etterspørsel (representert ved DJUBS råvareindeks). Historisk og logisk har disse hatt god samvariasjon, et forhold som slutter brått når pengetrykkingen og støttekjøpene tiltar for alvor. Støttekjøpene til verdens største sentralbanker har siden vært rundt $200 milliarder per måned.

Finansinvestorer har takket være dette fått en betydelig velstandsøkning som dessverre ikke gjenspeiles i tilsvarende utvikling i økonomien. Tvert imot har samfunnet fått en større byrde å dra på gjennom at nasjonalgjelden har økt.

Nå finnes det planer om å redusere både støtten og gjelden. Dette medfører imidlertid ikke at godene blir omfordelt. Tvert imot vil det være utfordrende å opprettholde selv en svak global økonomisk vekst samtidig med at kredittveksten avtar.

De rosenrøde fremtidsutsiktene i aksjemarkedet er med andre ord i realiteten kun forankret i at situasjonen skal være så dyster at politikerne opprettholder pengestøtten.

Det er imidlertid bare tidsspørsmål før denne avtar. Gjeldsbyrden er blitt enorm og effekten av hver krone brukt på støtte blir stadig mindre. Myndighetene vil imidlertid fortsatt stå igjen med renten som virkemiddel. Her lykkes de også. En lav rente tvinger de som søker avkastning til å ta risiko i aksjemarkedet og andre steder i håp om å oppnå avkastning.

Renten vil derfor forbli lav i lenger tid. Ulempen ved dette er imidlertid av gapet mellom utviklingen i finansmarkedene og økonomisk aktivitet blir større. Er dette en boble? Selvfølgelig er det det. Spørsmålet er bare hvor lenge man skal tørre å være med.

Hei Erlend,

USA står for $85 milliarder av de rundt $200 milliardene det kjøpes for i måneden. Det er også USA som har hatt det største økonomiske oppsvinget, særlig med hensyn på redusert arbeidsledighet.

Det er følgelig USA som har kommet med signaler om nedtrapping. Med basis is referatet fra siste møte i Federal Reserve samt uttalelser fra finanspolitiske talspersoner, «frykter» markedet for at dette kan begynne allerede før årsskiftet.

/Peter

Spennende innlegg! Hvor lenge kan disse støttekjøpene vedvare er det store spørsmålet jeg sitter igjen med? Det er kanskje «individuelt» fra land til land mtp gjeldsnivået? Eller?

Hei Alex!

Jeg synes at opsjoner er så rimelige at alle som er et snev opptatt av risiko burde vurdere disse. Enten ved å kjøpe put opsjoner, alternativt bytte ut aksjer med opsjoner til oppsiden.

Selv bruker vi i all vesentlig grad opsjoner på utenlandske indekser (Eurostoxx og S&P-500). Transaksjonskostnadene (kurtasje og likviditet) er langt mer fordelaktig enn på OBX.

/Peter

/Peter

Hei Peter! Den siste grafen er artig. Ypperlig anledning for dem som har vært med på hele oppturen til å gå ut av aksjemarkedet og inn i gull som er nært sitt minimum siden 2009. Ville du anbefalt et slikt skiftet? Eller kjøp av puts på aksjeindekser er mer interessant?

Hei Martin,

Jeg har dessverre ikke anledning til å gi tillatelse ettersom det er Bloomberg som eier dataene. Hva angår det jeg har opphavsrett til, kan du benytte dette så lenge du oppgir kilde.

Med vennlig hilsen,

Peter

Hei Peter –

Kan jeg klippe og lime den siste grafen din i en blogg? (oppgir kilde)

(Har ikke tilgang til bloomberg terminal)

mvh

Martin