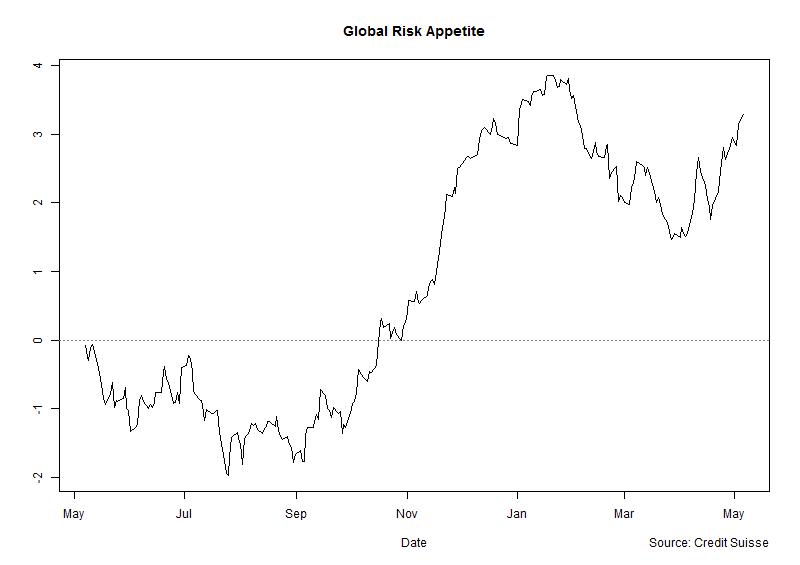

Vane tro, etter en lang periode med kraftig kursstigning i aksjemarkedet er risikovilligheten sterkt økende. Det samme er rådene om å øke risiko.

Årsaken er ikke kraftig vekst i verdensøkonomien, snarere tvert imot. Oppgangen skyldes at ECB, Federal Reserve, Bank Of Japan og andre sentralbanker vil fortsette å kjøpe verdipapirer (ulike obligasjoner) tilsvarende flere hundrede milliarder dollar hver måned.

Denne kunstige etterspørselen etter obligasjoner har presset rentene lavere og gjennom det tvunget alle som søker høyere avkastning til å ta økt risiko gjennom å kjøpe aksjer.

Så langt har dette hatt minimal positiv økonomisk virkning, noe vi kan se av fortsatt lave råvarepriser og lav vekst.

Den økende etterspørselen etter aksjer er alene tuftet på troen om at sentralbankene vil tre støttende til og ikke la investorene tape penger.

Investorene tror med andre ord på at det ikke finnes risiko til nedsiden, kun gevinstmuligheter. Sagt på en annen måte tror de fleste nå på at de har fått en gratis kjøpsopsjon. Gevinsten går til investorene, mens samfunnet (representert ved sentralbankene) vil bære tapet.

Dette er selvsagt en fantastisk forretningsmodell. En modell som man lærer tidlig i økonomistudiet at ikke finnes. Gratisopsjoner skal i realiteten ikke eksistere.

Dette er imidlertid en sannhet med modifikasjoner. Til tider finnes slike. Som regel fordi noen ikke vet at de har gitt dem fra seg.

I dette tilfellet har gratisopsjonen eksistert siden slutten av november 2011. Aksjemarkedene hadde i gjennomsnitt falt 25% på fem måneder, rekylert opp nesten 2/3 av dette for så å begynne å falle igjen.

Seks av verdens største sentralbanker ble da tvunget til å foreta en koordinert intervensjon for å stanse fallet. Dette ble etterfulgt av et betydelig antall verbale intervensjoner og ytterligere markedsintervensjoner.

Siden bunnen i september 2011 har aksjer i gjennomsnitt steget over 40%.

Det som er urovekkende i dette bildet, er at sentralbankene har måtte øke sine støttekjøp hele veien for å holde «raketten» i gang.

Det har aldri vært brukt så mye penger på støttetiltak som det nå gjøres og dette skjer til tross for at investorenes risikovilje og belåning har økt kraftig.

Raketter som skulle til månen avfyrte eksplosiver i tre trinn for å sende dem ut av atmosfæren. Hensikten var å sende dem inn i en bane hvor raketten ikke trengte mer drivstoff for å komme seg til målet.

Dette har sentralbankene ikke lykkes med. Tvert imot. Vi trenger stadig mer drivstoff. Leder av Oljefondet, Yngve Slyngstad, sa nylig til Financial Times at man som følge av nevnte tiltak må forvente en større grad av usikkerhet ettersom vi nå er på uprøvet mark.

En ting er sikkert og det er at markedene fortsatt er avhengige av ubegrenset adgang til drivstoff og at et tilstoppet filter, om enn midlertidig, vil føles svært ubehagelig.

Det kan i denne forbindelse være verdt å merke seg at perioden hvor man oppnådde høyest vekst i USA var 1869-1879. Det kanskje mest interessante med dette er at det den gangen ikke fantes sentralbanker.

Det er her problemet ligger. Alt man har lykkes med er å skape inflasjon i aksjemarkedet (høyere kurser), uten vekst eller inflasjon i økonomien. Gapet mellom økonomisk- og markedsmessigutvikling blir bare større.

Bankene har på basis av billige penger fra sentralbankene fått spekulere i høyrenteobligasjoner (periferilandenes statsobligasjoner) risikofritt. Dette er ren subsidie fra skattebetalerne.

Det er naturlig at økt tilgang til penger fra avkastningsdesperate investorer senker aktsomheten og vil over tid sørge for en oppgang i antall konkurser. Oslo Børs har allerede erfart noen saftige enkeltsmell de siste månedene. Aker Solution, Northern Resources, Clavis, Agrinos, Archer for å nevne noen.

/Peter

Hei Thomas,

Long underliggende og long en put er en syntetisk call. Hvis det var en gratis put ville de som ikke hadde aksjer eller andre aktiva tjene penger på en nedgang og ikke ha oppside. Så er ikke tilfelle.

Hvis man tror på dette ville det virkelig smarte være å samtidig utstede call opsjoner. Siden du mottar premie for denne og din syntetiska call presumptiv er gratis, kan du putte opsjonspremien risikofritt i lommen.

Personlig er jeg for skeptisk til å tro at denne gratis lunchen ikke plutselig kan bli kostbar.

/Peter

Dette må jo bety inflasjon i aksjemarkedet? Hva vil dette si for realøkonomien? Vil det stimulere bankene til å spekulere i aksjer fremfor å drive utlån til SMB markedet? Konkurser er på vei opp, vil dette bli en trend?

Hei Peter! Bra innlegg som vanlig. Flisespikkeri, men mener du ikke en gratis put? Long underliggende og gratis put er jo en call, men de har jo kjøpt underliggende.