I forrige uke ble det kjent at tidligere sjef for Statens Pensjonsfond Utland (Oljefondet), Knut N. Kjær, har gjort litt av en bragd. Kjær forlot Oljefondet i 2007 og etter en tid som partner hos det internasjonale risikoanalyseselskapet, RiskMetrics, besluttet han å gå tilbake til kapitalforvaltning.

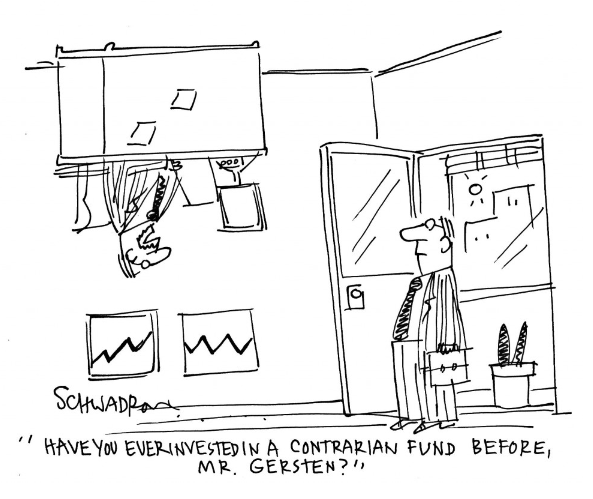

Det første man her kan ta til seg er at Kjær velger å gjøre dette i form av et hedgefond. Dette skjer på tross av at Finansdepartementet har lagt så godt som alle hindringer i veien for at nordmenn skal få adgang til dette sparealternativet.

Man kan mistenke at Kjærs valg av fondstype er forankret i hans observasjon av hvor liten risikotoleranse erfaringer har vist seg at politikere og media har hatt i forhold til Oljefondets resultater. Dette til tross for at Oljefondet prosentvis har klart seg langt bedre enn de fleste andre under nedgangsperioder.

Myndighetenes motstand mot hedgefond er forøvrig like forvirrende som den er paradoksal. Samtidig som Finansdepartementets holdning er kjent, har både statsminister og næringsminister gjentatte ganger søkt råd om finansielle temaer hos en av verdens mest kjente hedgefondforvaltere, George Soros.

Det slutter imidlertid ikke med dette. Antti Illmanen – tidligere forvalter i Europas største hedegfond Brevan Howard, idag forvalter i hedgefondet AQR – ble oppnevnt som medlem av Oljefondets Strategiråd. Oppnevnelsen ble gjort av Finansdepartementet. Det kan således synes som om Departementet preges av en solid dose med schizofreni i sin tenkning.

Det virkelige kunststykket til Kjær er å få hedgefondlegenden Julian Robertson med på laget som «seed investor». Dette er virkelig en fjær i hatten for Kjær. Robertson er regnet som en av «The Big Three». Benevnelsen gitt til de tre tidligere global macro hedgefondforvalterne Julian Robertson, George Soros og Michael Steinhardt.

Julian Robertson og hans selskap Tiger Management holder til i de øverste etasjene av 101 Park Avenue på Manhattan, New York. Det er spektakulær utsikt fra disse lokalene. Sydover se så langt som til Verrazano-Narrows broen, hvor New York Marathon starter. I Tigers etasjer befinner det seg et titalls hedgefond som Robertson har hjulpet igang og eier en del av.

Robertson fikk kraftig kritikk fra sine investorer i år 2000. Kritikken gikk på at han ikke trodde på internett-boom’en og at fondet hans derfor var negativt posisjonert i denne type aksjer. Robertson på sin side, mente at investorene etter 18 år og 31.7% annualisert avkastning burde ha tillit til ham. Hysteriet etter internettaksjer var etter hans vurdering en «boble for idioter» og han valgte derfor å gi pengene tilbake til sine investorer og kun sitte igjen med egne midler i fondet.

Det tok deretter ikke lang tid før Robertson fikk rett og internettaksjer kollapset.

Som «seed investor» skyter Robertson penger inn til forvaltning i Kjærs fond. Som kompensasjon for dette får han en andel av inntektene til forvaltningsselskapet. En vinn-vinn situasjon for begge, ettersom det både gir Kjær ytterligere legitimitet og kapital.

Kjærs fokus på global macro vil også kunne bidra til å få bevisstgjort ikke bare hedgefond generelt, men denne strategien spesielt. Det norske forvaltningsmiljøet og følgelig også norske investorer har tradisjonelt vært langt mer fokusert på utviklingen til enkeltselskaper (mikro), enn på hva som skjer i det overordnede økonomiske bildet (makro).

Ensidige fokus på mikrofaktorer har kostet investorene dyrt perioder hvor det er svingningene i makroøkonomien som har vært de store driverne. År med negativ økonomisk utvikling internasjonalt er typisk perioder hvor norske fondssparere har hatt store tap. Slik behøver det ikke å være dersom man diversifiserer sin portefølje på riktig måte.

Strategier som tar for seg et bredere investeringsunivers vil derfor kunne bidra til å gi norske investorer bedre muligheter til diversifisering og dermed forbedre resultatene totalt sett. Dette er ikke bare positivt for den enkelte sparer, men også for samfunnet.

Internasjonale investorers appetitt for egenskapene og mulighetene til global macro-fond vises ved at det i første kvartal i år ble allokert $11.8 i nytegning til denne strategien. Dette utgjør hele 74% av den totale nytegningen i hedgefond dette kvartalet.

Global macro fond skiller seg fra de øvrige hedgefondstrategiene ved at de har flere «instrumenter» å spille på. De fleste av dem har anledning til å bruke renter, valuta, obligasjoner og råvarer i tillegg til aksjer. Den største forskjellen mellom et global macro fond og et aksjefond, er imidlertid at førstnevnte ikke er dømt til å tape penger selvom aksjemarkedene faller.

Det finnes, før Kjærs initiativ, kun ett global macro fond godkjent av norske myndigheter. Dette fondet har levert høyere avkastning til lavere risiko enn norske aksjer, internasjonale aksjer, hedgefond generelt, samt råvarer i sin 7 år lange historie.

Finansdepartementet har imidlertid ilagt forbud mot at slike fond får markedsføre seg og lar idag kun svært velstående privatpersoner og institusjoner få anledning til å investere i denne type fond. En type omvendt sosialisme.

Oppmerksomheten som initiativet til anerkjent person som Knut Kjær oppnår vil imidlertid være vanskelig å ignorere og forhåpentligvis være et solid bidrag til å skape en etterlengtet endring.

Chartet viser DJCS Global Macro Hedge Fund Index sammenlignet med Oslo Børs Aksjefondsindeks.