option, n. A financial instrument that offers multiple ways of losing money. If being long vega doesn’t kill you , the decay will

Flere av de ledende investeringsbankene påpeker for tiden at prisingen av aksjeindeksopsjoner indikerer at markedet er redd for at det er uvær i horisonten.

Hovedårsaken til dette er to ting. For det første at opsjonsmarkedet priser inn en markert økning i markedssvingningene fremover. Lignende var vi vitne til i januar , noe som også foranlediget et markedsfall på over 9%.

For det andre priser opsjonsmarkedet nå at sannsynligheten for et stort fall er rekordhøyt i forhold til en tilsvarende kursstigning. Den nedenstående grafen viser det som på nerdespråk kalles «skew» (skjevehet) i opsjonsprisingen. Opsjoner som gir rettighetshaveren anledning til å selge aksjemarkedet under dagens nivå prises vesentlig høyere enn opsjoner som gir anledning til å kjøpe aksjemarkedet tilsvarende avstand over dagens nivå.

Sannsynligheten kan forøvrig matematisk utledes fra opsjonsprisingen og viser at markedsaktørene i øyeblikket mener at risikoen for et betydelig kursfall er mye større enn en tilsvarende kursoppgang. Ifølge en rapport fra investeringsbanken Morgan Stanley har denne skjevheten i det amerikanske aksjemarkedet ikke vært større på 10 år.

Tallet 50 på X-aksen viser omtrent hvor S&P-500 indeksen er idag og vi kan lese av Y-aksen at opsjoner med forfall i september prises med en volatilitet på 18.3%. Ser vi derimot på en salgsopsjon som kun har 25% sannsynlighet for å være verdt noe ved forfall så priser markedet volatiliteten på denne på 23.1%. En salgopsjon som det kun er 10% sannsynlighet skal være verdt noe ved forfall har en enda høyere implisitt volatilitet, nemlig 26.9%. Dette er hele 12.7% implisitt høyere volatilitet en tilsvarende kjøpsopsjon. Det er tydelig at aktørene i opsjonsmarkedet prioriterer beskyttelse fremfor avkastning.

Siden krakket i 1987 hvor aksjemarkedene falt 25% på en enkelt dag har riktignok investorer generelt blitt klar over at plutselige store markedsutslag oftere skjer til nedsiden enn til oppsiden. Dette vises tydelig på distribusjonen av månedlig avkastninger vist i grafen nedenfor.

Den «mest vanlige» månedlige avkastningen (høyeste søylen) ligger på +0.63%. Ytterpunktene er et månedlig kursfall på 22.3%, mens tilsvarende ytterpunkt med kursoppgang «bare» har vært ca 10%. Spørsmålet er om det er rimelig å anta at denne opsjonsprisingen faktisk sier noe om fremtiden (har predikative kvaliteter).

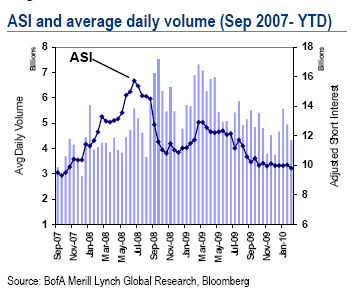

En av årsakene til denne «ekstremprisingen» vi opplever i øyeblikket ligger etter min oppfatning i nedenstående oppstilling, laget av Bank Of America Merrill Lynch. Illustrasjonen viser at antallet short-posisjoner i det amerikanske aksjemarkedet ikke har vært så lav siden 2007 (og vi husker alle hva som skjedde etterpå).

Illustrasjonen gjenspeiler ikke bare optimisme, men også det faktum at «alle» ligger på samme side av markedet. Hadde det vært en stor andel short-salg i markedet ville disse representere en fremtidig potensiell etterspørsel. Short-selgere må kjøpe tilbake aksjene de ligger short både for å låse inn gevinst og for å kunne levere disse tilbake der de har lånt dem. Mangel på slike betyr derfor færre potensielle kjøpere hvis kursene skulle falle. Dermed er også faren for at et eventuelt kursfall kan bli kraftig dersom det skulle dukke opp negative nyheter.

Tatt i betraktning av at opsjonsprisene og derav kursforsikring er de laveste nivå på nesten 2 år er det i det minste rimelig å beskytte seg mot et slikt utfall. Det kan være en billig forsikring i steden for å stole på at det er noen til å ta en imot hvis man faller.