10 bud og til slutt en klarsynt observasjon

Nedenstående råd er forfattet av Merrill Lynch’ sjefstrateg, Richard Bernstein. Richard har over 20 års erfaring i meglerhuset og har samlet disse i følgende 10 ”bud”:

1. Inntjening er vel så viktig som kapitalinntekter

2. De fleste aksjemarkedsindikatorer har aldri blitt testet. De fleste virker ikke.

3. De fleste investors’ tidshorisont er for kort. Statistikk indikerer at day trading for det meste er basert på flaks.

4. Bullmarkeder begynner som følge av risikoaversjon og undervurderte aktiva. De starter aldri som følge av halleluja-stemning og kjøpspress.

5. Diversifisering er ikke basert på antallet posisjoner i en portefølje. Tvert i mot er det avhengig av korrelasjonen mellom aktivaklassene i porteføljen.

6. Selskapenes balanser er generelt viktigere enn inntekt og kontantstrøm.

7. Investorer burde fokusere på selskaper som benytter GAAP regnskapsstandard, og legge mindre vekt på ”pro forma” eller ”ikke-revisorbekreftet” finansiell informasjon.

8. Investorer bør være tilbydere av vanskelig tilgjengelig kapital. Avkastningen er typisk høyest når kapital er lite tilgjengelig.

9. Investorer burde lære seg så mye finansiell historie som mulig.

10. Belåning er kun en illusjon av velstand. Sparing er reell velstand.

Det kan utvilsomt suppleres mye til disse ”budene”. Jeg skal nøye meg med noen av de jeg selv brenner mest for:

Indikatorer

Så langt jeg vet, har ingen funnet den ”hellige gral” til nå. Mange indikatorer er bra, men krever menneskelig intervensjon gjennom tolkning og anvendelse. Markedene endrer seg stadig med tanke på retning, tempo og volatilitet. Indikatorer virker typisk under visse markedsforhold men ikke i andre. De som imidlertid er nærmest til å ”knekke” denne utfordringen er de store modellbaserte fondene, bedre kjent som CTA’er. Disse har typisk over $10 milliarder til forvaltning og gjennom dette inntekter nok til å ha ressurser, både menneskelige og datakraft, til å jobbe seriøst med problemstillingene. Vi er selv investert i et slikt fond. Fondet har en analysestab på over 100 personer. De fleste av dem fysikere og matematikere. Et annet fond jeg kjenner godt til ble startet av en etteretningsoffiser med kodeknekking som spesialfelt.

Gjennom årene har jeg blitt presentert for flere ”garantert rikdom”-indikatorer enn jeg kan huske. Så godt som alle har kun hatt en pro forma historie. De er med andre ord laget på basis av det som allerede har skjedd og man bruker denne ”suksesshistorien” til å innbille mulige kjøpere at det samme vil skje i fremtiden. Det underlige med dette er at så mange kjøper slike argumenter ukritisk. Man skal være usedvanlig sløv dersom man selv ikke er i stand til å lage en vellykket indikator i ettertid. Ikke desto mindre har det vært lettere å hente inn penger til slike programmer enn til forvaltere som har levert god risikojustert avkastning i flere tiår. Årsaken til dette er selvfølgelig urealisme og grådighet. Disse programmene viser alltid skyhøy ”teoretisk” avkastning, men så er det jo et faktum at mange foretrekker drømmer fremfor realiteter.

Halleluja-stemning og kjøpspress

Dette er et fenomen normalt assosiert med slutten på en oppgangsfase, ikke begynnelsen. Gå bare tilbake og sjekk avisoverskriftene mot slutten av oppgangen. Forsiktighet latterliggjøres, risikotagning hylles, soliditet er noe for idioter og maksimal belåning gjelder. Med tanke på indikatorer; her finnes faktisk gode inputs til en kontrær aksjemarkedsindikator og gratis er den også. Man trenger kun lese store overskrifter på avisenes forsider.

Diversifisering

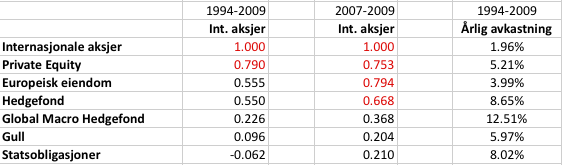

Her fikk utvilsomt mange ”kjørt seg” i den siste nedgangen. Dessverre er ikke korrelasjoner robuste, men kan allikevel gi en god pekepinn på hva som kan være diversifiserende og gjennom det risikodempende, og hva som ikke vil være det. Nedenstående tabell viser korrelasjonen mellom internasjonale aksjer og Red Rock Private Equity index, Indeksen over de 250 største eiendomsselskapene i Europa, Tremont Hedge Fund Index, Tremont Indeks over Global Macro hedgefond, gull og til slutt amerikanske statsobligasjoner. Tallene i rødt viser hvilke aktivaklasser som har hatt en signifikant korrelasjon (betydelig samvariasjon) med aksjer. Verdier over 0.5714 betyr at de egner seg dårlig til å diversifisere en aksjeportefølje. Ikke uventet gjelder dette Private Equity som diversifiseringsmessig viser seg å være et alternativ til tradisjonell aksjeforvaltning. Den årlige avkastningen i Private Equity har som tabellen viser imidlertid vært 2.7 ganger høyere enn avkastningen til børsnoterte aksjer.

Robusthet

Manglende robusthet synliggjøres ved å sammenligne studien over 15 år mot verdiene registrert kun under den kraftige nedgangsperioden vi forhåpentlig har lagt bak oss. Eiendom, som ikke hadde signifikant korrelasjon i den lange studien, ble ”verstingen” i den nåværende nedgangen. Økning i belåning er en stor bidragsyter her. Den brede hedgefondindeksen tok også skrittet opp, og viste at gjennomsnittshedgefondet egnet seg dårlig som diversifisering mot aksjer. Forklaringen her er nok investorers adferd fremfor belåning alene. Forut for nedgangene som begynte i 1998, 2000 og 2007 ble investorer i økende grad fokusert mot aksjemarkedet og stadig flere ville at hedgefond skulle oppføre seg som aksjefond. I likhet med de tidligere tilfellene så man bort fra den opprinnelige målsetningen om diversifisering, og ønsket i steden alle eggene sine i én kurv. Mange hedgefondforvaltere oppfylte dette ønsket gjennom å gå tungt inn i aksjer. Disse forvandlet seg raskt til å bli aksjefond med belåning fremfor hedgefond. Det er følgelig ikke underlig at det var denne type fond som hadde de største tapene ifjor.

Kinderegg

Statsobligasjoner har de 15 siste årene vært rene Kinderegget. Ser man på den lange og korte historikken som her er presentert, både med hensyn til korrelasjon og avkastning, er det mye som tyder på at statsobligasjoner både som investering og diversifiseringsalternativ av mange har vært kraftig undervurdert. Det er derfor lite hyggelig lesning for de samme å registrere at trauste og kjedelige statsobligasjoner avkastningsmessig kommer på tredje plass av dette utvalget, og dermed banket aktivaklasser som man må påregne betydelig risiko ved å være investert i. Mitt ydmyke syn fra hvor vi står nå vil være at avkastningen på de fleste statsobligasjoner for tiden er så lav at man ikke får betalt for risikoen, verken mot konkurs (land har faktisk gått konkurs tidligere) eller fremtidig inflasjon (kursfall). Inflasjon er i øyeblikket riktignok en ønsketenkning og ikke en realitet. Timing blir derfor her et viktig element, noe det synes å herske en bred enighet om at er umulig. For at dette ikke skal fremstå som en umiddelbar anbefaling dekker jeg meg derfor bak det latinske uttrykket ”Caveat Emptor”.

Gullord om benchmark

En av mine nærmeste kollegaer, som er meget kvantitativt belastet, konkluderte forleden sin analyse av utviklingen til et norsk aksjefond med å hevde: ”Denne forvalteren synes å ha en Lottokupong som benchmark fremfor Børs-indeksen”. En konklusjon jeg fullt ut deler, men selv skulle ønske jeg hadde kommet på.

Hei Johannes. Nei han var ren prop trader og hadde en av de beste track records jeg har hørt om. Han ga seg på topp og er idag advokat. /Peter

Akkurat.

Med et slikt daglig volum regner jeg med han fungerte mer eller mindre som en market maker for banken.

Kanskje jeg skal kontakte DNB NOR og høre hva som skal til for å få seg en slik jobb 🙂

Johannes

Hei Johannes. Jeg har to syn på dette. En trader eller investor trenger en høy populasjon av handler for å kunne fastslå om resultatene sier noe om dyktighet, eller eventuelt utelukker tilfeldighet. DnBNOR hadde i mange år en valutatrader som i gjennomsnitt handlet over 300 ganger per dag. Med et sånt volum var det raskt å fastslå at resultatene hans ikke bare var statistisk signifikante, men også meget gode.

Når det gjelder mulighetene i Norge tror jeg disse er redusert først og fremst fordi meglerhus og banker tjener så godt på mellommannsrollen sin at de ikke behøver å ta risiko. I andre land må de kunne ta risiko for i det hele tatt å komme til matfatet. Kombinasjonen høy inntekt/ingen risiko er tross alt alltid den beste. /Peter

Interessant, Peter.

Ja, det er nok sant som du sier, men jeg har tilgode å se noe særlig av slike stillinger bli uttlyst. De siste to årene har jeg sett to relaterte stillingsannonser: èn som krafttrader (hedging og spekulasjon) og èn som oljetrader.

Så noe er det vel, om ikke overflod her til lands 🙂

Jeg kjenner forøvrig ikke til statistikken som viser at daytrading for det meste er flaks.

Jeg er klar over at statistikk antyder at daytradere har en høy failure rate (80-90%?), men det må ikke forveksles med at det faktisk finnes gode daytradere, om enn få.

Statistisk sett er det vel større sannsynlighet for at en investor med et par gullskudd har hatt flaks med sine investeringer, enn en daytrader som bygger opp en formue ved hjelp av daglige handler over lang tid.

Synspunkt? 🙂

Dette var mye på en gang;peter.Investtech hevder at de har forskingsdata på at folk som investerer på mellomlangsikt gjør det bedre enn de som trader på kort sikt antagelig mest på grunn av kurtasjene.Et annet argument for å investere på mellomlang sikt er at man ikke trenger å følge med så mye.Man får tid til mye annet om det så er annen jobb eller moro.Ser man på den tekniske analysen Stein Ove Haugen driver med på Hegnar(skal være en av Norges fremste på området) syns jeg han treffer lotto på kort sikt.På mellomlang sikt treffer han imidlertid bedre og jeg har hatt nytte av analysene hans for å komme meg inn og ut tidsnok uten at jeg har noen forskningsdata på det selvfølgelig.Han holder seg til ganske få indikatorer som han kan godt etterhvert og det er kanskje ikke så dumt?

Hei Johannes. Man kan lett gå seg vill i mengden av tekniske indikatorer som finnes. Viktig derfor å finne noe som man føler passer til den trading-stilen man har.

Slik jeg har oppfattet det har de fleste meglerhus tradere som skal sørge for volum med hensikt å gi inntrykk av at man har en høy markedsandel. Valutaavdelingene til de fleste banker har tradere og det finnes en rekke krafttradere i Norge. /Peter

Hei Peter,

Intensjonen min var ikke å diskreditere teknisk analyse, da jeg selv er en stor tilhenger 🙂

Min oppfatning er at det er mye bedre å studere pris og volum direkte, uten noen forstyrrende element som indikatorer, som kun er derivater av den samme informasjonen.

Det er mange meninger om teknisk analyse og hvor vidt det spenner, men jeg mener at så lenge man studerer en prisgraf og ser på prisutviklingen, så benytter man seg av teknisk analyse.

Jeg tenkte egentlig ikke på et opplæringsprogram av tradere, men hvor vidt det faktisk er mulig å få en slik jobb her til lands. Så vidt jeg vet, er det svært få institusjoner her i landet som har slike stillinger.

Hilsen,

Johannes

Hei Johannes. Det er riktig at det er pris og/eller volum som danner grunnlag for teknisk analyse. Det gjør den imidlertid ikke verdiløs av den grunn idet dette grunnlaget gjenspeiler tilbud, etterspørsel og psykologien i markedet.

Jeg er imidlertid uenig med dem som hevder at teknisk analyse «sier» noe. Det er derimot et verktøy som kan benyttes og så må den som tolker dette verktøyet mene noe.

Teknisk analyse gjør ikke feil, det bare er. Tolkningen og ansvaret ligger hos brukeren. Det beste med teknisk analyse er at det fremmer disiplin.

Vi trader ofte intradag uavhengig av våre langsiktige posisjoner. Denne tradingen gjøres alltid i de mest likvide instrumentene hvor transaksjonskostnadene er minimale og det er raskt og lett å snu seg.

Så vidt jeg vet er det ikke noe opplæringsprogram for tradere i Norge. /Peter

Peter,

Det ser ut til at de fleste som lar seg begeistre av teknisk analyse glemmer at alle disse finurlige indikatorene er laget av talløse variasjoner av samme input: pris og volum.

I forhold til diversifisering, benytter dere daytrading i fondet deres?

Og vet du noe om jobbmuligheter som trader i Norge?

Indikatorer er finurlige saker. Den hellige gral alle hevder å lete etter er vel «dem som virker». Men hva vil det si å virke? Det er jo at indikatoren peker til aksjer som er undervurdert uten at folk innser det enda. Men det å se etter kortsiktig avkastning bare ved bruk av fundamentale indikatorer har jeg vanskelig for å svelge. At folk hvert eneste bidige år skal undervurdere aksjer med akkurat de samme karakteristikker har jeg liten tro på. Samtidig har det vært en sterk vekst i kvantitative tradere med ultrakort horisont, og jeg har lest et interessant paper om manipulasjon av Starmine-databasen som gjør analytikere mye mer treffsikre i etterkant. Om man ikke er en av «quant PhDene» selv og derfor fullstendig overbevist om at man har rett virker det som et kraftig sjansespill. En god mulighet er derfor å innta perspektivtet at «om noen klarer det må det være disse».:) Har Acadian vært oppe til vurdering?

Jeg vil ikke kaste «value»-trenden helt på dør, for en anelse gjennomsnittlig overmot og tendens til å vekte ned dividends på lang sikt virker ikke for usannsynlig. Men historisk har det vært opptil tiårsperioder hvor value ikke har gitt ekstra avkastning, bare mer volatilitet, så det kan lett tapes en karriere om det times uheldig.

Behavioural finance legges ofte til grunn, men det feltet minner mest om astrologi og kan bevise hva som helst. Alle mennesker er risikoaverse, bare ikke mennesker som og er analytikere, for de er overmodige, eller noe i den duren. Og indekser preges av mean reversion, når de da bare ikke preges av momentum.

Du får forresten konkurranse på bloggfronten om et par måneder 🙂